原标题:华东重机的财务迷局:毛利率诡异,应收账款疯狂

来源:虎视财研

华东重机近几年的财务业绩看起来很靓丽,营收高歌猛进,利润节节攀升。实际上这家公司的财务疑点颇多,核心问题两个:

一是毛利率超高;二是应收账款超多,账期超长。

这事儿,要从2017年的一桩并购案说起。

一、诡异的毛利率

华东重机2012年上市,上市当年业绩立马变脸,净利润和扣非后净利润同比降幅超过40%,随后业绩一直低迷,净利润在17年以前从未超过3,000万。

2017年,一桩并购使得华东重机“脱胎换骨”。当年,公司以29.5亿的对价,收购了广东润星科技股份有限公司(以下简称“润星科技”)100%股权,公司自此杀入数控机床行业。

2017年至2019年,润星科技分别为华东重机带来净利润9,484.39万、3.1亿、3.73亿,占华东重机当期归母净利润的比例分别是71.85%、100.65%、104.48%。所以,华东重机的利润,基本是由润星科技这个子公司支撑起来的。

而今天我们要撸的重点,就是这个润星科技公司。

润星科技的主营业务是数控机床,主要产品包括钻攻加工中心系列、立式加工中心系列、龙门加工中心系列、雕铣加工中心系列、卧式加工中心五大系列。

其中钻攻加工中心是最核心的产品,这种CNC加工设备的主要应用领域是消费电子,用于加工手机、平板电脑等智能终端的金属精密结构件。下游客户是以比亚迪电子为代表的一批精密组件生产企业。

润星科技最诡异的地方是毛利率,它最近几年的毛利率,堪称妖艳。

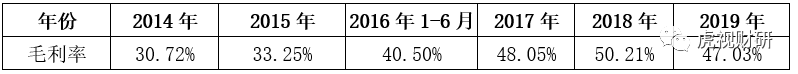

下表是虎哥整理出来的润星科技2014年至2019年的毛利率情况:

数据来源:公司历年财报(含股转系统)

数据来源:公司历年财报(含股转系统)从数据来看,润星科技2014年至2018年的毛利率持续攀升,从2014年的30.72%一路飙升至2018年的50.21%,19年略有回落,仍然高达47.03%。

对于一家数控机床企业来说,这样的毛利率看起来很美丽,问题是,这样的毛利率正常吗?

下面我们从多个维度来探讨润星科技的毛利率。

首先,我们将润星科技的毛利率跟同行业可比公司的毛利率进行对比。在A股上市公司中,跟润星科技处于同一细分行业,主营业务高度一致的,是创世纪旗下的深圳市创世纪机械有限公司。

创世纪是国内CNC设备龙头企业,其核心产品跟润星科技一样,就是钻攻系统设备,下游客户也跟润星科技一样,是以比亚迪电子为代表的消费电子精密组件生产商。从营收规模和设备销量来看,创世纪是润星科技的2倍左右。

润星科技和创世纪这两家公司的毛利率具有高度可比性。

下面来看具体数据:

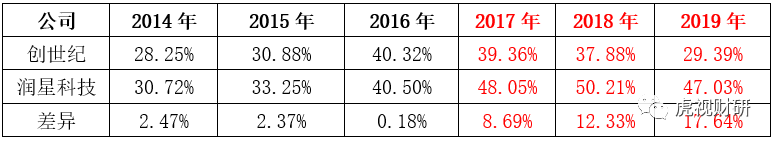

数据来源:公司财报及收购报告,其中创世纪15年只找到上半年数据,润星科技16年只找到上半年数据,17年数据为10月至12月数据。

数据来源:公司财报及收购报告,其中创世纪15年只找到上半年数据,润星科技16年只找到上半年数据,17年数据为10月至12月数据。从上面数据我们可以清楚看到,2014年到2016年,润星科技和创世纪的毛利率差异很小,基本上不超过3个百分点。

但是,从2017年(润星科技被并购的当年)开始,润星科技的毛利率大幅高于行业龙头创世纪。17年到19年,润星科技的毛利率比创世纪分别高出8.69、12.33、17.64个百分点!

这个数据就太神奇了,为什么呢?因为不管从公司规模、技术实力(专利数量)、营收规模、市场占有率来看,润星科技都远不及创世纪,但是它最近三年的毛利率都远高于创世纪,特别是2019年,润星科技的毛利率竟然比创世纪高出将近18个百分点,是不是很神奇?

那么问题到底出在哪里?是售价还是成本?下面我们进一步分析。

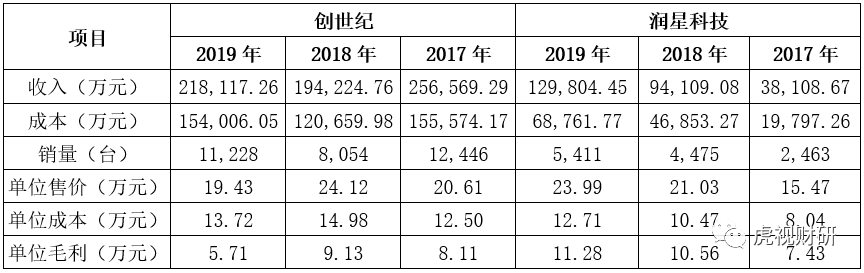

数据来源:根据两家公司财报整理

数据来源:根据两家公司财报整理2017年和2018年,润星科技的设备总体上卖得比创世纪便宜,但是我们发现润星科技产品的平均售价增长得很快,2018年单位售价涨幅高达35.92%,而单位成本涨幅为30.26%,售价涨幅明显高于成本涨幅。

而创世纪恰恰相反,虽然2018年单位售价同比上涨16.98%,但是成本涨幅更快,同比上涨19.85%。导致公司当年毛利率略有下降。

如果说2017年和2018年两者之间的差异还不足够明显的话,2019年的数据差异就非常明显了。

当年润星科技单位产品售价上涨到23.99万,比创世纪高出4.56万,与此同时,其产品单位成本比创世纪还要低,每台设备的成本要低1.01万元。

这个数据非常不科学,为什么这么说呢?因为CNC设备的主要成本是原材料,其中核心部件是数控系统,你用什么样的数控系统对售价影响较大,比如客户要求用国际大品牌的数控系统,比如发那科或三菱,那么售价就贵一些,用国产数控系统,售价就便宜一些。

所以,一般不存在售价大幅高于竞争对手的情况下,成本还能比竞争对手低。

这两家公司都不生产数控系统,核心部件数控系统都需要对外采购,而创世纪具有明显的规模优势,根据华东重机收购润星科技的报告书,2017年,润星科技的日本三菱数控系统,还是从创世纪公司那里拿的货,所以,润星科技不可能在采购端比创世纪更有优势。

再从润星科技自身的营业成本结构来看,其中的原材料成本占营业成本的比例持续下降,从2017年的85.51%下降到2019年的78.51%。而创世纪的原材料成本在营业成本中的占比一直维持在95%以上。

所以,虎哥认为,在处于明显规模劣势的情况下,润星科技的毛利率不可能大幅高于竞争对手创世纪。

下面我们再换一个视角,从行业角度来看。

上面我们说过,润星科技的主打产品是面向消费电子市场的CNC加工设备,下游客户主要是以比亚迪电子为代表的精密组件生产商。

2017年下半年开始,国内外的手机出货量转为同比负增长态势,国内整体手机渗透率的进一步提升也达到了阶段性瓶颈期,消费电子产业链的整体需求出现一个阶段性的向下拐点,行业景气度大幅下降。

这一点,从比亚迪电子的相关数据也可以看出来。比亚迪财报显示,2017年到2019年,其手机部件及组装业务的毛利率分别是13.09%、12.59%、9.35%,下降趋势非常明显。

下游市场不景气,必然影响到上游设备供应商,比如2018年,创世纪的营收和毛利率都出现了下滑,其中营收同比下降24.3%,毛利率下降1.48个百分点;2019年的毛利率进一步下滑了8.49个百分点。这个变动趋势跟比亚迪手机业务毛利率的变动趋势是一致的。

但是润星科技就不一样,在行业低迷之际,其毛利率不仅没有下降,反而上升了,2018年毛利率竟然飙升到了50.21%,同比增长了2.16个百分点,2019年的毛利率也只同比下降了3.19个百分点,降幅远小于创世纪。其毛利率变动趋势跟行业变化大相径庭。

综合以上分析,我们对润星科技2017年至2019年的收入、成本和毛利率的真实性持严重怀疑态度。

二、疯狂的应收账款

润星科技一方面毛利率超级高,另一方面应收账款令人咂舌。下面我们来研究润星科技的应收账款情况。

从2017年开始,华东重机的财报里,对不同业务板块的应收账款采用不同的坏账计提方式,其中高端智能数控机床板块一年内的应收账款按照5%计提坏账,其他业务一年内的应收账款按照1%计提坏账。

这种不同的坏账计提政策,让我们得以窥探到润星科技的应收账款情况。

由于从2017年10月开始润星科技才纳入华东重机的合并报表范围,所以2017年的应收账款余额与营收可比性较差,我们主要分析润星科技2018年和2019年的应收账款情况。

2018年,润星科技的营收是9.41亿,增值税按17%来测算,当年公司的含税销售金额应该是11.01亿。

而截止到2018年底,其账期在1年内的应收账款(即当年销售形成的应收账款)金额高达9.23亿,当年的销售回款率竟然低至16.15%!

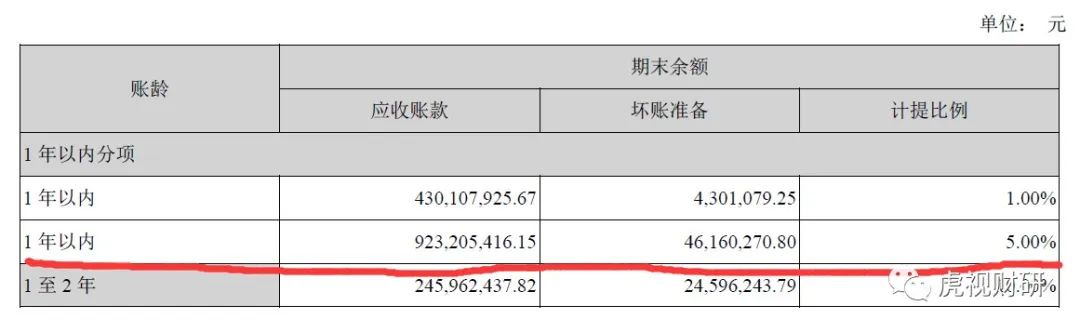

资料来源:2018年财报

资料来源:2018年财报那么18年形成的这9.23亿应收账款,2019年回款了吗?下面我们再追踪到其2019年财报:

资料来源:2019年财报

资料来源:2019年财报我们可以很清楚的看到,18年形成的这9.23亿应收账款,到2019年底的时候,绝大部分仍然没有收回来,金额高达7.26亿!

2018年虽然销售了11.01亿(含税)产品,但是截止到2019年末,回款率只有34.05%,大概也就是三分之一的样子。也就是说,2018年的销售,截止到2019年底,有将近三分之二的销售款是没有收回来的!

2019年,这种情况更加变本加厉。当年营收高达12.98亿,加上17%的增值税,当年销售金额是15.19亿,在消费电子行业明显低迷的情况下,同比大增37.93%。

但是,跟18年一样,这些销售款绝大部分并没有收回来,从财报数据来看,当年年底,数控机床板块账期在一年内的应收账款金额高达13.3亿,当年虽然销售产品15.19亿,回款金额只有1.88亿!回款率只有12.4%!

虽然在行业低迷的情况下,润星科技的营收增长迅猛,毛利率也大幅高于行业龙头企业,但是我们可以清楚的看到,这些销售大部分并没有收到回款,而是变成了一堆应收账款。

金额如此庞大的应收账款,随着账龄越来越长,坏账风险,也不得不让人警惕。

结束语

作为华东重机最主要的利润来源,润星科技的财务数据看起来非常漂亮,但是虎哥总体上对其持严重怀疑态度。

一方面,其毛利率极高,不仅大幅高于行业龙头企业创世纪,也不符合整个行业变化的大趋势;另一方面,销售出去的产品,回款率极低,大部分都变成了应收账款。这一点2018年的销售回款情况就展现得淋漓尽致,这一年销售出去的产品,到2019年底,回款率还只有三分之一。

这样的财务业绩,值得我们高度警惕。

而随着润星科技2019年业绩承诺到期,我们也要警惕华东重机出现业绩变脸的风险。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国