热点栏目

热点栏目8月5日,现货黄金升破2030美元/盎司关口,再度刷新纪录高点,年内累计上涨逾500美元。新冠疫情持续冲击、大水漫灌下美元荒消退、中美关系紧张成为金价暴涨的三大推手,让我们再度见证历史。黄金今年累计回报高达30.4%,已经远超同期纳斯达克指数的涨幅,充分体现出黄金在危机中的避险魅力。

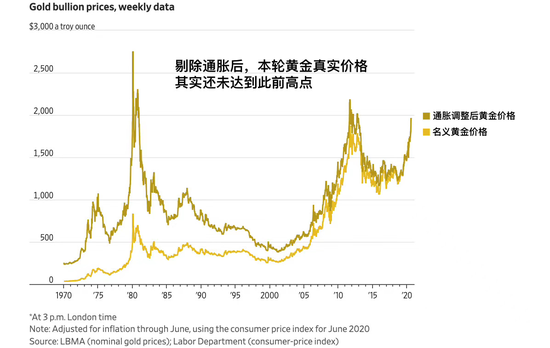

尽管黄金已经屡屡刷新历史新高,但各大投行依然高声唱多,认为本轮黄金牛市远远谈不上要终结。其中的一个重要原因就是,现在谈论黄金创下历史新高是说的名义黄金价格,但实际上,剔除通胀后,本轮黄金真是价格其实还没有达到此前的历史高点。换句话说,黄金的后市上涨幅度幅度仍然值得期待。

弱势美元是短期驱动金价上涨的重要推手

美尔雅期货认为,金价7月收涨近10%,录得近四年半来最佳单月表现,因全球政经形势充满不确定性,助涨避险情绪,黄金受到投资者青睐。美国新冠疫情新增病例激增,经济数据惨不忍睹,导致美元大幅走弱。美元指数刷新2018年5月中旬以来新低至92.539,累计跌幅近4.5%,创十年来最大单月跌幅,也助涨了黄金。

招商证券认为,数据显示黄金短期价格影响因素中,金融属性>避险属性>商品属性,年初以来在宽松货币环境下,名义利率持续维持低位同时通胀预期的提升导致实际利率预期下降至近20年低点,是今年黄金价格的主要推手。

国信证券认为,美元实际利率是影响金价的关键性指标。今年3月份以来,为应对疫情及全球金融市场出现的流动性危机,美国全方位给经济主体输送流动性,包括将联邦基金目标利率降低至近零的水平,美联储资产负债表规模史无前例快速扩张。目前市场对名义利率长期保持在低位的预期比较一致,通胀预期将成为决定金价涨幅的关键。美国在疫情还没有得到有效防控的情况下,强行复工,部分州疫情复发,引发市场对疫情防控和复工进展的担忧。另外除了疫情影响外,美国经济见顶回落才是中长期逻辑,美联储货币宽松政策在短时间内难以转向,货币超发会推升通胀预期。实际上弱势美元也是短期驱动金价上涨的重要推手。

季节性投资需求旺季大涨吸引资金流入

历史数据表明,7-8月黄金的季节性投资需求会大幅上涨,同时近段时间的大幅上涨为黄金积聚了大量人气,资本流入的势头很有可能会持续到8月末。新冠疫情导致欧美囤积黄金以防范市场动荡。世界黄金协会数据显示,6月份,北美地区的基金净流入占据全球总流入的81%,该地区总持仓上升83吨。欧洲地区,瑞士和德国的黄金ETF的净流入抵消了英国基金的净流出,令该地区总持仓出现了18吨的增长。

黄金股容易出现“戴维斯双击”

招商证券认为,一方面以黄金的美元计价价值/美国M2作为黄金的估值指标,当前黄金资产估值回归至历史中位数水平,另一方面观察实际利率预期值的变动,当前环境下维持低位的概率依然不低。因此,虽然当前黄金收益的确定性低于年初,但两方面数据显示黄金当前的配置价值依然存在。

华安证券认为,当前黄金配置价值凸显。从情绪来看,目前海外疫情与经济复苏仍具有不确定性,实际利率保持低位;从流动性来看,货币宽松仍将维持;3、从稀缺性来看,每年黄金新增产量有限而全球储备稳步上升,这都表明黄金价格仍有向上空间。4、从事件性冲击来看,随着11月美国大选的临近,现阶段外部摩擦会呈现频繁化、持续化的特点,黄金的资产配置价值将体现无疑。配置黄金以抵风险,投资交易可逢低介入。

国信证券认为,黄金股容易出现“戴维斯双击”。通常情况下,商品价格出现大涨之后,会引发供给端的响应,企业盈利增厚,会进一步扩大资本开支带来产量上行,使得远端价格会出现向下压力,存在“自我减速机制”。但这个规则对于黄金来说是失效的,因为黄金有强金融属性,与美元实际利率变化密切相关,所以基本上不考虑供需基本面的变化。另外从大类资产配置的角度来说,金价上行反而会提振投资需求。黄金股容易出现“戴维斯双击”,金价越涨,估值就会越便宜,股价会加速上涨。黄金牛市还远没有结束,建议布局纯黄金标的山东黄金。

天风证券认为,黄金上升通道持续。美国实际利率仍处于下行通道,本轮金价的上涨趋势可能延续。从弹性和金价成长性角度推荐新兴黄金公司恒邦股份,关注华钰矿业和赤峰黄金;从市值和估值角度推荐紫金矿业、银泰黄金。白银从未缺席。自1970年以来,黄金三次趋势性上涨中,白银均未缺席;关注盛达矿业、兴业矿业。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国