原标题:美国实际利率跌至历史新低,金融压制的副作用正预示着多重陷阱

在实际利率崩盘尚未结束的情况下,美国10年期实际收益率本周刚创下-1.10%的历史新低,金融压制的副作用显示出经济不安加剧、通胀预期攀升和货币政策无限期暂停所预示的陷阱,即滞胀、资产泡沫和政策无力。

美联储明确指引利率将在可预见的未来保持在零附近,这让市场定价至少保持到2023年,分析师Laura Cooper认为这实际上扼杀了价格发现(price discovery)。

Laura Cooper表示,在债券购买方面,央行很可能不得不将买盘向长端倾斜以推动复苏,再加上对收益率的寻求,有可能将美国收益率的整个曲线推到1%以下,这个门槛仅在3月被短暂突破。即使是周三(8月5日)公布的创纪录的货币供应量也不可能提升收益率,人们对安全的贪婪欲望和债务货币化的种子已经埋下。

同时,通胀预期还有上升空间,美国10年期破发债距离2020年的峰值还差约20个基点。该分析师续称,如果出现更多人质疑美联储放松自2012年1月以来的通胀任务,美国国债可能会因此得到提振。

美联储主席鲍威尔暗示将在即将进行的政策审查中调整价格稳定任务,而美联储理事雷纳德(Brainard)则创造了“机会主义再通胀 ”策略,明确欢迎通胀超调。Laura Cooper认为,鉴于政策滞后至少一年,这样的立场对美联储来说是一个实质性的背离。

Laura Cooper表示,如果市场相信美联储会为了追求充分就业而不惜一切代价让通胀率超过2%,同时假设名义收益率保持在区间范围内且远低于估计的实际中性利率,理论上10年期美国实际收益率可能会从目前的大约-1.07%的水平再跌40bps-50bps。

这就为滞胀等风险敞开了大门。史无前例的货币政策和财政刺激措施的独特组合加大了滞涨出现的可能性,即脱全球化趋势正在造成供应紧张,失业率上升正在浇灭经济快速复苏的希望。

实际收益率的暴跌也放大了实体经济和金融资产之间的分化。在市场化通胀措施加码的同时,缺乏定价权和缺席工资谈判的企业却在维持通缩螺旋的风险。

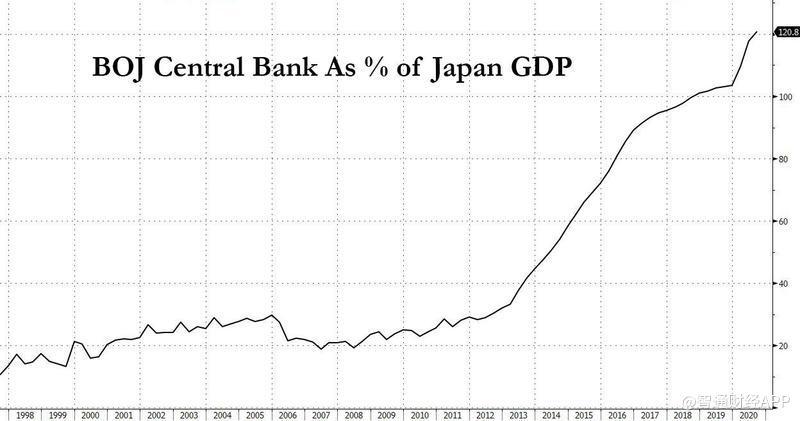

日本央行(BOJ)在2013年1月为对抗长期通缩而修改通胀任务,结果就是其资产负债表增加了三倍多,负利率、前瞻指引和购买ETF都未能刺激价格增长。该行的后续结果为目前可能面临的情况作出了警示。

美联储在今年早些时候考察了日本的经验,得出的结论包括央行面临着陷入“永无止境的货币宽松的风险,即使在实体经济活动强劲或金融稳定风险累积的情况下也是如此。”

Laura Cooper觉得可以肯定的是,实际收益率的普遍下降已经存在了数十年,而且是由人口结构驱动的储蓄倾向和中国投资者融入全球金融市场等结构性因素推动的。然而这一次,金融压制已经占据了实际收益率,进一步下降只会放大未来的诸多风险。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国