雷帝网 雷建平 8月8日报道

贝壳找房今日凌晨再次向美国SEC更新招股书,公布发行区间为17美元到19美元。贝壳找房此次准备发行1.06亿股ADS,最高募集资金20亿美元。

贝壳找房发行过程中,现有股东及第三方投资者有意认购至少8亿美元股权。

其中,腾讯准备认购至少2亿美元,高瓴和红杉分别认购1亿美元;Fidelity准备认购至少2亿美元,此外,与Fidelity关联的实体准备认购2亿美元。

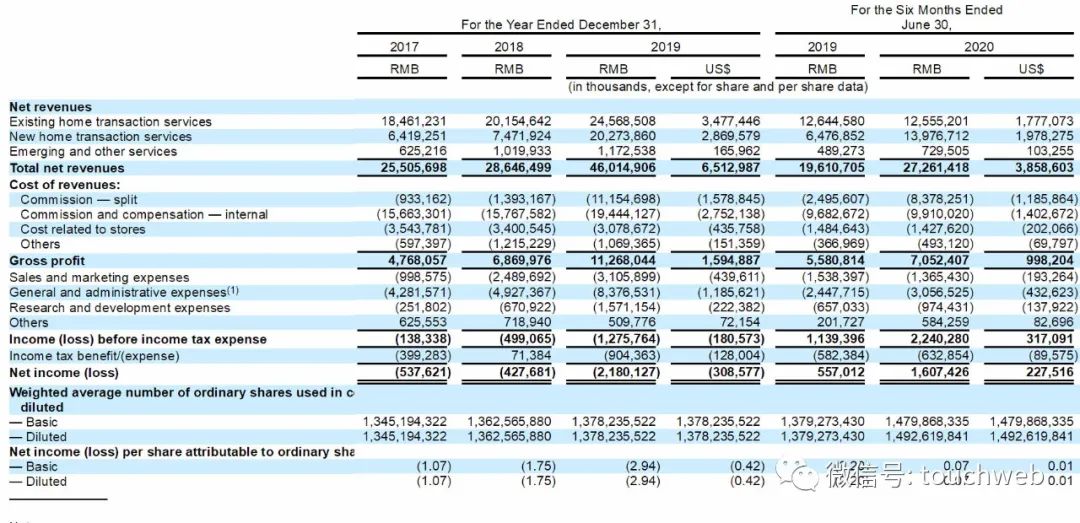

更新的招股书显示,贝壳找房2020年上半年达成1.33万亿元的平台成交总额(GTV,Gross Transaction Value),相比上年同期的8900亿元增49.4%;

贝壳找房2020年上半年实现营业收入272.6亿元,相比上年同期的196.1亿元增长39%;净利润为16.1亿元,相比上年同期的5.6亿元增长188.6%。

贝壳找房曝光的D轮融资中,腾讯作为战略投资人领投8亿美金,贝壳也顺理成章的入驻微信“九宫格”。

随后,软银,腾讯,高瓴,红杉一同追加超过24亿美元的投资。

IPO前,左晖持股(B类普通股)占比 28.9%。此外,部分股东将其持有的 A 类普通股投票权授予左晖代理,因此左晖投票股权占比 46.8%。

腾讯持股12.3%,为第二大股东;软银旗下SVF II Shell Subco (Singapore) Pte. Ltd.持股为10.2%,高瓴资本持股为5.3%。

IPO后,左晖持股42.4%,拥有82.8%的投票权;腾讯持股为11.1%,为第二大股东,有3.3%的投票权;

软银旗下SVF II Shell Subco (Singapore) Pte. Ltd.持股为9.3%,有2.8%的投票权,高瓴资本持股为4.8%,有1.4%的投票权。

贝壳找房是有18年以上历史的房地产经纪品牌“链家”、以及拥有2年历史的线上+线下房产交易及服务综合平台“贝壳”,结合而成的一家机构。

贝壳找房拟在纽交所挂牌上市,股票代码“BEKE”,预计8月中旬上市。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国