热点栏目

热点栏目本文来自 万得资讯。

7月以来,美元指数一路下跌,成为风险资产价格上涨的一大动力。但分析师预计,未来三大因素或推动美元抛售速度放缓,这也为全球股市进一步上涨带来压力。

三大因素推动美元指数抛压变缓

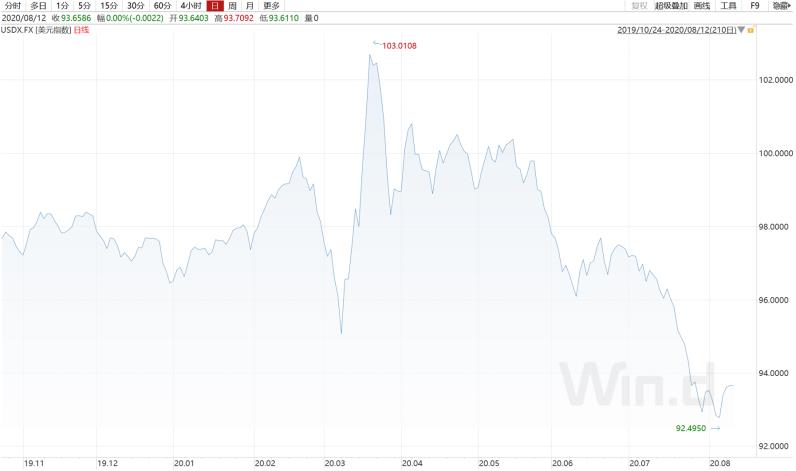

随着全球风险因素上升,黄金价格屡创新高,而美元指数则在7月下跌4%,在8月一度下挫至2018年以来新低92.495。从背后原因来看,许多分析师将美元指数的下跌归咎于经济增长预期降低、低利率以及美联储资产负债表的迅速扩张。

不过展望未来,这三大因素的持续性仍待考量。从经济数据来看,尽管美国二季度GDP跌幅创历史记录,但PMI的强劲反弹已显示出未来复苏迹象。此外,欧元区第二季度的增长数据显示,欧元区经济的放缓幅度比美国大得多。尽管未来经济情况仍存在不确定性因素,但多项数据已显示出回暖趋势。

此外,推动美元指数今年以来下跌的另一大因素——低收益率,未来也很难出现进一步下行空间。美国10年期国债收益率在8月6日跌至历史新低0.505%,收益率的下行降低了美元资产的吸引力,也为美元带来抛售压力。但要预测美元指数从当前水平进一步贬值,也需要收益率从历史低位进一步降低,而这显然空间有限。

美元的另一个特别关注焦点是经通胀调整后的负“实际收益率”,该收益率已降至创纪录低位。但提供负实际收益率的远不止美元:欧元和英镑多年来一直面临同样情况,却很少受到市场的关注。此外,要想让实际收益率进一步下降,名义收益率就必须继续下降,否则通胀就必须抬头。而无论是美联储从当前零利率进一步降息,还是美国经济出现过热,都与当前市场预期相违背。

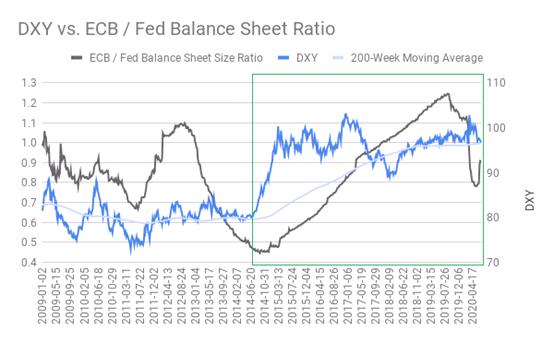

还有投资者认为,从中期来看,美联储资产负债表的巨额增长将不断对美元兑所有主要货币施加压力。但在危机时期流动性枯竭时,不仅美联储会扩大资产购买,欧洲央行或日本央行等其他央行也可能会更积极地干预市场以防止其货币升值。此外,美联储资产负债表扩张速度自6月以来已有所放缓,并被欧洲央行反超,对美元指数来说是一个利好因素。

除了上述三大主要因素,还有投资者预期美元储备货币地位削弱,但此类问题数十年以来一直争论不休,因此很难将美元指数未来进一步贬值联系到这些“老生常谈”的话题。而对于美股投资者来说,将股市未来进一步上涨寄托在美元贬值上,无疑将面临风险。

美元贬值空间有限,全球股市面临压力

7月以来围绕美元指数的极端看跌情绪也引起了分析师的不安,他们认为这种极端的头寸配置可能会减缓美元的跌势,并为与美元指数下跌同步上涨的全球股市带来更为严峻的背景。

以马修•加曼(Matthew Garman)为首的摩根士丹利(Morgan Stanley)分析师团队在8月的一份报告中表示:“随着股市反弹,美元开始下跌,最近在同一指标上跌至3.6个标准差的超卖水平,为1978年以来的最低水平。”

他们中期内仍看跌美元,但目前对美元的看法转为中性,并退出了美元空头头寸。在欧元上涨的带动下,美元自3月卫生事件引发的市场恐慌达到峰值以来一路走软。当时,投资者争相避险,放大了对美元的疯狂抢购。美元指数今年以来下跌了近3%,与两年多前的水平持平,但该指数自8月6日以来已反弹近0.88%。

如果美元指数开始“收复失地”,可能会令受益于美元疲软的全球股市失去一大重要动力。摩根士丹利指出,美元指数和追踪国际股市表现的MSCI发达市场指数之间的负相关性达到了7年来最高水平,意味着这两种资产倾向于向相反的方向波动。

自3月份的低点以来,标准普尔500指数和道琼斯工业指数都反弹了近44%,MSCI全球指数也较3月23日涨逾42%。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国