炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

创两项纪录!12家企业同天过会单日最多,8月64家IPO创历史新高,今年来首发募资额超去年全年

来源:财联社

财联社(北京,记者高云)讯,8月20日,12家IPO上会企业同日过会,刷新了今年单日过会数最高纪录。

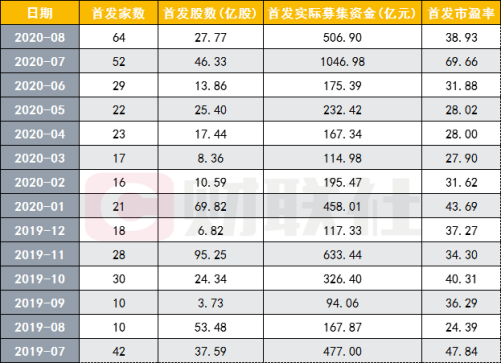

此外,8月份以来,首发企业达64家,也创历史单月新高。7月份实际募资1046.98亿元,该数据为A股近30年第二高的首发募资额。

市场能否承受如此大规模IPO?近日创指大跌是否与此有关?

投行人士何南野向财联社记者表示,创业板指数连番大跌,与下周一创业板注册制下首批企业上市不无关系,但非主要因素,在于创业板指数的权重股在医疗保健,而近期疫苗股股价已经炒作到历史高位,泡沫化倾向较为明显,出现较为明显的回调,进而带动创业板指数大幅下跌。

激增的IPO,是否超出了市场承受度?当前的争论在科创板开闸之时也同样有之,包括科创板首批企业解禁,市场也有流动性的忧虑,但最终市场显示了韧性。因此,激增的IPO或许给市场带来回调的短期影响,但长期可持续看好。

市场加速扩容,今年七八月份表现尤为明显

8月20日,证监会第123次发行审核委员会工作会议、创业板上市委第18次审议会议及科创板第61-62次审议会议召开,总计有12家企业首发上会,且均获通过。

中信证券、招商证券、财通证券各有2家保荐企业通过,中信建投、华泰联合、海通证券、兴业证券、民生证券、西部证券各有1家企业通过。

截至8月21日数据,8月份首发64家,创出历史单月新高,财联社记者调取A股首发IPO历史数据发现,历史最高月份是在1993年10月,当月首发55家;紧随其后的是2017年3月、2017年1月与2020年7月,首发家数分别为54家、53家、52家。

综合七八月份的首发家数来看,总计116家,远超2019年三季度的62家首发数据。

数据来源:东方财富Choice数据

从IPO实际募资规模来看,近两月总体大幅增加,先看8月份数据,截至8月21日,首发实际募资506.8亿元,同比增201.96亿元,环比下降51.58%,考虑到本月还有6个交易日(10个自然日),相关数据还有增长空间。

再看7月份IPO实际募资规模,7月份实际募资1046.98亿元,从A股近30年历史来看,该募资数值仅次于2007年9月份的IPO募资规模(1490.41亿元)。

根据东财Choice数据,今年以来的近8个月时间,IPO实际募资2897.47亿元,超过2019年全年募资数据(2386.20亿元)。

创业板注册制加速推进,19家注册制企业下周一上市

相对而言,近期加速落地的创业板注册制企业上市,是IPO的一个主要增量因素。

创业板注册制IPO申报企业审核信息显示,截至8月20日,28家企业已经创业板注册生效,13家企业的状态是“提交注册”,15家企业“通过”,83家企业“已受理”,220家“已受理”。剔除“中止”审核状态的6家企业外,计划上市企业为359家。

8月14日,深交所公告,计划于24日组织创业板注册制首批企业上市。公告未披露首批家数。

据东财Choice数据显示,截至8月20日,上市日期在8月24日的注册创业板企业有19家,实际募资总计209.27亿元,发行后市盈率均值为40倍,发行价最高的为风尚文化138.02元,募资24.87亿元,也是这19家中实际募资额最高的公司。

激增的IPO会否成为“压垮骆驼最重的一根稻草”

近日,创业板指数连番大跌,自8月6日调整以来,截至8月20日,创指下挫272.38点,跌幅9.52%。

有市场人士猜测,这或与下周一创业板注册制首批企业上市有关,市场或普遍担忧,而在如此资本市场如此激增的IPO面前,市场能承受的住吗?

投行人士何南野向财联社记者表示,IPO激增现象,从7月份就已经开始,单月新增IPO数量增长比较快,其中A股(含科创板)7月新上市企业50家,而去年三季度(7月-9月)仅63家,科创板7月新上市企业27家,创下单月历史高峰(金麒麟分析师)。

“8月份IPO过会数量激增,是趋势的延续,监管的核心目的在于全面落实注册制,促进实体企业融资。但与此同时,近两周对科创板的注册节奏有所放缓,分别每周仅注册通过2家,较此前每周约6-7家的数量,下降不少,略有控流的意思。” 何南野认为。

上海证券研报称,借鉴科创板新股上市后的市场表现,标的的稀缺性加之上市前 5 日不设涨跌幅限制,科创板股票上市首日均出现大幅上涨。计算科创板新股上市首日后 5,10,20,60,120 日的市场表现,由于科创板首发市盈率明显高于所处行业的平均水平,首日炒作过后市场情绪回归理性,整体看科创板新股上市首日至 120 个交易日内表现一般,提醒我们注册制下新股上市后需注意次新股炒作的风险。

创业板注册制改革或有利于市场风险偏好的提升,有利于价值投资和投资者结构的优化,注册制将有效解决我国融资结构不合理,企业面临的高杠杠率风险以及中小企业融资难融资贵等经济发展中的痛点,通过直接融资加快优化经济结构,为中国经济长期高质量发展提供动力,有助于夯实 A 股市场长期牛市的基础。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国