【海通策略】“盈”在起点——企业盈利分析框架(荀玉根(金麒麟分析师)、李影(金麒麟分析师)、王一潇(金麒麟分析师))

来源:股市荀策

引言:近期我们再次对策略研究的框架做了梳理,陆续形成系列报告,策略研究的整体大框架已经外发,相关链接可点击《少即是多——策略研究框架探讨》、《PPT:少即是多——策略研究框架探讨》,本文聚焦A股盈利研究框架,文字解读和PPT如下。

“盈”在起点

——企业盈利分析框架

1.盈利是股价之母

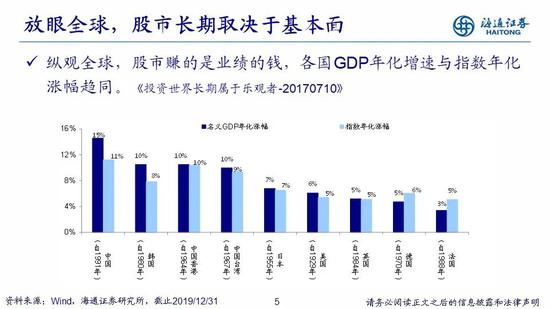

纵观美股200余年历史,股价上涨源于盈利。1900年以来数据显示,美股投机收益平均值为0.1%,投资收益平均值为9.5%,其中股利回报均值为4.5%,盈利增长回报为5%。从代表性指数角度看,1929年以来标普500指数年化增速为5.2%,EPS为5.1%,PE为0.1%,若考虑股息分红,则1970年以来标普500指数年化回报为10.7%,EPS为7.5%,股息分红为2.9%,PE为0.3%。1993年以来道琼斯工业指数年化增速为7.4%,EPS为6.0%,PE为1.3%,若考虑股息分红,则1993年以来道琼斯工业指数年化回报为9.7%,EPS为6.0%,股息分红为2.3%,PE为1.3%。综上所述,美股盈利是驱动股价上涨的主力,而估值对股价贡献较小。在牛市中,盈利同样是驱动美股上涨的主力。1929年以来标普500指数年化增速为5.2%,EPS为5.1%,PE为0.1%,盈利贡献98%以上,牛市上涨65%源于盈利增长。进一步放眼全球,股市赚的是业绩的钱,各国GDP年化增速与指数年化涨幅具有很强的同步性。我国自1991年名义GDP年化涨幅/指数年化涨幅为15%/11%,韩国自1980年为10%/8%,中国香港自1964年为10%/10%,其他国家和地区也呈现较强的同步性。

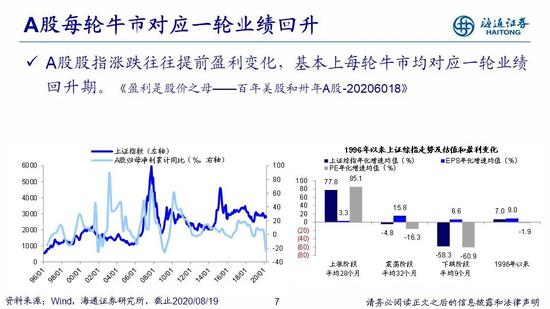

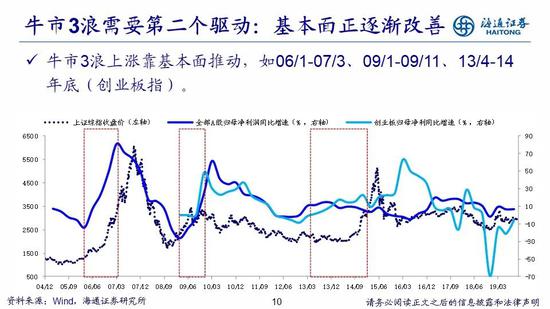

A股卅年:估值不断下移,上涨全靠盈利,往后看盈利决定上行空间。1996年以来盈利对A股股价贡献度较大,估值较小,其大背景是A股估值中枢不断下移。1996年以来上证综指指数年化增速为7.0%,EPS为7.8%,PE为-0.6%,2005年以来沪深300指数为9.5%、10.3%、-0.6%,可见股价上涨全靠盈利支撑。在A股每轮牛市中,其对应一轮业绩回升,具体包括:在1996/1-2001/6牛市期间,A股归母净利累计同比从96Q2低点-15.4%升至97Q4高点13.6%;在2005/6-2007/10牛市期间,A股归母净利累计同比从06Q1低点-14.0%升至07Q1高点80.7%;在2008/10-2009/8牛市期间,A股归母净利累计同比从09Q1低点-26.2%升至10Q1高点61.4%;在2012/12-2015/6创业板结构性牛市期间,创业板指归母净利累计同比从12Q4低点-8.6%升至16Q1高点62.9%。历史上,牛市3浪上涨主要靠资金面宽松和基本面改善驱动。目前资金流动性仍较充裕,详见《有多少水可以进来?——再论资金入市-20200805》。未来关键看盈利变化,我们预计A股盈利在今年三季度将实现双位数正增长,业绩将进入上升通道中。借鉴1980年以来美国转型经验,第三产业占比提升,资本收益率(R)>经济增长率(G),中国2013年开始第三产业占比超越第二产业,年化万得全A收益率已超越名义GDP同比,未来此趋势会强化。在产业结构升级和融资结构转型影响下,我国居民权益配置比例有望上升,详见《权益投资将愈发重要——<21世纪资本论>的启示-20200702》。

2.盈利的拐点判断

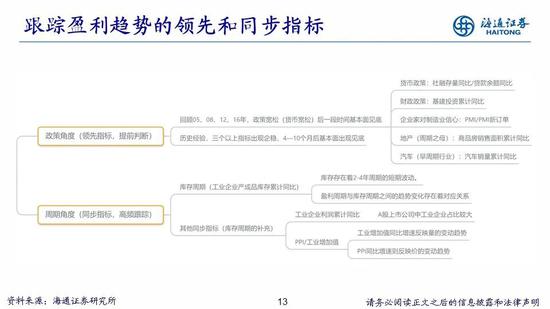

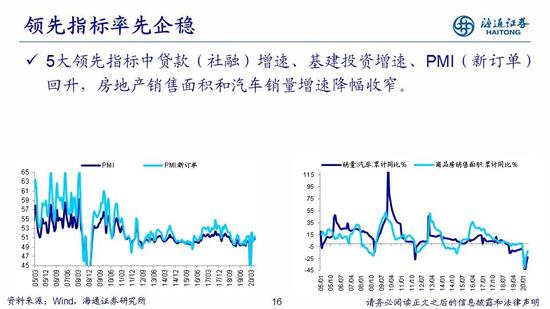

以史为鉴,盈利见底前部分领先指标率先企稳。05年以来A股市场共经历了四次盈利见底回升的周期,参考这四次周期,我们观察到在盈利未出现明显见底趋势之前,部分领先指标已率先企稳,根据性质不同可将其分为五大类:第一,社融存量同比/贷款余额同比,社融/贷款对货币政策变化非常敏感,与流动性密切相关。经济面临下行压力时,货币政策趋于宽松,反之则收紧;第二,基建投资累计同比,为对冲经济下行压力管理层常采取更加积极的财政政策,从而扩大基建投资规模;第三,PMI/PMI新订单,PMI是具代表性的景气指数,反映企业家对制造业的信心,是监测经济运行的及时、可靠的先行指标;第四,商品房销售面积累计同比,地产是代表性的早周期行业,在所有的经济周期规律中,房地产周期又被称为“周期之母”。当经济企稳时地产销量往往快速回暖;第五,汽车销量累计同比,汽车也是早周期行业,当经济企稳时终端需求回暖带动汽车销量企稳。我们发现,每次盈利见底之前都存在三个或三个以上的领先指标出现企稳回升的现象,因此我们将三个领先指标出现企稳的情况定性为领先指标企稳,时间上领先企业盈利见底4-10个月。

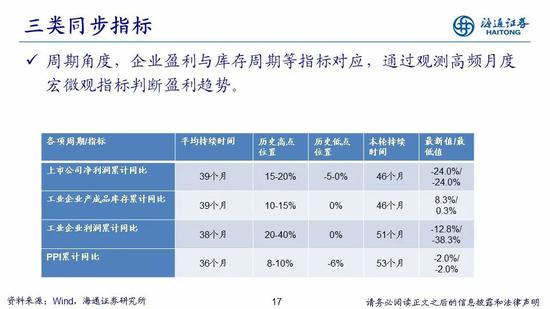

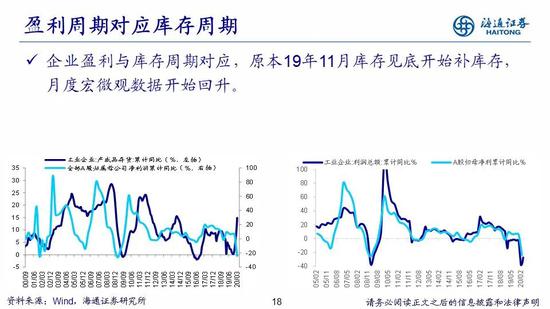

高频跟踪,盈利见底时往往存在部分同步指标同时企稳。我们通过将盈利的走势和一系列相关指标对比发现,部分指标和盈利的相关性很高,并且这些指标相比于季度披露的盈利数据大多为月度披露,通过观测这些数据我们可以更加高频的跟踪盈利的变化趋势,根据性质不同将这些指标分成三大类:第一,库存周期(工业企业产成品库存累计同比),库存存在着2-4年周期的短期波动。厂商生产过多时就会形成存货,从而减少生产,存货较少时开始扩大生产,从而呈现出有规则的上下波动现象。回顾历史,我们发现A股的盈利周期与库存周期之间的趋势变化存在着对应关系,由于库存变化反映了市场需求预期和企业生产状况,同时能够间接反映宏观经济景气的变化,和企业盈利正相关,所以通过分析库存周期的变动我们可以追踪企业盈利所处的周期区间。第二,工业企业利润周期(工业企业利润累计同比),当前全部A股上市公司中工业企业占比较大,工业企业利润的变动一定程度上能够反应总体上市公司利润的变动,两者变动趋势大体一致,相关性较高。并且工业企业利润作为月度披露的指标,通过跟踪工业企业利润能够更高频的观测盈利变动。第三,PPI周期(PPI累计同比),工业增加值是工业企业全部生产活动的总成果扣除了在生产过程中消耗或转移的物质产品和劳务价值后的余额,而PPI衡量了各种商品在不同的生产阶段的价格变化情形。一般认为,工业增加值同比增速反映量的变动趋势,PPI同比增速则反映价格的变动趋势,量和价的变化可以很好地拟合工业企业盈利增速的变动。

3.盈利的数据预测

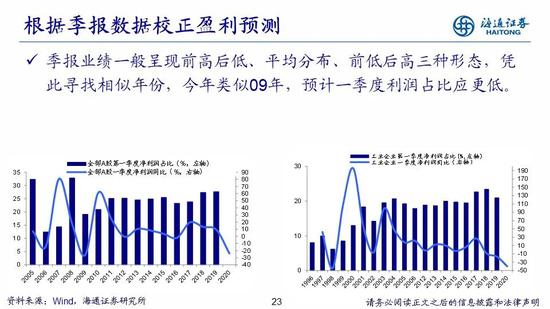

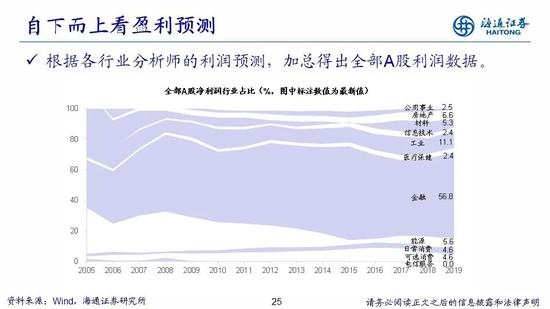

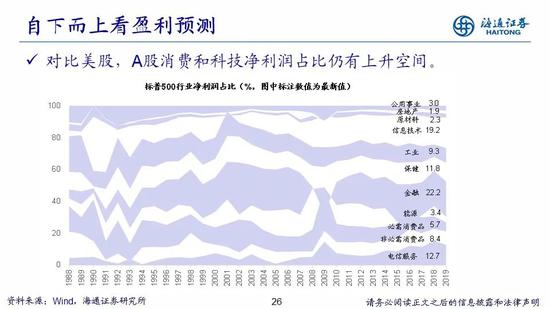

多角度看盈利预测。对于A股净利润增速预测,我们采取自上而下和自下而上两种方法来分析。自上而下看盈利预测,A股归母净利润大致等于营业收入*(毛利率-费用率),而营收与GDP相关,毛利率与PPI增速相关,费用率与M2增速相关,通过这三个宏观指标历史数据可以来预测盈利。我们根据季报调整盈利增速,季报业绩一般呈现前高后低、平均分布、前低后高三种形态,凭此寻找相似年份,对比历史,今年类似09年,预计一季度利润占比应更低。自下而上看盈利预测,根据各行业分析师测算盈利增速,汇总计算大类行业和全部A股盈利增速。借鉴1970-90年代美日经验,当时经济增速下台阶,但是企业盈利保持高增长,主要源于:行业集中度提升,产业结构优化,企业国际化加快。当前我国产业结构正向消费+科技转型,A股消费+科技净利润占比从05年的4.1%升至19年的15.3%,总市值占比从28.8%升至目前的45.8%。对比美股,我国消费和科技占比仍有上升空间,2019年美股标普500中消费+科技净利润占比达39%,总市值占比达到72.9%。

A股盈利预期不断被下调,预计三季度盈利两位数正增长。在海内外新冠肺炎疫情爆发后,A股的盈利预测不断下调。根据Wind一致预期,在19年12月末2020年沪深300、创业板指、创业板指剔除温氏股份净利同比预测为14.5%、80.4%、75.1%,随着国内外疫情爆发,盈利预期不断下调,截至2020/8/14,下调为6.2%、71.5%、64.0%。相比海外,中国疫情控制的更好,为对冲经济下行压力,我国也积极采取了措施应对,从而A股基本面更早开始回升。我们认为驱动基本面回升的因素主要有两个:一是经济周期因素,如果没有疫情,19年3季度末4季度初进入补库存周期,但是,疫情冲击使得基本面 20Q1再砸深坑,现在国内疫情已经得到控制,经济活动将逐步向正常水平靠拢,前期暂缓的生产和消费有望在下半年得到回补,基本面数据有自我回升的动力;二是政策推进,政府工作报告虽然没提GDP目标,但财政赤字和就业目标隐含名义GDP同比5.4%,实际GDP同比3%左右。今年上半年GDP同比为-1.6%,若要实现目标对应下半年GDP同比增速需达到6.5%,由此我们推断下半年财政政策将逐渐落地,随着“两会”开完后政策逐步落地,货币、财政政策发力后将助推基本面数据回升。目前继续等待盈利回升,20Q1受疫情影响,全部A股归母净利润同比增速为-24%,往后我们预计Q2/Q3/Q4三个季度单季同比增速分别为-3%、13%、20%,全年同比仍有望回到0-5%区间,数据有待逐步观察验证。

风险提示:向上超预期:疫情快速有效控制,国内改革大力推进;向下超预期:疫情传播不确定性增加,中美贸易关系恶化。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国