热点栏目

热点栏目原标题:沪镍已经涨到头了吗?

来源:期货日报

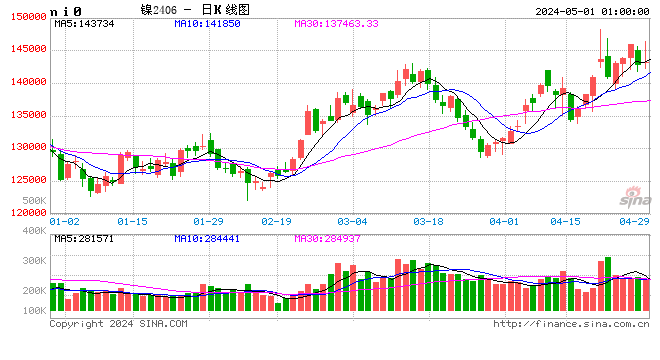

二季度,受国内复工复产积极推进以及宏观政策支撑,镍价先抑后扬。下半年,镍铁供需矛盾激化,印尼进口镍铁无法弥补禁矿形成的22万金属吨缺口,加之新能源电池前景向好,高镍三元用镍前景广阔,镍价易涨难跌,有望持续走强。沪镍多单可尝试于113000元/吨附近介入 ,目标125000元/吨以上。

国内镍矿港口库存处于低位

图为印尼禁矿导致国内镍矿供应缺口扩大

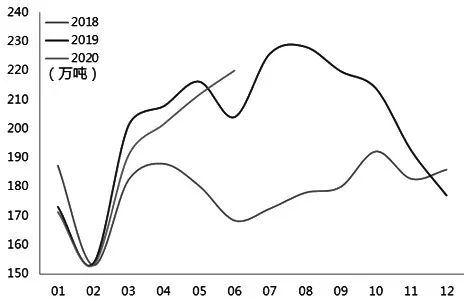

图为印尼禁矿导致国内镍矿供应缺口扩大1月中下旬,国内需求侧出现大面积停滞,经济退坡并向下游快速传导,全产业尤其是工业领域产品价格承压。3月,海外新冠肺炎疫情暴发,市场恐慌加剧,除美元以外的资产遭遇无差别抛售以兑换流动性,镍价加速下跌。4月,在国内复工复产积极推进以及财政、货币双宽松政策的刺激下,需求复苏带领大宗商品价格从底部反弹,加之菲律宾处于疫情防控阶段,矿山运输管制致镍矿进口量下滑,供需矛盾突出驱动镍价上行。随后,菲律宾镍矿、印尼镍铁进口增加的预期对国内镍价形成压制,其间镍价以振荡为主。

目前,国内镍铁厂减产,而印尼镍铁进口不及预期,整体供应相对紧张,叠加新能源电池用镍前景广阔,镍价涨势启动。

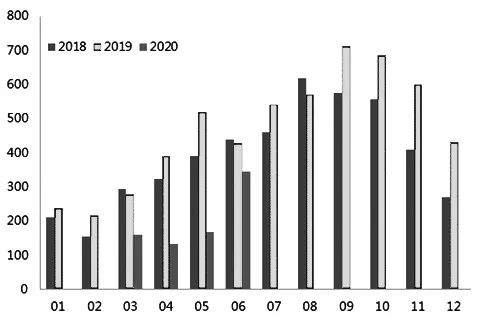

2020年1—6月镍矿进口量1239.82万吨,同比减少828.302万吨,降幅40.05%。其中,自菲律宾进口的镍矿占比达63%,而印尼是以高铁矿含低镍的名义进行报关出口,因此仍有27%的镍矿来自于印尼。自5月起,菲律宾矿商逐渐恢复采矿和发运工作,装船数量逐月攀升,6月份自当地进口的镍矿环比大幅增加,基本回归历史正常水平,但菲律宾在当年10月份至下一年度的3月份为季节性雨季,预计下半年自菲律宾进口的镍矿增量有限,最好的结果是与去年持平。据我们粗略估算,印尼禁矿加上菲律宾发运下滑造成的镍元素缺口约22万金属吨。

10月菲律宾将进入雨季,因此至少至明年一季度末国内镍矿港口库存将处于低位。而镍矿进口量有限致使国内镍铁厂后期将再次陷入存量消耗,镍矿价格继续保持坚挺。

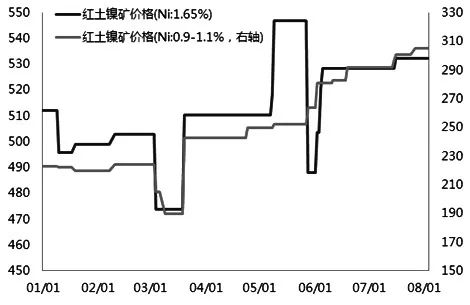

图为菲律宾出口的镍矿品位

图为菲律宾出口的镍矿品位印尼镍铁无法弥补供应缺口

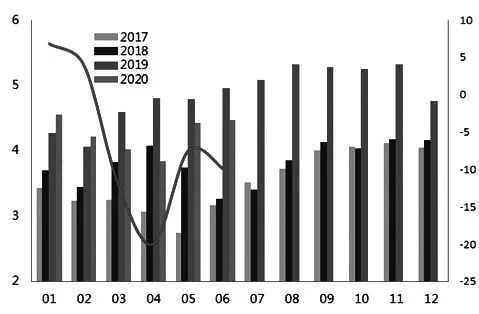

图为国内镍铁厂被动减产

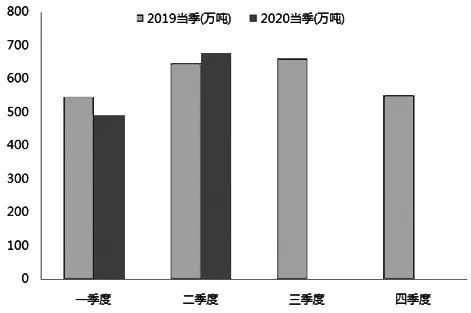

图为国内镍铁厂被动减产2020年1—6月,中国镍铁产量25.5万金属吨,较去年同期减少7%,主要是3—6月镍铁月度产量同比负增长。镍矿进口量下滑、镍矿价格抬升,并压缩生产利润以及进口印尼镍铁对国内市场形成挤占,倒逼部分原料备货不足、无成本优势的小型镍铁企业减停产。

2020年1—5月,镍铁进口量较去年同期增加88%,其中印尼镍铁占84%。中国自印尼进口的产品由原料矿转为中间品镍铁,若自其他国家进口的镍铁量不变,按照平均品位12%测算,那么2020年来自印尼镍铁进口增加近185万实物吨才可以弥补印尼禁矿形成的22万金属吨的缺口,即意味着下半年合计需要进口印尼镍铁193.51万实物吨。

据SMM统计印尼镍铁项目投产进度,第三季度、第四季度分别有96万、24万实物吨镍铁待投产。第二季度印尼镍铁产量为13万金属吨,假设前述项目按期投产,那么粗略估算第三季度印尼产量为133万实物吨,第四季度为139万实物吨。上半年印尼镍铁进口量/印尼镍铁产量≈60%,假设下半年该比例维持不变,那么下半年进口量为163.62万实物吨。

整体分析,按上述推演,通过进口印尼镍铁替代镍矿仍可能存在30万实物吨的缺口。此外,多重因素倒逼国内镍铁厂减产,镍铁整体供应相对紧缺。建议关注印尼镍铁项目投产进度以及进口比例是否提升。

去年下半年至今,精炼镍相对于镍铁维持较高溢价,镍铁价格优势凸显吸引钢厂更多地利用镍铁进行镍元素的调配。不锈钢消耗镍元素比例超过60%,因此我们认为下半年镍价行情更多是由镍铁主导。可以看到,上半年全球精炼镍库存增加,但对镍价影响不大。

利润改善促不锈钢产量回升

图为不锈钢厂产量逐步回归2019年水平

图为不锈钢厂产量逐步回归2019年水平上半年300系不锈钢产量较去年同期下滑0.6%。一季度,由于疫情影响,国内生产活动放缓;二季度,因原料价格坚挺导致生产利润大幅降低,部分钢厂进行检修,虽有政策扶持,复产进度依然缓慢,直至6月份不锈钢排产才超越去年同期。青山、德龙等大型钢厂为增强把控力开始做下沉服务,一方面直面终端,以“开平板”的方式服务自身客户增强客户黏性;另一方面减少对于流通环节中纯靠卷板“搬砖”模式获利的中间商流通体量,优先供给有终端销售能力的钢贸商户,从而造成流通环节中出现资源紧缺的情况。

今年以来,不锈钢厂产能利用率逐月回升。有关数据显示,7月份国内32家不锈钢钢厂产能利用率为78.8%,较6月环比增幅11.1个百分点。预计下半年因利润改善,不锈钢厂排产量将维持较高水平,从而增加对镍铁的需求,而镍铁供需矛盾激化,对镍价将形成利多驱动。

图为近期不锈钢生产亏损状态有所改善

图为近期不锈钢生产亏损状态有所改善新能源汽车电池用镍是亮点

国内新能源的发展仍依赖政策支持,2019年补贴大幅退坡使得新能源汽车市场一蹶不振,且2020年突发的疫情对汽车领域也造成不小的冲击。为降低该板块对经济增长的负面影响,国家相继出台多项刺激政策,包括双积分、放缓补贴退坡等。原本今年取消的补贴政策有所变化,即2020—2022年补贴标准分别在上一年的基础上退坡10%、20%、30%,原则上每年补贴规模上限约200万辆,公共运营车辆补贴标准不退坡。国补退坡放缓为新能源汽车行业提供了喘息机会。

当前,我国新能源汽车产业已经成功进入普及阶段,逐步由双积分政策替代补贴政策。一方面,双积分政策以平均燃油消耗量积分对传统能源形成约束;另一方面,以新能源汽车积分激励新能源汽车节能降耗技术开发与应用。两个抓手协同发力,可以推进新能源汽车行业的快速发展。

由于疫情影响,今年部分企业低油耗车型和新能源汽车车型研发上市时间延迟,激发对正积分的购买行为,为对冲今年疫情对车企造成的积分压力,积分政策调整为2019年与2020年、2020年与2021年NEV积分合并考核,即2020年产生的NEV正积分可以对2019年产生的NEV负积分进行抵补,2021年产生的NEV正积分可以对2020年产生的NEV负积分进行抵补。

新政策积分核算方法更为严格,有助于改善积分供大于求的现状,从而提升积分价格,客观反映积分的市场价值,激发行业发展节能与新能源汽车的活力。

此次修改明确了2021—2023年新能源汽车积分比例要求,分别为14%、16%、18%。按照该比例要求,基本能够保障实现“到2025年乘用车新车平均燃料消耗量达到4.0升/百公里、新能源汽车产销占比达到汽车总量20%”的规划目标。我们预计2020年国内新能源乘用车销量为130万辆,较2019年的120万辆增加10万辆。

放眼全球,欧洲碳排放标准最严格,仅就2020年的碳排放要求来看,欧盟、中国、日本、美国、韩国的碳排放标准分别为:95g/km、117g/km、122g/km、103g/km、97g/km。

2018、2019年欧洲汽车销量分别为2069.79万辆、2080.72万辆,新能源汽车分别为38.43万辆、54.26万辆,其中纯电动汽车占比分别为46%、62%,根据2018、2019年综合碳排放121g/km、122g/km推算,燃油车的排放为123.84g/km、123.79g/km。我们认为,因2020年欧盟范围内销售的95%新车满足排放标准,那么假设剩下的5%为严重超标车型,排放量为170g/km,最终调整2020年排放目标为98.75g/km;2020年纯电动汽车占比将至64%;插电混动车型排放量为44g/km。

此外,最新排放政策中新增超级积分制度,即2020—2022年注册的碳排放值低于50g/km的车辆可以获得折扣系数,2020年的抵扣系数为2,即在计算综合排放量时,一辆新能源汽车可以算作2辆,但每个车企从该政策中获得的排放下降值不得超过7.5g/km。若抵扣之前企业的排放量为100g/km,通过抵扣后排放量下降10—90g/km,按照规定,抵扣后排放量仅可调降7.5—92.5g/km。这一政策提供了缓冲期,即企业抵扣前的排放量最大可允许达到106.25g/km。

因受疫情影响,预计2020年全年汽车销售量将较2019年回落。我们以2019年销量为基数,以200万辆起步,分别测算了排放量为98.75g/km、106.25g/km的情况下车企免受惩罚的最低新能源汽车销量。预计2020年汽车销售大概率下降10%至1680万辆,那么免受惩罚的最低新能源汽车销售量为294万辆,较2019年增加4倍多,但基于今年的特殊情况,要想实现如此高的增速难度很大。假设下半年欧洲加快电动化布局,以2020年2月份实现当月同比增速近3倍作为2020年7—12月同比增速的参考,那么全年可实现200%的增速,即预计2020年欧洲新能源汽车销量可达163万辆,增量为108万辆。

动力电池是新能源汽车发展的核心部件,而正极材料是电池中最核心的部分。虽然受益于无模组技术,不仅提高了体积利用率、增加能量密度,而且还增加了单体电池的散热面积,LFP应用再次放量,但电动汽车厂家对电池续航里程要求越来越高,NCM811更新升级仍是未来动力电池的发展方向。

欧洲及中国为新能源汽车发展的主力军,预计贡献全年新能源乘用车增量约为118万辆,将带动三元动力电池装机量41.3GWH,需三元正极材料约7.46万吨,以2020年上半年公布的三元正极材料型号结构为参照,即NCM523、NCM622、NCM811占比分别为71.6%、11.1%、12.8%。另外,1吨NCM523、NCM622、NCM811需消耗镍分别为0.27、0.32、0.43吨。因此推算2020年全球新增用镍量或超2万吨,且主要集中在下半年,占全球镍总需求比重约1%。目前来看,新能源汽车电池增量占比虽小,但前景广阔,具有较大的想象空间。(作者单位:兴业期货)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国