热点栏目

热点栏目一、七月走势回顾

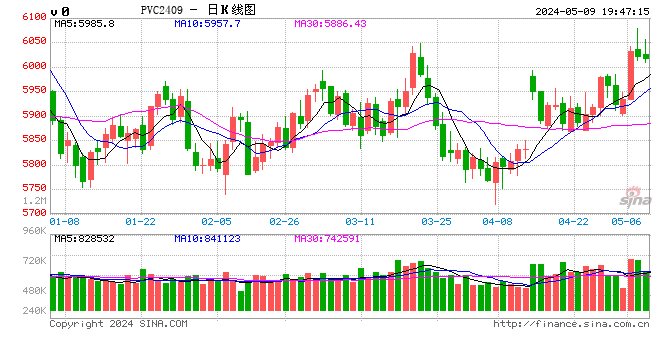

7月国内PVC先扬后抑,价格重心上移,华东基准价7月1日6240元/吨,7月30日上涨460元/吨至6600元/吨,最高6670元/吨。期货市场主力09合约7月1日收盘价6160元/吨,最高6770元/吨,7月30日收盘价至6610元/吨,上涨450元/吨。

上半月主要是受外围资金及远期预期推高,现货市场价格被动跟涨;下半月随着炒作热情减弱,价格理性回落。而7月供需面矛盾不大,供应略有提升,需求小幅下滑但仍处高位,库存继续去化但速度放缓。

资料来源:Wind,博易云,卓创资讯,长江期货

资料来源:Wind,博易云,卓创资讯,长江期货

二、基本面分析

1、供应或将略增,整体压力不大

7月份检修集中度略有下降,PVC检修损失量19.54万吨,较上月检修损失减少3.67万吨,同比去年增加3.46万吨。

8月份计划检修不多,主要有乌海化工、内蒙君正、陕西北元、新疆中泰,企业规模较大,预计8月份检修损失量16万吨左右。

内蒙伊东36万吨装置计划复产,青岛海湾40万吨装置计划投产,预计产量释放或在9月份。

资料来源:卓创资讯,长江期货

2、供应或将略增,整体压力不大

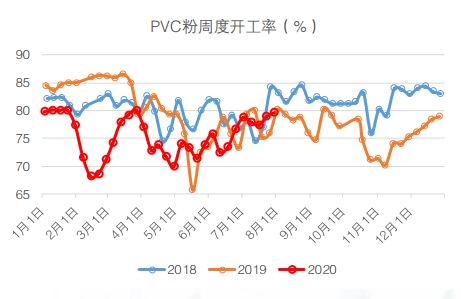

7月PVC检修企业环比略减少,检修损失量也有所下降行业开工提升。据卓创统计数据显示7月份PVC平均开工负荷78.58%,环比提升3.32个百分点。近期行业负荷陆续恢复到相对高位,后期行业开工负荷仍有略提升可能。预计8月份PVC产量在180万吨左右。

资料来源:卓创资讯,长江期货

资料来源:卓创资讯,长江期货

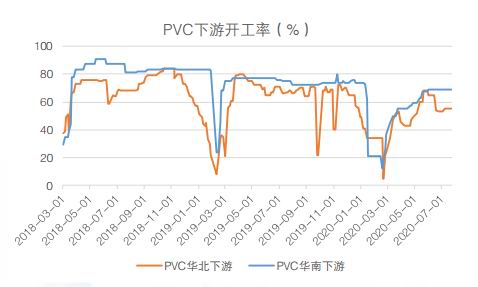

3、需求弱于去年,8月或小幅恢复

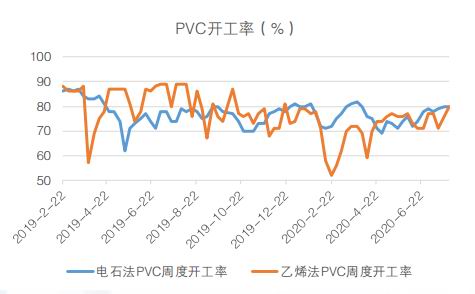

下游由于基建、房地产竣工补课,对PVC需求有所支撑。7月国内下游制品企业受汛情影响较大,管型材开工率出现小幅回落。由于市场担忧8月制品出口征税比例增加,地板7月开工率维持高位。薄膜等软制品开工依旧欠佳,大厂订单量尚可。电线电缆、高端造粒领域维持平稳。高端医疗行业延续高开工率,行业整体订单向好,采购积极性较高。

资料来源:Wind,卓创资讯,长江期货

资料来源:Wind,卓创资讯,长江期货

下游需求较去年同期弱势,但仍维持相对稳定;8月份梅雨季节将结束,小淡季或将结束,需求有小幅恢复的可能。

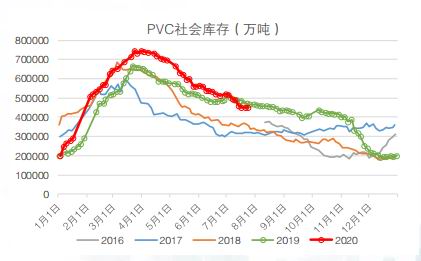

4、社会库存或延续微幅去化趋势

社会库存样本环比上月减少8.84%,同比去年减少12.82%。下游整体开工稳中小降,受需求淡季影响,7月份整体社会库存数据下降趋势放缓。

资料来源:Wind,隆众资讯,长江期货

上游库存压力不大;市场贸易商手中持货不多,市场到货不多;下游多数有一定库存,刚需采购为主,预计社会库存或延续微幅去化趋势。

资料来源:Wind,隆众资讯,长江期货

资料来源:Wind,隆众资讯,长江期货

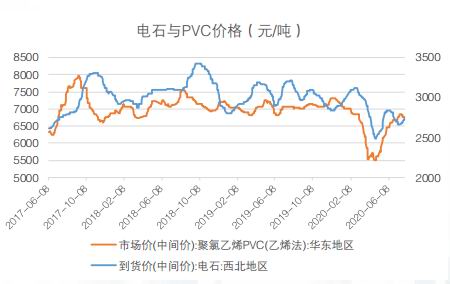

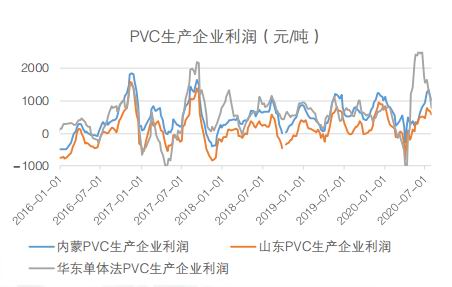

5、电石价格重心仍会上移,成本提升

7月份电石价格先跌后涨,上旬受PVC集中检修、运输车检查严、电石货源流通不畅等影响,出厂价格陆续下调100元/吨左右。中下旬PVC检修减少、电石需求量提升、运费上涨,电石价格开始触底反弹,至月底价格上调100-200元/吨。8月份整体市场仍然看涨,整体价格重心仍会上移。

资料来源:Wind,卓创资讯,长江期货

7月份电石价格触底反弹,PVC价格先扬后抑,7月份电石法利润改善,中旬达到年内高点,下旬利润回落。

资料来源:Wind,卓创资讯,长江期货

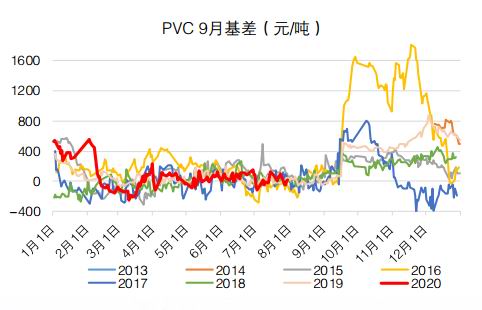

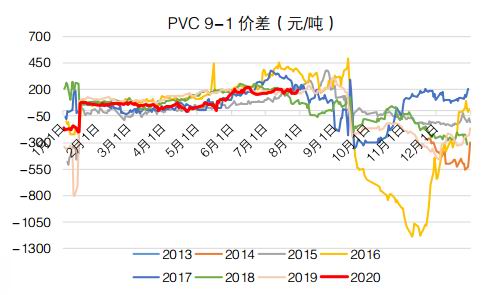

6、基差/价差

资料来源:Wind,长江期货

资料来源:Wind,长江期货

三、后市展望

8月份供需矛盾仍将不大。原料电石价格预计上涨,或有100-150元/吨涨幅,成本将有所提升。供应方面检修企业较少,但企业体量较大,供应端压力不大,关注新疆发运未来是否出现问题。下游需求较去年同期弱势,8月梅雨季节将结束,需求有小幅恢复的可能,关注梅雨季节结束需求是否回补。库存预计仍将延续微幅去化趋势。

宏观面,新基建稳步推进利好,但不确定性仍然较大,注意关注市场情绪。此外,地板出口政策仍要持续关注。

整体预计8月份PVC市场高位震荡,重心或将继续上移,单边回调试多思路对待。

长江期货 卢哲 汪浩铮 曹雪梅

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国