原标题:“微波炉大王”格兰仕拟近25亿收购惠而浦61%股份,取得控股权成功率几何?

21财经APP

“微波炉大王”格兰仕拟掏出近25亿元真金白银,要约收购同为家用电器制造商的惠而浦(600983.SH)61%股权。

这一消息发布后,惠而浦8月26日复牌即涨停,收盘报6.96元/股。

8月25日晚间的要约收购报告书摘要显示,广东格兰仕家用电器制造有限公司(下称“格兰仕家用电器”)拟向惠而浦全体股东发出部分要约收购,最多要约收购股份4.68亿股(占公司总股本的 61%),要约收购价5.23元/股,以此为前提,格兰仕家用电器所需最高资金为24.45亿元。

惠而浦2020年半年报显示,目前,惠而浦(中国)投资有限公司持股51%,为控股股东,若格兰仕家用电器收购如愿完成,上市公司实控人将变更为梁昭贤、梁惠强父子(梁昭贤为格兰仕集团董事长兼总裁、梁惠强为格兰仕集团副董事长兼总裁助理)。

对此,8月26日,21世纪经济报道记者联系到惠而浦集团(Whirlpool Corporation)相关人士,其表示,“惠而浦对该要约表示欢迎。作为惠而浦的重要供应商,格兰仕与惠而浦已合作超过15年。我们认为此次潜在的战略合作,或将有助于增强惠而浦中国的业务实力。我们正在对要约条件及潜在战略合作的多方面因素进行评估。”

格兰仕控股收购惠而浦

说起格兰仕,大家的第一印象是广东格兰仕集团有限公司(下称“格兰仕集团”)。

官网显示,格兰仕集团生产经营微波炉、空调器、电饭煲、电磁炉、电烤箱、电水壶、冰箱、洗衣机、吸尘器、加湿器、电烫斗等,是一家综合性白色家电和智能家居解决方案提供商,是中国家电业的龙头企业之一。

从1978年9月28日创业的格兰仕,1992年,从一台微波炉开始书写家电传奇,在2011年起发布的中国品牌力指数SM (C-BPI®)排名中,格兰仕连续保持微波炉行业品牌力第一名。近十年,格兰仕从微波炉制造企业向综合性白色家电集团转变。

《2019年中国民营企业500强报告》显示,2018年,格兰仕集团以212.44亿元的营业收入,排名415名。

不过,21世纪经济报道记者发现,上述要约收购摘要显示,此次要约收购主体并非格兰仕集团,而是格兰仕家用电器,其成立于2011年7月5日,通讯地址位于中山市黄圃镇马新工业区兴圃大道东3号。

公告显示,格兰仕家用电器持有格兰仕集团100%股权。

格兰仕家用电器的实控人为梁昭贤与梁惠强父子。其中,梁昭贤为格兰仕集团董事长兼总裁。梁惠强为格兰仕集团副董事长兼总裁助理。

而拟被收购方惠而浦(中国)也是一家家电企业,坐落在合肥高新技术产业开发区,旗下拥有惠而浦、帝度、荣事达等品牌,涵盖冰箱、洗衣机,洗碗机,干衣机等,以及厨房电器、生活电器等系列产品线。

惠而浦(中国)前身为合肥荣事达三洋电器股份有限公司(合肥三洋),2014年与美国惠而浦集团战略合作,重组为“惠而浦(中国)股份有限公司”。

不过,惠而浦近年来的表现不尽如人意。

2020年上半年,惠而浦实现营收21.56亿元,同比下降20%,净利润为亏损的-1.16亿元,同比下降93%。

过去5年,2015年-2019年,惠而浦营收分别是66.8亿元、67.7亿元、63.6亿元、62.9亿元、52.8亿元,归属于上市公司股东的净利润分别为3.4亿元、2.83亿元、-9698万元、2.62亿元、-3.23亿元。

格兰仕家用电器在公告中称,“基于对上市公司未来发展的信心,并看好上市公司与自身的产业协同效应,拟通过本次要约收购获得上市公司控制权。收购人将利用自身资源优势和业务经验,帮助上市公司提升管理效率,优化资源配置,进一步增强上市公司持续盈利能力、促进上市公司稳定发展、提升上市公司价值及对社会公众股东的投资回报。”

此外,要约报告书摘要显示,格兰仕实控人梁昭贤、梁惠强父子还持有一家日本上市公司股份,合计间接持有东京证券交易所上市公司象印魔法瓶株式会社(TSE: 7965)979.8万股(占总股本比例13.5%),为象印魔法瓶株式会社第一大股东。

成功几率如何?

除了表明至多要约收购61%股份的计划,格兰仕家用电器在上述要约收购摘要中强调,若预受要约股份的数量少于3.9亿股(占惠而浦股份总数的51%),则本次要约收购自始不生效。

此次要约收购期限共计30个自然日,即要约收购报告书全文公告之日起30个自然日,要约收购的生效条件为:在要约期届满前最后一个交易日15:00时,登记结算公司上海分公司临时保管的预受要约的惠而浦股票申报数量不低于3.9亿股(占惠而浦股份总数的51%)。

公告透露的一个关键信息是,截至目前,“格兰仕家用电器正在和上市公司相关股东商谈是否接受要约的意向,上述事项尚未达成一致意见”。

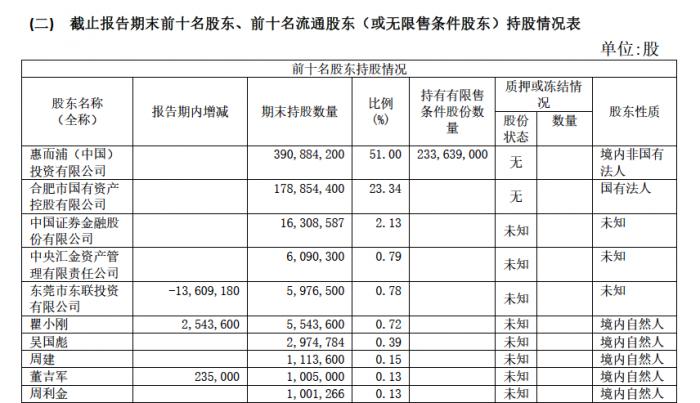

2020年半年报显示,惠而浦的前十大股东中,惠而浦(中国)投资有限公司,持股51%,合肥市国有资产控股有限公司,持股23.34%,中国证券金融股份有限公司(证金公司),持股2.13%,中央汇金资产管理有限责任公司(中央汇金),持股0.79%,东莞市东联投资有限公司,持股0.78%;此外,翟小刚、吴国彪、周建、董吉军、周利金等自然人,分别持股0.72%、0.39%、0.15%、0.13%和0.13%。

以此推算,若格兰仕家用电器至多收购61%股份,则除了惠而浦(中国)投资有限公司同意出让股权之外,合肥市国有资产控股有限公司也或将出让部分股权。

值得一提的是,相比5.23元/股的要约收购价,较惠而浦最新收盘价6.96元/股,折价33%。

“我认为,格兰仕要约收购惠而浦61%股权的成功率是比较高的,惠而浦中国在A股市场的估值50亿元左右,对格兰仕来说,通过自有资金和银行贷款,拿出几十亿元收购问题不大”, 8月26日,家电行业分析师梁振鹏告诉21世纪经济报道记者,“如果格兰仕成功要约收购惠而浦,很可能会把格兰仕集团整体的家电业务注入惠而浦,从而实现格兰仕集团的整体上市”。

此外,惠而浦集团相关人士也告诉21世纪经济报道记者,“惠而浦集团特别想要强调的是,惠而浦绝不会撤离中国市场。集团对其中国发展策略,包括面向中国消费者持续推动惠而浦这一旗舰品牌的增长,具有十足的信心。我们对中国市场长期投入的战略初心不会改变,承诺令公司业务更强、更具价值”。

(作者:朱艺艺 编辑:朱益民)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国