热点栏目

热点栏目作者:谷静/Z0013246/

一德期货有色分析师

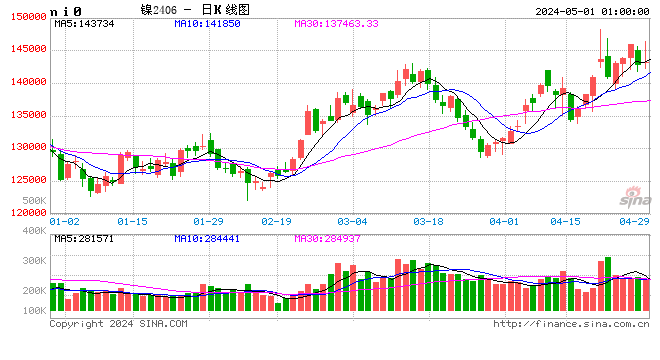

近期镍价稳中向上,在前边的报告中我们有提到,主要原因是来自宏观的提振以及有色系中镍价的补涨作用推动。近期下游不锈钢呈现出上市以来的首次直线上涨态势,镍产业链呈现出一定的变化,主要集中在以下几点。

一、国内镍矿持续紧涨,前期菲律宾雨季结束后补给国内镍矿预期落空。

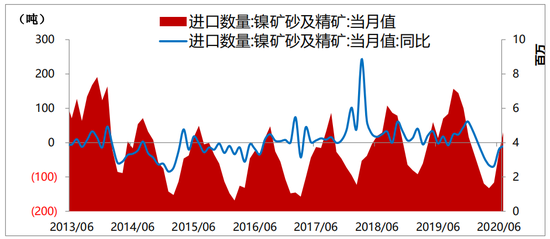

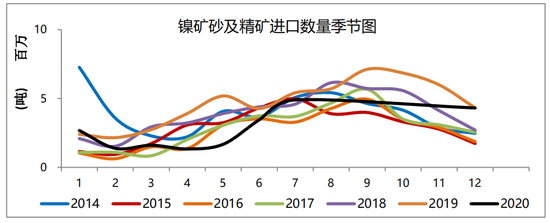

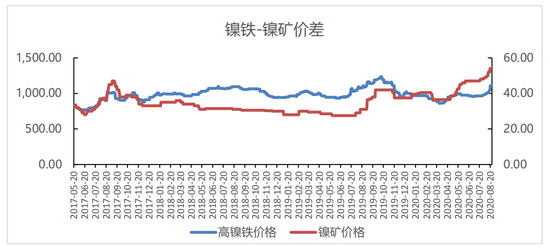

最新据海关数据显示,2020年7月,中国镍矿进口总量为490.32万吨,环比增幅41.9%;同比降幅9.56%。其中菲律宾进口镍矿量439.46万吨,环比增幅42.9%,同比上涨18.1%。印尼仍有11.98万吨镍矿报关。2020年1-7月,中国累计进口镍矿1730.14万吨,同比下降33.72%。

我们在去年印尼发布镍矿禁令时曾经评估过2020年国内镍矿缺口数据,结合这半年的进口情况来看,总结出国内镍矿供应情况有以下几点:

1. 疫情在菲律宾雨季结束初期确实影响了镍矿出口情况,造成到目前为止累计进口量都比预期要差;

2. 结合印尼镍铁项目运行情况,当前很多新上马项目产能产量尚未达产,使得进口镍铁量低于市场预期,无法很好的弥补国内的供应缺口,这也就是我们在年初报告中一再提到的时间错配情况,发生的比预期晚,时间错配导致市场的关注焦点更多的集中在矿端的紧缺而忽视了未来印尼镍铁对国内的补给作用;

3. 8-10月份在排除其他干扰因素的背景下,菲律宾还将继续大量出矿,根据我们的初步评估,雨季到来之前的未来三个月来自菲律宾的累计进口量应该在1300万吨到1450万吨之间,11-12月份我们参考往年菲律宾出矿情况,每个月进口量在200万吨上下,也就是说年内来自菲律宾的镍矿量在3430万吨到3580万吨之间,这与2014年印尼禁矿期间菲律宾出矿情况相比基本持平。

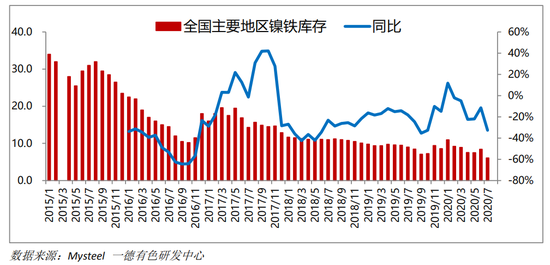

二、三季度印尼新增产能未能有效补给国内需求

前期我们多次提到印尼方面的新增产能的释放,年内几个月我国镍铁进口量也有明显提升,但是由于国内不锈钢产量持续增加,导致镍铁需求势头较强,国内下降的镍铁产量无法通过新增的印尼进口镍铁量完全弥补。从国内镍铁库存变动情况来看,7月份国内镍铁库存降至近些年来的低位,镍铁呈现出偏紧状况。印尼方面新增产能在四季度将逐渐达产,届时对国内的补给作用将会加大。

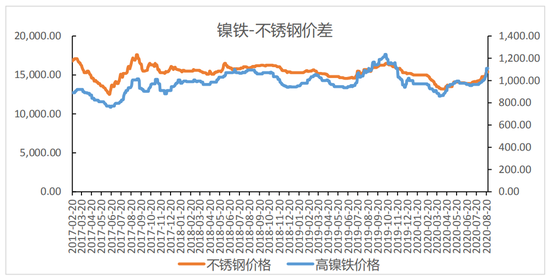

三、经济内循环,下游不锈钢消费超预期

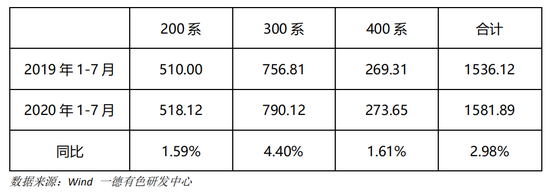

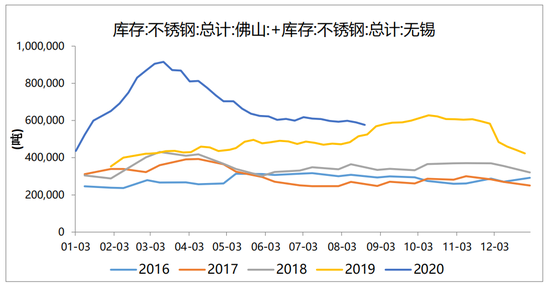

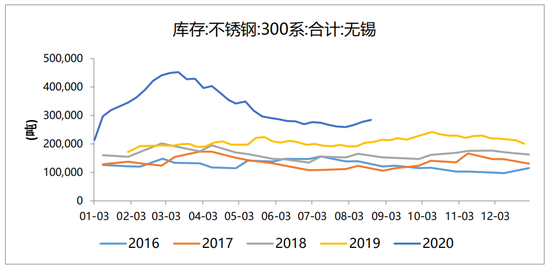

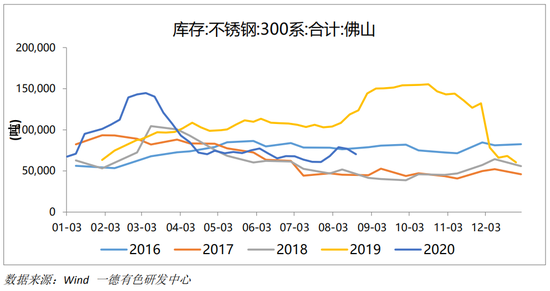

近期不锈钢表现出乎预期,传统消费淡季初期不锈钢产量逐渐攀升,同时海外订单受到影响,市场曾一度预期不锈钢将出现累库,然而截止目前,国内产量持续放量,年内前七个月累计产量已经超过去年同期,尤其是300系产量涨幅明显,但无锡佛山两地社会却库存并未出现累库现象,国内不锈钢表观消费量维持在较高水平。据了解,在目前的市场格局中看涨情绪依旧较高,给了下游备货动力,后续不锈钢补库拉涨价格仍然可以期待。

四、原料短缺带来成本支撑

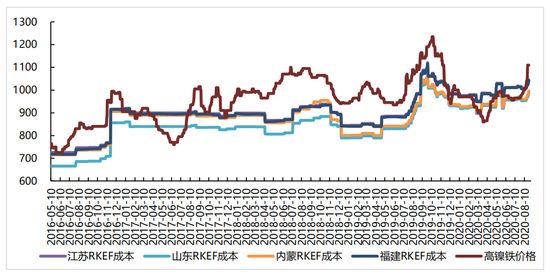

今年二季度以来受到镍矿偏紧影响,矿价持续上涨,截止目前1.5%镍矿CIF报价已经从36.5美金上涨至当前的54美金,涨幅近百分之五十,这使得初期未上涨的镍铁生产企业压力较大,而后随着电解镍上涨镍铁价格开始上移,目前国内镍铁企业利润得到有效修复;同时不锈钢价格持续上涨也使得钢厂的营收以及利润有了较好的表现。整体看上半年在国内矿紧缺的背景下整个产业链各个环节利润重新分配,由去年的集中在冶炼端,分别向上游和下游进行了利润修复,使得整个产业链实体运行更加健康。

总体看,国内缺矿与印尼镍铁未能及时补给的时间错配给了镍价这次上涨的动力,短期内整个产业链势头较好叠加宏观层面的利好,我们认为镍价表现较强的概率较大。下一个时间节点恐怕要等到四季度,也就是我们前文中提得到的下游补库完成,印尼新增产能达产后有效补给国内镍铁的需求的时间节点。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国