制造业托起的江阴银行:存款首破千亿,半年计提8亿损失

江苏金融圈金融小强

在中国“县级市百强”天团中,江阴市高居第二把交椅,这里拥有超强的私营经济活力和企业家挑战精神,扎根于这片土地的江阴银行(002807)拥有得天独厚的发展条件,不仅如此,他们还是A股第一家上市银行,承载着农商行系统和投资者的最大期待。

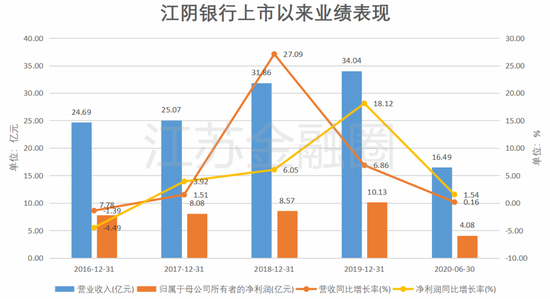

8月26日晚间,江阴银行披露上半年成绩单,该行上半年实现营业收入16.5亿元,同比增长0.16%,在已公布中报的8家上市银行中位居末位;实现归母净利润4.08亿元,同比增长1.54%,在8家银行中位居第六。

截至上半年末,江阴银行总资产达到1337.26亿元,创下历史新高。在资产结构和质量方面,江阴银行总体保持稳定,特别是不良贷款率,从去年末到今年一季报、半年报都神奇地稳定在1.83%,体现了江阴银行超强的定力。

01

存款首破千亿大关

业绩增速再现停滞

存款历来被视为立行之本,江阴银行存贷款规模在江阴当地居首位。上半年存款总额突破千亿元,达到1042.5亿元。

不过江阴银行上半年的营收和净利润增长几乎陷入停滞,增速分别只有0.16%和1.54%,均创下2018年以来新低,不知下半年会否有所回升。

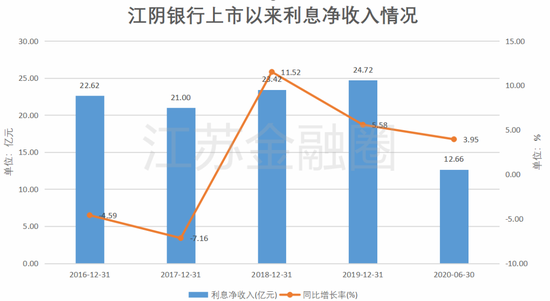

对于中小银行来说,大部分还是严重依赖息差,江阴银行的业绩增速大幅下滑的主要原因是利息净收入增速的低迷。

数据现实,江阴银行上半年利息净收入为12.66亿,同比增速只有3.95%。我们观察到,2016年上市以来,江阴银行的利息净收入增长就持续无法突破,在2016年和2017年连续两年出现下滑,直到2018年才出现一次大幅回升,到2019年利息净收入达到24.72亿,是截至目前历史最高点,但增速只有5.58%。

02

制造业肩膀上的银行

上半年计提8亿损失

江阴东接张家港,南临无锡,西连常州,北对靖江。地处长三角才城市群中心,长江经济带重要位置,拥有超过2万家制造业企业,被誉为中国制造业第一县。

作为地方农商行,江阴银行的主要客户群体是江阴当地居民以及中小企业,因当地产业结构以制造业为主,这些制造企业成为了江阴银行主要的服务对象。

为响应服务实体经济的号召,江阴银行加大了贷款投放力度,信贷投放“任务过半”。截至6 月末,发放贷款及垫款余额708.4亿元,较年初增长9.8%。信贷投放更重普惠,其中民营企业贷款总额 445.23 亿元,制造业贷款总额 312.05 亿元,分别占贷款总额的58.01%、40.66%。

新冠疫情给经济带来影响的同时,也在倒逼我国制造业的进一步转型升级,以传统制造业起家的江阴企业们这些年日子不太好过,不少企业陷入经营困境,而更多的企业家在尝试着转型,这个过程中必然产生大量的不良贷款。

值得一提的是,半年报显示,江阴银行上半年共计提信用减值损失8.09亿元,比上年同期增加0.57亿元,增长7.52%。2019年全年江阴银行一共计提了11.47亿减值损失。

这里说的信用减值损失是2019年新增加的金融企业会计科目,顾名思义就是从之前统计已发生的损失减值,变为预计要发生的减值损失。

对此,江阴银行表示:“此举是为提高本行的风险抵抗能力,从谨慎性原则考虑,本行加大对贷款的减值准备计提。”

03

不良率保持稳定

资本充足率下滑明显

计提如此高额的减值损失对于银行的财报报表来说,是有利有弊的。一方面是有利于尽快甩掉坏账的,轻装上阵,从资本充足率体现得更加真实;另一方面计提损失后会导致净资产下降,进而拉低资本充足率,提高不良贷款率,银行需要拿出更多的利润进行拨备以覆盖未来更高的不良贷款。

总体来说,相比刚上市头两年,江阴银行去年和今年的资产质量已经有较大的改观。

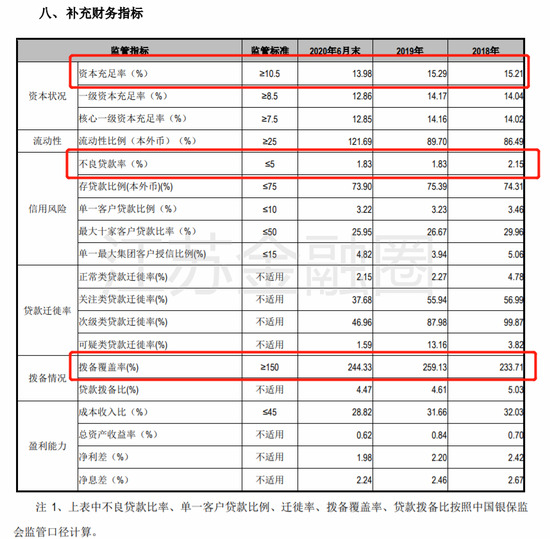

资本状况方面,截至2020年6月末,江阴银行资本充足率为13.98%,较去年末有非常明显的下滑。2019年年底这一数字为15.29%。

该行一级资本充足率和核心资本充足率分别为12.86%、12.85%,比之去年年底,两组数据为14.17%与14.16%,同样有较大幅度的下滑。

再看拨备情况,截至报告期末,该行拨备覆盖率为244.33%,低于2019年末的259.13%。

对于银行来说,经营过程中至关重要的一环是控制不良率,这也是很多投资者最关注的资产质量指标。

截至6月末,该行不良贷款率为1.83%,与去年年末持平,也和今年一季报披露相同,用一个字评价就是:“稳”!

这个不良率虽然满足监管要求,但截至8月26日,在目前A股已经披露中报的8家银行中,江阴银行的不良率是最高的。而在2019年末,江阴银行的不良率仅次于郑州银行和浦发银行,位居第三位。虽然江阴银行的资产质量较2018年有明显提升,但是在上市银行中依然排名靠后。

值得一提的是,与江阴银行同为苏南地区城商行的常熟银行和张家港行,两行的不良率分别却只有0.96%、1.21%,远远低于江阴银行。而立足于南京,专注服务本地市场的紫金银行,1.68%的不良率水平同样优于江阴银行。

较高的不良率和资产减值损失,导致江阴银行的资本充足率的明显下滑,未来的资本补充压力又将重新浮现。

01

上半年人事变动频频

入股徐州农商行

江阴银行前身江阴市信用合作社联合社,是在原江阴市35家法人信用合作社和3家城市信用社的基础上组建而成的地方性股份制商业银行,是全国首批三家股份制农村商业银行之一。

2016年9月,江阴农商银行成功登陆深交所中小板市场,成为全国首家登陆A股市场的农村商业银行。

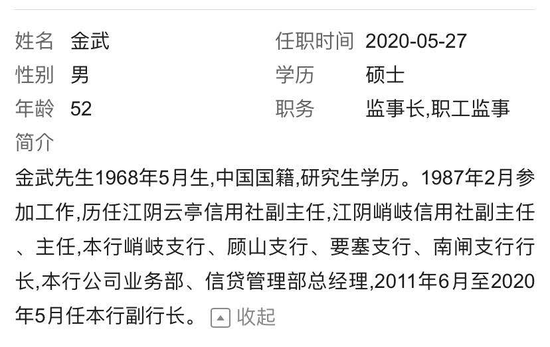

今年5月份,江阴银行对外披露,副行长金武因职务变动,辞去副行长职务,辞任后将仍在本行任职。半年报显示,金武目前担任监事长、职工监事一职。

今年6月,江阴银行发布公告表示,拟出资3.38亿元参股徐州农商银行。预计持有成立后的徐州农商行总股本的4.73%。

7月7日,江阴银行收到监管部门批复,核准袁坤行长助理的任职资格。

7月31日,江阴银行发布公告,已获得相关部门对其发行小微企业专项金融债券的相关批文,同意该行在全国银行间债券市场公开发行不超过20亿元人民币金融债券,专项用于发放小型微型企业贷款。

8月22日,江阴银行收到监管部门批复,核准卞丹娟公司董事和周凯独立董事的任职资格。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国