热点栏目

热点栏目作者:南华期货咨询服务部

王泽勇 Z0014820

何杭莹F3056966

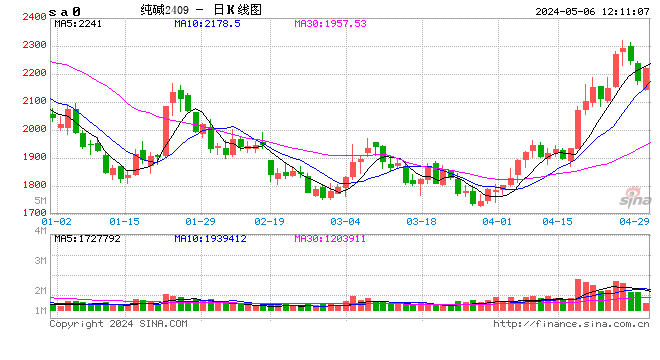

今年上半年纯碱及其下游产品玻璃经历了截然不同的冰火两重天走势,纯碱在玻璃自4月份起一路上涨且不断创新高的牛市行情映衬下,走势一度明显偏弱。但是自7月下旬起,纯碱合约开始止跌向上,主力合约换至2101后,期价开启上涨模式。周一,纯碱主力合约更是直接涨停。这是否意味着纯碱的牛市行情将开启了呢?

回溯前期纯碱持续弱势,主要是因为纯碱行业整体处于产能扩张后期,结合一季度疫情影响,库存累积至天量,价格一路下调对于去库促进作用一般,纯碱厂家一度处于亏损。

从产量数据上来看,2013-2016年,国内纯碱产能从3067万吨降至2950万吨,处于去产能周期;2017年起至今,产能再度开始扩张,国内纯碱产能从3033万吨扩张至3382万吨。2019年国内纯碱产能为3339万吨,同比增加8.4%,纯碱产量2887.7万吨,同比增加10%。2019年受地产端竣工面积增速向好影响,平板玻璃需求良好,平板玻璃产量增速达6.6%。但是纯碱的产量增速高于需求增速,行业由供需紧平衡转向供应过剩。这也解释了2019年底纯碱厂家库存开始累积,现货价格一路下跌。

今年1月10日,为了缓解纯碱行业供过于求的现状,纯碱协会决定采取限制生产负荷,减少排放,保障安全生产的措施,自1月15日起行业限产30%,同时2020年各企业年度检修时间延长,氨碱企业检修期延到20天,联碱企业检修期延到35天,确保检修质量与安全。整体来看,限产并未完全实施,但今年纯碱生产企业的停产检修动作较去年同期密集,尤其是一季度纯碱企业提前集体检修量增大。纯碱行业积极展开行业自救,生产线开工率一度低于65%。7月下旬至今,开工率保持下降趋势。今年1-7月,纯碱累计产量同比下降2.9%。月末受到环保因素影响,西北、西南地区纯碱企业降低开工率,减量生产,纯碱供应端的压力有所减弱。

纯碱主要下游玻璃的需求端在疫情后迅速恢复,地产订单对于玻璃的刚性需求,同样是对纯碱需求的有力支撑。5月下旬纯碱库存到达峰值后一直保持良好去库速度,虽然较历史同期仍处于高位,但若继续保持当前去库速度,预计到10月中下旬时,库存水平将回归历史平均水平。

供应端压力减弱,需求端刚性支撑,叠加良好的去库水平,促使纯碱协会不断召开行业会议,提涨现货价格,以改善此前纯碱企业普遍亏损的情况。目前纯碱生产企业普遍处于封单或控制接单状态,涨价心态强烈,预计9月将落实轻质碱200元/吨涨幅,重质碱400元/吨涨幅。玻璃现货价格在“金九银十”旺季预期下不断区域间轮动上涨,较历史同期已上涨约350元/吨。因此九月份纯碱价格大概率将出现较大幅度上涨。

与玻璃生产线点火至复产所需时间较长不同,纯碱生产线停产复产较为灵活。因此需要密切关注纯碱的产量及生产线开工率变化。在现货价格不断上涨的预期下,预计纯碱主力合约将保持上涨趋势,可尝试回调继续布置多单。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国