原标题:半年报季银行股价哪家强:城商行表现抢眼,国有大行整体萎靡

8月中旬以来,A股上市银行的半年报陆续发出。从8月16日,江苏银行发布第一份半年报以来,A股36家上市银行的半年报已在8月31日全部披露完毕。

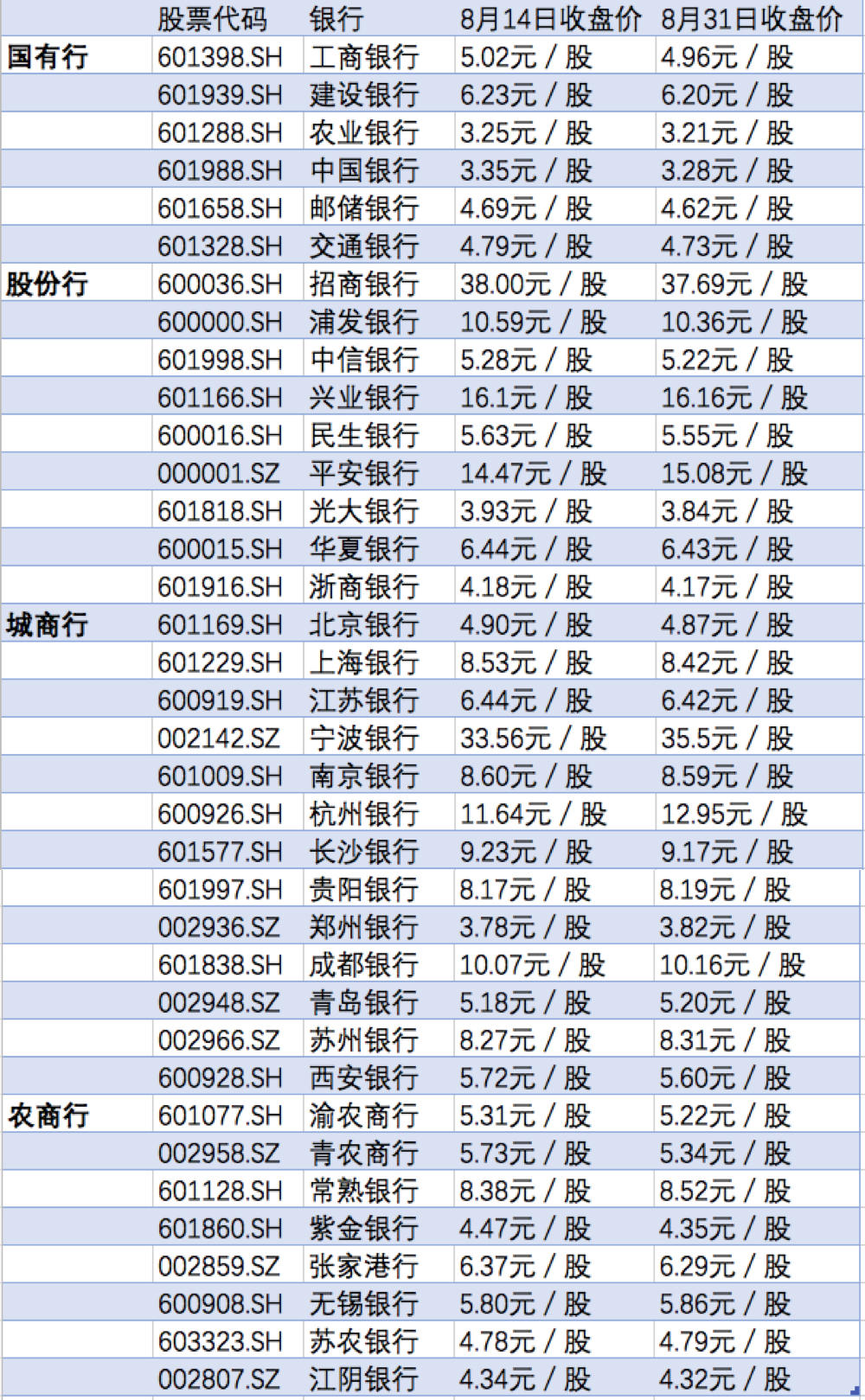

澎湃新闻通过统计A股36家上市银行股8月14日收盘价和8月31日收盘价,分析银行股在半年报季的股价波动情况。其中,8月15日、16日,8月29日、30日均为周末,股市休市。

统计发现,截至8月31日,6家国有大银行的股价均未超过半年报季开始之前的股价;9家股份制银行中,只有兴业银行、平安银行2家银行的股价超过半年报季开始之前的股价;13家城商行中,宁波银行、杭州银行、贵阳银行、郑州银行、成都银行、青岛银行、苏州银行等7家银行的股价超过半年报季开始之前的股价;8家农商行中,常熟银行、无锡银行、苏农银行等3家银行的股价超过半年报季开始之前的股价。

值得一提的是,杭州银行在银行半年报发布季实现了一次涨停。8月28日,杭州银行涨停,收盘价为12.58元/股。

银行财报季前后的股价变动情况。

国有大行发布半年报第二天,股价均下跌

8月28日周五休盘后,交通银行首先发布半年报。周日,工商银行、农业银行、建设银行、中国银行(维权)、邮储银行也发布了半年报。

今年上半年,交通银行、工商银行、农业银行、建设银行、中国银行、邮储银行的净利润同比都有所下跌,分别下跌14.61%、11.2%、10.8%、10.74%、11.22%、10.02%。

8月31日,股市开市后,六大行的股价均有所下跌。

具体来看,8月28日,工商银行的股票收盘价为5.00元/股;8月31日,工商银行的收盘价为4.96元/股。8月28日,农业银行的股票收盘价为3.23元/股;8月31日,农业银行的收盘价为3.21元/股。8月28日,建设银行的股票收盘价为6.21元/股;8月31日,建设银行的收盘价为6.20元/股。8月28日,交通银行的股票收盘价为4.77元/股;8月31日,交通银行的收盘价为4.72元/股。8月28日,中国银行的股票收盘价为3.30元/股;8月31日,中国银行的收盘价为3.28元/股。8月28日,邮储银行的股票收盘价为4.68元/股;8月31日,邮储银行的收盘价为4.62元/股。

天风证券银行业首席分析师廖志明对澎湃新闻表示,国有大行作为金融让利的主体,市场会对其业绩有一定的担忧,再加上半年报业绩中,利润负增长,会影响银行股的股息率。

今年上半年兴业银行、平安银行资产减值损失逾40%

半年报季期间,2家实现股价上涨的股份制银行为兴业银行和平安银行。8月28日晚间,兴业银行发布了2020年半年报,当天收盘价为15.92元/股。8月31日,兴业银行的收盘价为16.16元/股。8月27日股市收盘后,平安银行发布了2020年半年报,当天收盘价为14.46元/股。8月28日,平安银行的收盘价为15.13元/股。

兴业银行和平安银行今年上半年的营业收入都实现两位数的同比增长,净利润同比下跌。

今年上半年,平安银行实现营业收入783.28亿元,同比增长15.5%;净利润136.78亿元,同比下降11.2%。今年上半年,兴业银行实现营业收入1000.17亿元,同比增长11.24%;净利润325.90亿元,同比减少9.17%。

今年上半年,兴业银行和平安银行的营业收入正增长而净利润负增长主要是因为报告期内计提的资产减值损失增长颇大。今年上半年,平安银行的资产减值损失384.91亿元,同比增长41.5%;兴业银行的资产减值损失为412.68亿元,同比增长41.81%。

10家股价上涨的城商行、农商行9家净利润同比上涨

在今年银行半年报季,7家股价上涨的城商行中,除了郑州银行净利润同比小幅下跌2%外,其他6家银行的净利润都实现了同比增长。其中宁波银行的净利润同比增幅最高,为14.60%,杭州银行净利润同比增幅次之,为12.11%。

3家股价上涨的农商行,今年上半年净利润都实现了同比上涨。其中,无锡银行净利润同比增长4.97%,苏农银行净利润同比增长2.23%,常熟银行净利润同比增长1.38%。

廖志明表示,其实,城商行在半年报发布之前,涨势就比较好,市场对城商行有一个好的预期,特别是杭州银行、宁波银行半年报净利润同比上涨逾10%,所以在股价上有一定的体现。

杭州银行发布年报后第二天涨停

这次财报季中,杭州银行股票上涨强势,并在8月28日一度涨停。

8月27日晚间,杭州银行发布了2020年半年报。8月27日,杭州银行的收盘价为11.44元/股。8月28日,杭州银行的收盘价为12.58元/股,涨幅为9.97%。杭州银行的2020年半年报显示,在净利润实现同比增长12.11%的前提下,资产质量还实现进一步改善。截至今年6月末,杭州银行的不良贷款率为1.24%,同比下降0.1个百分点;拨备覆盖率为383.78%,同比上升67.07个百分点。

中泰证券戴志锋团队研报指出,杭州银行资产质量夯实至历史较优水平。不良双降,不良率已自2016年来连续下行至历史低位。逾期率、逾期90天以上贷款占比均有下行。同时安全边际大幅增厚,二季度拨贷比大幅提升15bp至4.74%,拨覆率环比上升29个百分点至383.8%,亦是历史最优水平。杭州银行所处区域经济发展强劲,对自身客群结构进行调整,重点支持上市民企和科技融创、个人经营性小微贷款,科创金融特色鲜明。通过对资负结构优化调整、业绩保持平稳高增长,资产质量持续大幅改善。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国