今年上半年,我国快递业务量不受疫情影响,反而逆势增长22%。连续多年的行业高增长之下,阿里系资金开启了“买买买”模式。这次,拟66亿元再次加仓圆通速递。此外,圆通速递还拟募资不超45亿元加强布局网络枢纽中心和补血。

回想不久前京东与申通快递之间的“掐架”,以及此次圆通速递的资本大动作,快递行业头部企业之间的竞争向寡头竞争转变的格局正在形成。可以预见的是,行业风起云涌将不止于此。

阿里系66亿元再次加仓

9月1日晚,圆通速递公告称,公司控股股东上海圆通蛟龙投资发展(集团)有限公司(简称“蛟龙集团”)、喻会蛟、张小娟与阿里巴巴集团内企业阿里巴巴(中国)网络技术有限公司(简称“阿里网络”)签署《股份转让协议》,拟以17.406 元/股向阿里网络转让 3.79亿股股份,占公司股份总数的 12%,转让总价款为66亿元。

本次转让完成后,蛟龙集团、喻会蛟、张小娟、上海圆鼎企业管理合伙企业(有限合伙)合计持有公司股份13.16亿股,占公司股份总数的41.65%,蛟龙集团仍为公司控股股东,喻会蛟、张小娟仍为公司实际控制人。

转让前,阿里网络未直接持有圆通速递的股份。但事实上,阿里系早已入股圆通。阿里创投、菜鸟供应链作为一致行动人,合计持有圆通速递3.31亿股,占公司总股本的10.5%。转让完成后,加上阿里网络持有的12%股份,阿里系将持有圆通速递合计22.5%的股份。坐稳第二大股东。

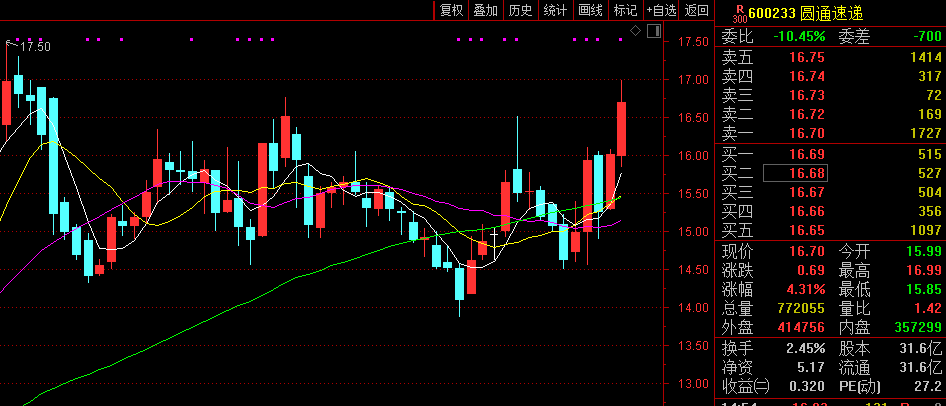

17.406元/股的转让价格,相比9月1日的收盘价16.7元/股溢价4.2%。溢价转让股份,原因是“为进一步强化公司与阿里巴巴集团之间的资本合作纽带,促进双方共同推进快递物流、航空货运、国际网络及供应链、数字化技术等的协同合作和优势互补,增强双方全球化综合服务能力”。

从刚发布的中报业绩来看,圆通速递第二季度业绩强劲增长。上半年公司业务完成量 49.36 亿件,同比增速为29.49%,实现营业收入145.81 亿元,同比增长 4.5%;归母净利润 9.71 亿元,同比增长12.55%。而其中,第二季度业务完成量32.71亿件,同比增速为52.47%;归母净利润7亿元,同比增长40.63%。

值得注意的是,圆通速递国际上半年表现突出,实现主要业务收入22亿港元,归母净利润9546万港元,同比增长超17倍。

受基本面支撑,圆通速递第二季度以来股价涨幅明显,截至9月1日,累计涨幅为45.83%。其中,第二季度累计涨幅为27%。

拟定增募资不超45亿元

9月1日晚间,与控股股东转让股份一起发布的,还有圆通速递的非公开发行预案。公司拟向不超过35名特定对象非公开发行不超过6.32亿股,拟募资总额不超过45亿元。完成定增募资后,公司控股股东和实际控制人的持股比例将进一步下降。

募集资金主要用于多功能网络枢纽中心建设项目、运能网络提升项目、信息系统及数据能力提升项目和补充流动资金。其中,多功能网络枢纽中心建设项目是重点投资项目,拟投资总额59亿元,使用此次募资资金28亿元。

公司表示,枢纽转运中心是公司轮辐式网络中的核心节点,是网络型快递物流企业的核心竞争力。截至 2020 年上半年末,公司已在全国形成了由73个转运中心组成的枢纽网络。

本次多功能网络枢纽中心建设项目是公司近年来持续优化枢纽转运中心布局的延续举措,项目实施后将有效提升枢纽转运中心的集中分拣、集散及转运能力,进一步优化公司现有的转运网络。

在行业竞争日益激烈、抢夺市场份额的今天,头部快递服务企业持续加大科研投入力度,持续优化自动化分拣和智能仓布局,目的是提高分拣效率和精准化服务质量、同时降低单价成本,提升核心竞争力。

数据显示,圆通速递上半年降本控费效果明显,单票成本2.13元,降幅达24.05%。其中,单票运输成本下降 31.26%,单票中心操作成本同比降幅达15.02%。成本持续改善,是圆通速递第二季度业绩超预期的主要原因之一。

行业份额继续向龙头集中

阿里系持续加仓快递服务业,背后是行业持续稳定、高速的增长态势。且近几年在阿里系等大资金的介入整合下,国内快递服务行业市场份额持续向头部企业集中。

据国家邮政局数据,2011年至2019年,全国快递服务企业业务量由36.7亿件增至635.2亿件,年均复合增长率约42.82%,且我国快递业务量自2014年起已超越美国并连年稳居全球第一。今年上年半年,我国快递业务量338.8亿件,在疫情影响之下仍然实现同比增长22%。

值得注意的是,头部快递服务企业业务量增速远超行业平均增速,部分中小型快递服务企业逐步退出市场。资料显示,今年上半年快递行业快递与包裹服务品牌集中度CR5已超过73%,快递服务企业在业务量、市场份额、资产和盈利能力等方面均已出现分化,行业份额继续向领先龙头集中。

圆通速递曾在不久前接受机构调研中表示, 2020年是快递行业由龙头竞争向寡头竞争转变的关键年份。公司将在积极应对价格竞争的前提下,加强自身能力建设、打造差异化产品与服务,完善大客户服务体系,增强客户粘性,提升自身综合竞争能力。

而在行业由龙头竞争向寡头竞争转变的关键年,头部企业保护自身资源、抢占份额等竞争更加激烈,不久前京东平台宣布停用申通快递发货一事,也已经体现了这一点。随着阿里系资金持续加仓“三通一达”,以及头部企业不断加强募资投入研发,行业寡头竞争格局将进一步加速形成。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国