本文系财信研究院伍超明宏观团队肺炎疫情影响评估系列报告之一

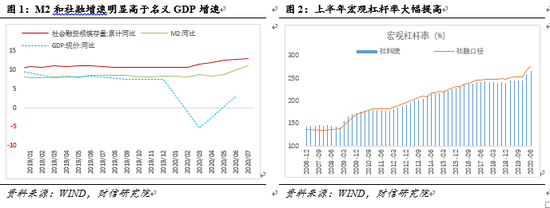

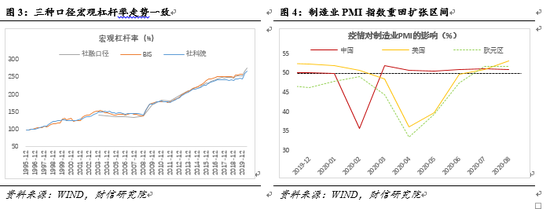

年初以来疫情的意外冲击,上半年我国名义和实际GDP增速分别下降0.9%和1.6%。为对冲疫情影响,我国加大了逆周期调控力度,货币供应量M2和社会融资规模增速均明显高于名义GDP增速(见图1),导致宏观杠杆率出现大幅提升,上半年较去年底提高幅度在20%以上(见图2)。

全年宏观杠杆率会提高多少,下半年提升幅度是否会减缓?货币资金直达实体经济的过程中漏损严重吗,未来提高宏观杠杆率的必要性有多大,对货币政策抉择有何影响?

一、预计全年宏观杠杆率提高25%左右,增幅低于2009年,下半年增幅将大幅放缓

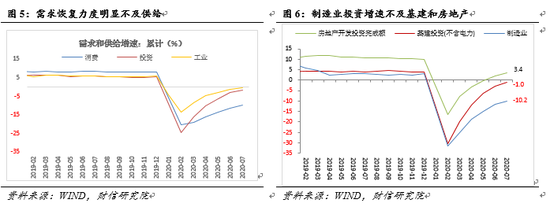

根据社会科学院的数据,6月末我国实体经济杠杆率为266.4%,较2019年底提高21.0个百分点;如果按照社会融资规模口径,同期杠杆率为275.4%,较去年底提高21.8个百分点。此外,国际清算银行(BIS)也提供宏观杠杆率数据,但时效性较差,有半年左右的时滞。从历史数据看,三种口径数据的差别较小(尤其是近些年来BIS和社融口径数据更为接近),且趋势和方向一致(见图3)。便于分析的需要,这里采用社会融资规模口径,能兼顾时效性和准确性。

根据宏观杠杆率公式,分子是债务规模,分母是名义GDP规模。因此,要估算全年宏观杠杆率的大小,需要分别测算分子和分母。

(一)预计全年名义GDP增长2.5%左右,规模约101.6万亿元

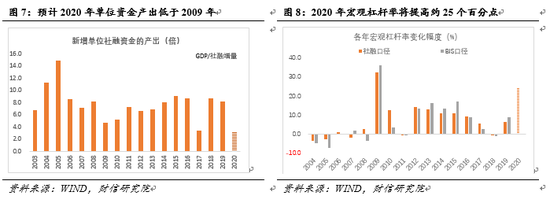

上半年名义GDP增长-0.9%,实际GDP下降1.6个百分点。三季度以来,全球主要经济体带疫重启,无论是制造业还是服务业PMI指数逐步回到扩张区间(见图4),疫情冲击下全球严重萎缩的需求逐步回升;在国内,受疫情得到有效防控影响,经济复苏态势有望进一步稳固,三四季度经济增长将逐步向6.0%左右的潜在水平回归,预计全年名义GDP增长2.5%左右,GDP平减指数在0-0.5%,剔除平减指数后的实际GDP增速在2.3%左右,全年名义GDP规模约101.6万亿元。具体逻辑如下:

一是外贸预期不宜过度悲观,预计全年出口降幅在5%以内。首先本轮疫情对外需的冲击,主要集中在出口占比较小的服务业上,占出口九成以上的制造业受损相对较轻;其次各国前所未有的逆周期政策为复苏提供助力。根据6月份世界贸易组织(WTO)等权威机构预测全年全球贸易增速在-11.9%左右,以及中国的全球贸易弹性系数和上半年的出口表现,预计2020年中国出口同比降幅在5%以内。当然这一判断面临全球疫情超预期反复、贸易摩擦加剧等不确定性因素冲击的风险。具体论证过程请参阅我们8月份的深度报告《下半年外贸有望趋稳,全年降幅或在5%以内——肺炎疫情影响评估(十六)》。

二是国内经济稳定复苏的制约因素较多,下半年经济增速不宜过度乐观。从1-7月已公布的数据看,国内经济增长呈现出几个典型特征:首先,需求端恢复力度明显不及供给端。如1-7月份消费和投资需求增速分别为-9.9%、-1.6%,均低于供给端工业增加值-0.4%的水平(见图5);如果看单月增速,7月份消费增速为-1.1%,工业增加值达到4.8%,差异更为明显。其次,消费需求不及投资需求。最后,制造业投资不及基建和房地产投资。如1-7月基建(不含电力)、房地产投资增速分别达到-1.0%、3.4%,制造业投资下降10.2%(见图6)。综上,消费和制造业恢复速度偏慢,内需不足现象明显,并且这两大变量对政策刺激的敏感度不及基建和房地产,决策权主要集中在居民和企业手中,市场化程度很高,属于相对慢变量,需要政策的久久为功。因此,预计三四季度经济增速将继续回升,但大概率在潜在增速上下波动,不会出现2009年的那种快速反弹。

(二)预计新增社会融资规模32-33万亿元,社融存量将超过282万亿元

根据政府工作报告、央行对外公开表述和前7个月的货币数据,我们预计全年新增社会融资规模在32-33万亿元左右,年末社会融资规模存量将达到282-283万亿元,较上年末增加约31-32万亿元。具体逻辑如下:

一是根据全年名义GDP增长2.5%的测算结果,对应的新增社融规模在32-33万亿元左右。根据名义GDP与新增社融关系的历史数据,预计2020年在疫情冲击下,投入单位社会资金所能创造的GDP规模,大概率低于2009年全球金融危机期间的水平,即单位资金产出低于2009年。主要原因在于疫情对实体经济的供给和需求按下“暂停键”后形成的冲击,要远大于金融危机的影响,因为前者是休克性暂停,后者仅仅是减缓。因此,央行加大逆周期调节力度,增加社会资金的供给,但对经济增长的刺激效应将低于2009年,这是其一;其二是后金融危机以来,我国经济增长的传统动力在减弱,受逆周期政策影响明显的房地产、传统基建投资,对稳定经济增长的效能在降低,今年在“房住不炒”的基调下,更限制了单位资金对房地产的拉动作用。综上,预计2020年新增单位社融所创造的GDP倍数在3.2-3.3左右(见图7),对应的新增社融规模在32-33万亿元;由于数据修正的原因,每年新增社融规模不等于社融存量的增加额,我们预计新增社融存量约31-32万亿元,全年社融存量余额将达到282-283万亿元,社融增速为12.3-12.7%,较7月份12.9%的增速略低。

二是根据前期央行对全年新增社会融资规模的公开表述,2020年全年社会融资规模增量将超过30万亿元,与我们预计的32-33万亿元基本一致。

(三)预计全年宏观杠杆率将提高25%,但低于2009年增幅

根据上文的分析结果,可以算出今年宏观杠杆率大约在278-279%,较去年底提高24.0-25.5个百分点(见图8)。上半年社融口径的宏观杠杆率已经提高了近22个百分点,意味着下半年只会提高3个百分点。其中一个很重要的原因是下半年名义GDP规模即宏观杠杆率的分母在快速提高,导致杠杆率大幅放缓。但对于分子项即社融存量,根据测算,在8-12月份还有10万亿元规模可以提高,接近全年增量的1/3,流动性会依然充裕,也基本符合信贷投放逐季减少的规律特征。

这里需要指出的是,即使今年宏观杠杆率大幅提高25个百分点,但与2009年32.3%的增幅相比,仍算相对温和。这背后映射出两次宽松货币政策在性质上的差异,2009年货币政策是刺激性政策,目标在稳增长,而2020年属于对冲性政策,目标在对冲疫情的巨大冲击,首要目标是保就业。当然,两次政策差异的背后,其实也是10余年来经济增长动力系统转换下的选择,即现在投放大量流动性不一定能起到同样的效果,但副作用更大。

二、资金漏损现象明显

国内外历史经验表明,每一次货币政策大幅宽松后,资金漏损效应都会或多或少地存在,即央行投放实体经济的资金中,存在一部分未能直达实体经济真正用于生产和消费,而是脱实向虚进入资产市场,导致实体经济结构调整不显著、劳动生产率下降、通货膨胀水平不高、资产价格高涨等现象,典型案例是2008年金融危机后欧美等国的表现。

这次宽松货币政策过程中,也存在典型的资金漏损现象(具体内容请参见深度报告《当前资金漏损严重吗》),主要依据有:

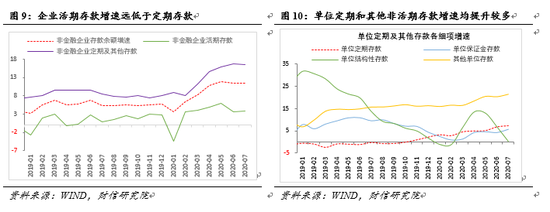

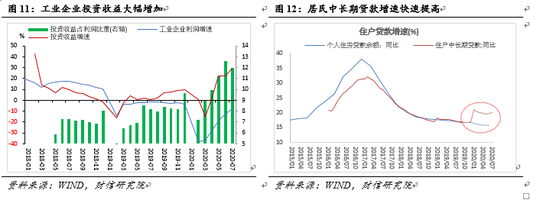

一是企业用于金融投资的资金增长较多,不排除部分信贷资金进入金融市场。一方面,今年以来信贷激增,企业存款增速提高,但活期存款增速远低于定期及其他存款,表明企业经营仍然困难,投资意愿不强,大部分资金以定期及其他存款“窖藏”(见图9)。由于企业定期存款结构数据的可获得性原因,这里通过单位存款即社会存款中除去居民个人存款外的存款,通过分析其结构,可以大体知道定期及其他存款的去向。年初以来,单位存款增加较多,1-7月较2019年底增加5.24万亿元,去年同期仅为2.83万亿元。其中,除了定期存款增加较多外,保证金存款和其他单位存款(主要包括单位通知存款、单位协议存款等)亦持续快速提升,如2020年7月末两者余额增速分别达到5.6%和21.5%,较2月末分别提高4.8和4.9个百分点(见图10),较同期单位活期存款增速高3.1和18.9个百分点。根据历史经验,企业保证金存款主要与资本市场投资活动相关,协议存款是针对保险、社保等资金开办的存款品种,也与金融投资活动密切相关,两者大幅增加均反映出企业将资金用于金融投资。此外,在前期国内市场利率大幅下降,部分企业融资成本低于理财产品和结构性存款收益率的背景下,单位结构性存款也曾出现快速增长,但随着央行紧急出台新规严控资金套利,6、7月份单位结构性存款已明显回落(见图10)。另一方面,企业利润数据也进一步验证年内企业用于金融投资的资金出现大幅增长,如1-7月份规模以上工业企业投资收益同比增长29%,高出同期全部利润增速37.1个百分点,是今年企业利润增速反弹的主要推动力之一(见图11)。因此,上述数据表明,今年流向企业的资金中,漏损进入金融市场的部分已不容忽视。

二是楼市供需两旺,流向房地产市场的资金持续增加。受益于全球宽松货币环境,疫后国内房地产市场快速回暖,如2020年7月份国内商品房销售额和房地产开发投资增速分别回升至16.6%和11.7%的较高水平,均高出同期制造业投资和社零销售增速10个百分点以上。房地产市场逆势快速回暖的背后,是国内流向房地产市场资金的明显增多,如1-7月份房地产开发资金来源增速已由负转正达到0.8%,较1-2月份回升18.3个百分点。从居民贷款数据看,虽然个人住房贷款余额增速不断下降,但今年居民中长期贷款增速与余额增速明显背离,前者大幅提高(见图12),表明居民杠杆率不降反升,信贷资金加速流入房地产市场;与此相反,前7月与居民消费更为密切的短期贷款,则较去年同期减少1684亿元,房地产对消费的挤出效应持续存在。

三、宏观杠杆率稳定即可,货币政策重在资金直达实体

从上文的测算分析可知,当前货币政策力度已经足够了,宏观杠杆率无需再大幅提高,除非出现重大外部冲击事件的扰动,否则继续加大力度不但不会刺激实体经济增长,只会导致更多资金漏损,加剧实体经济和资产市场的背离。

因此,未来货币政策的重点在资金直达实体,疫情期间和疫情后均应如此。目的在于做强实体尤其是加快制造业结构调整力度,一方面做大杠杆率分母规模,稳定或降低杠杆率;另一方面扩大中产阶层规模,避免出现两极分化加剧现象,防止出现欧美社会“撕裂”现象,同时能扩大内需,因为根据发达国家经验,去工业化的后果是制造业产值的降低和中产阶层的萎缩,以及随后社会的分裂(具体内容请关注即将发布的深度报告《制造业萎缩与社会撕裂之殇——来自国际的经验》)。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国