【方正策略】低价股领涨发生在市场的什么阶段?

来源:策略研究

核心观点

1、近期低价股活跃度明显提升,大幅跑赢高价股及沪深300指数,近一个月低价股指数上涨4.51%,同期高价股指数下跌17.36%,沪深300下跌0.02%,低价股出现明显的阶段性领涨态势,市场高低切换特征明显。

2、低价股呈现强周期、低估值、低波动的市场特征。低价股构成以传统周期行业为主,行业分布较为分散,盈利水平与经济周期高度相关,强周期特征明显。低价股估值同样较低,具备较高的安全边际。波动率水平低于全市场,防御属性明显。

3、低价股在三类市场环境下会出现阶段性领涨,一是牛市初期或熊市末尾,低价股试探性上涨。二是牛市的后期,市场出现明显的高低切换引发低价股行情。三是牛市中期的阶段性补涨,往往需要牛市级别够大或持续时间够长。

4、以2019年为分水岭,2019年前低价股领涨大概率预示着市场拐点的到来,2019年后低价股领涨也可能表现为市场风格的阶段性再平衡,低价股阶段性占优。

5、综合来看,本轮低价股行情的启动与前期消费与科技的极致抱团相继松动有关,低价股的上涨与牛市第三阶段的休整期相呼应,风格短期再平衡。在经济复苏需要反复验证,风险偏好阶段性受压制的时期,低估值顺周期的低价股阶段性占优。

风险提示:比较分析的局限性、国内外央行货币政策提前收紧、国内外新冠疫情超预期反复、经济复苏不及预期等。

正文如下

1 低价股领涨发生在市场的什么阶段?

1.1 低价股行情大多发生在什么时期?

近期低价股活跃度明显提升,大幅跑赢高价股指数及沪深300,市场高低切换特征明显。近一周以来,低价股活跃度明显提升,申万低价股指数单周涨幅1.43%,而高价股指数与沪深300分别下跌1.37%与1.53%,低价股指数日均成交量达高价股的两倍。近一个月维度来看,低价股指数涨幅达4.51%,同期高价股指数下跌17.36%,沪深300下跌0.02%,低价股出现明显的阶段性领涨态势。而回顾年初至今,高价股涨幅远超低价股,年初至今以来高价股指数涨幅53.85%,远远跑赢低价股指数的8.52%及沪深300的16.44%,近一个月以来市场的高低切换特征明显。回顾历史,低价股本身有何特征?低价股领涨往往发生在市场运行的什么阶段?后续市场如何将演绎?本篇周报将围绕低价股领涨的市场特征,帮助研判其后的市场走势与结构性特点。

低价股构成以传统周期行业为主,呈现出强周期、低估值、低波动的特征。从成分构成来看,低价股以传统周期类行业为主,构成较为分散,近期低价股指数总市值最大的前三大行业分别为交通运输(10.8%)、公用事业(10.2%)与房地产(9.3%)。而高价股指数构成非常集中,食品饮料(70.4%)与医药生物(20.0%)合计占比超过90%,可以认为是主流消费指数的放大版。从估值水平来看,当前低价股指数市净率仅为1.19倍,低于沪深300的1.63倍,远低于高估值指数的6.52倍,整体估值水平安全边际较高。从波动率来看,低价股指数近26周的波动率仅19.8%,近一周快速下行2.55%,而同期的高价股指数波动率达38.52%,近一周小幅升高0.11%,沪深300波动率23.24%居中。整体来看,低价股与经济周期关联度较高,整体估值偏低,波动率较低,防御属性较为明显。

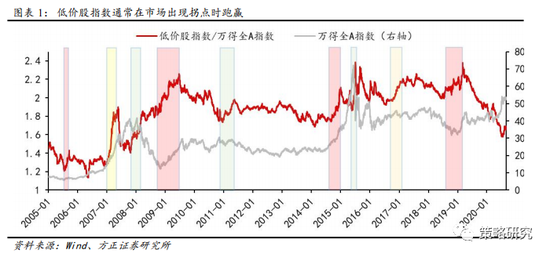

低价股在三类市场环境下会出现阶段性领涨,一是牛市初期或熊市末尾,低价股先行试探性上涨。二是牛市的后期,市场出现明显的高低切换。三是牛市中期的阶段性补涨。回顾历史,2005年以来低价股明显跑赢市场的行情出现过9次,其中4次出现在牛市初期,分别开始于2005年7月、2008年11月、2014年9月、2019年2月;3次出现在牛市后期,分别开始于2007年10月、2011年1月、2015年6月;2次出现在牛市中期,分别开始于2007年1月、2016年10月。第一类熊末牛初的上涨往往对应全市场估值与指数的绝对低点,而低价股市场位置及估值更低,安全边际明显,部分资金开始试探性买入,引发低价股行情。第二类牛末熊初的上涨往往对应前期市场主流品种的明显过热,高低切换引发低价股行情。第三类牛市中期的补涨往往需要牛市级别够大或者持续时间够长,低价股在牛市中期形成明显的价值洼地后阶段性补涨。

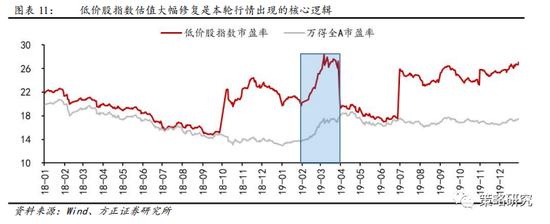

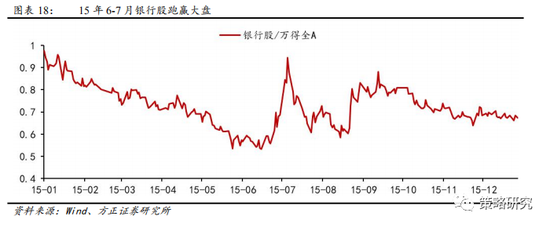

以2019年为分水岭,2019年前低价股领涨大概率预示着市场拐点的到来,2019年后低价股领涨也可能表现为市场风格的阶段性再平衡,低价股阶段性占优。2019年前,低价股领涨往往是牛熊转折拐点到来前的短期市场特征,9次低价股行情中命中7次,结合市场重心的高低,行情持续的长短,主要矛盾的变化,低价股阶段性领涨对于预判市场拐点有着较好的指示性意义。2019年后,市场结构相对固化,科技+消费双轮驱动的市场格局不断强化,而以周期为主要构成的低价股指数长时间低位徘徊,从低价股指数与万得全A的比价关系来看,该指数2019年初到达高位后不断下行,目前已经下行至2008年来的历史最低位。在此过程中,市场同样出现过市场风格的阶段性再平衡过程,例如2020年的3月,低价股指数明显跑赢万得全A。综合来看,本轮低价股行情的启动与前期消费与科技的极致抱团相继松动有关,低价股的上涨与牛市第三阶段的休整期相呼应,风格阶段性再平衡,在经济复苏需要反复验证,风险偏好阶段性受压制的时期,低估值顺周期的低价股阶段性占优。

1.2 牛市初期的低价股行情

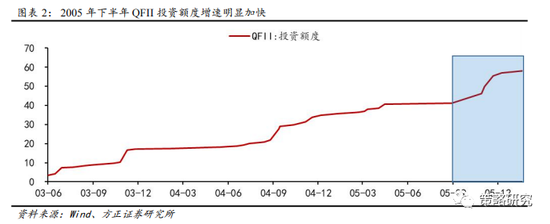

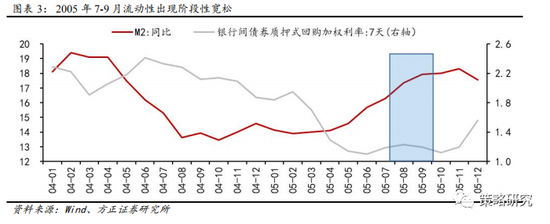

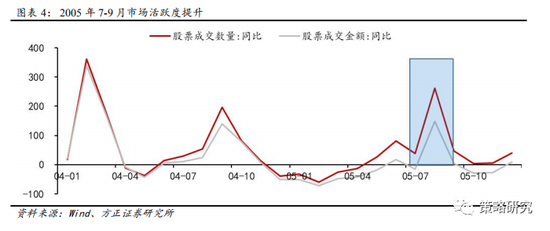

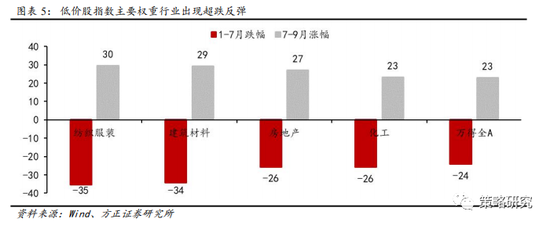

2005年7-9月低价股行情是大牛市的预演,本质上是低价超跌行业的超跌反弹。2005年7月到9月低价股出现持续2个月的行情,期间申万低价股指数上涨47.0%,万得全A指数上涨25.1%,低价股大幅跑赢大盘。从低价股指数的成分来看,这一阶段权重最高的三个行业为化工、建筑建材、房地产,分别占比19.4%、9.3%、7.6%。本轮低价股出现超额收益的主要逻辑是在汇改和股改持续深入的背景下,改革红利的不断释放使此前跌幅较大的行业实现超跌反弹。汇改支撑本轮股市上涨主要体现在两方面,一是人民币进入三年的升值大周期,带动了国外资本对人民币计价的金融资产的追逐,2005年下半年新增QFII机构7家、新增QFII额度17.45亿美元。二是为配合汇率制度改革,央行创造出宽松的货币环境,流动性实现了阶段性宽松。7-9月M2增速从16.3%快速上行至17.9%,银行间质押式回购加权利率稳定在1.2%左右,相比2005年上半年出现明显下行。股权分置改革在7-9月全面铺开,为资本市场的健康发展提供了制度基础,同时也带动了市场情绪的明显修复,这一阶段股票成交数量和成交金额均出现明显改善。在市场普涨的大背景下,此前跌幅较大的行业更具有安全边际,低价股指数权重较高的化工、建筑材料、房地产、纺织服装等行业在这次反弹中均大幅跑赢大盘,使得本轮低价股出现超额收益。

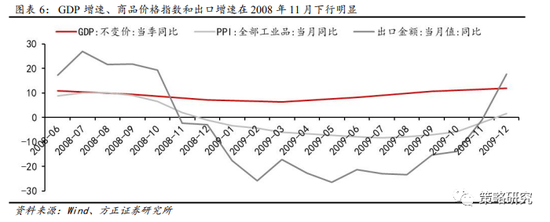

2008年11月-2009年2月低价股行情发生在四万亿小牛市初期,政策强刺激下,低价股集中的周期相关行业表现突出。2008年11月至2009年2月低价股出现长达三个月的行情,期间申万低价股指数涨幅83%,万得全A指数涨幅56%。从申万低价股指数成分来看,行业权重分布在此时较为平均,权重最大的三个行业是房地产、金融服务和公用事业,权重分别是10.6%、8.0%、7.9%。低价股出现超额收益的逻辑在于经济环境不确定性加大和政策的大转向。2008年初期的防过热、防通胀的从紧政策在2008年次贷危机发生后,快速反转为积极的财政和货币政策。11月的国务院常务会议中提出“四万亿”投资计划以及极度宽松的货币政策,央行在11月和12月先后降息两次。12月国务院金融国九条出台,提出稳定股票市场。在央行“大放水”的背景下,市场发生V型反转,出现普涨情况,申万低价股指数成分股中无下跌股票。

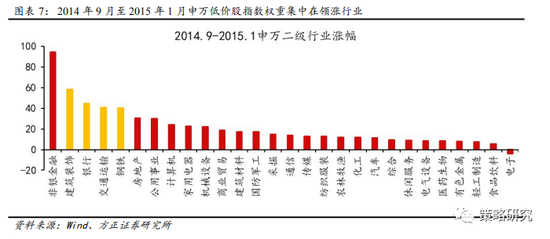

2014年9月-2015年1月低价股行情主要由银行以及“一带一路”相关行业带动,同样处于2014-2015年大牛市的初期。2014年9月至2015年1月低价股出现长达四个月的行情,期间申万低价股指数涨幅60%,万得全A指数涨幅35%。从本轮低价股行情时间段内申万低价股指数成分来看,行业权重较高的为银行、交运和钢铁、建筑装饰,在2015年1月权重分别为23.7%、9.8%、7.4%、7.1%,合集权重48%。申万一级行业中,这四个行业涨幅同期分别达到44.5%、40.4%、40.1%、58.2%,是除非银以外市场前五大领涨行业。从这四个行业领涨的逻辑来看,一是降息催化的大金融行情,券商、银行轮番发力;二是“一带一路”建设在当时的优先领域为交通、能源和通信基础设施建设,驱动建筑和交通运输行业领涨;三是铁矿、螺纹钢价格在 3、4季度大跌带来钢铁产业的成本改善,从基本面上驱动了钢铁行业的领涨。

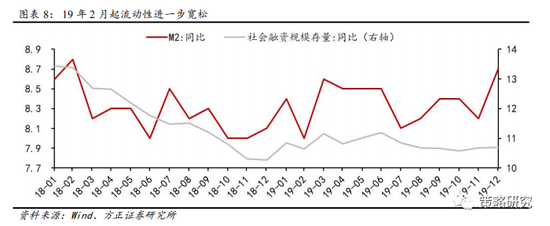

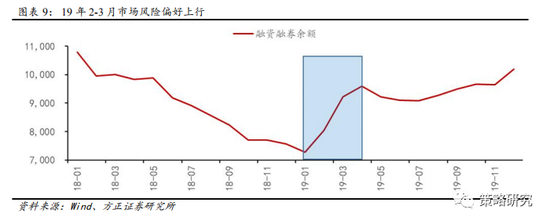

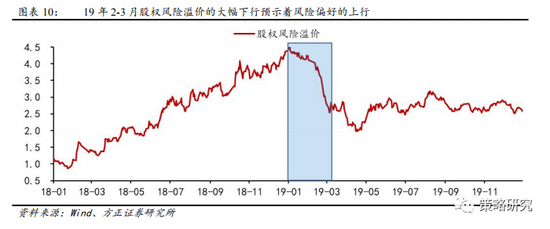

2019年2月-2019年3月的低价股行情位于2019-2020年牛市的初期,本质上是低估值的修复行情。2019年2月到3月低价股出现持续1个月的行情,期间申万低价股指数上涨43.5%,万得全A指数上涨25.7%,低价股相比大盘存在超额收益。从低价股指数的成分来看,这一阶段权重最高的三个行业为公用事业、交通运输、钢铁,分别占比12.8%、10.7%、7.7%。本轮低价股出现超额收益的主要逻辑是在流动性宽松和风险偏好提升的背景下,低价股估值修复程度大于全市场。从流动性的角度看,在弱经济背景下,19年1月央行连续两次全面降准,当月新增社融同比增速高达50.7%;3月M2同比增加8.6%,社融存量同比增加11.2%,增速均创阶段性新高。从风险偏好看,2019年2-3月融资融券余额快速上行,这段时期风险偏好上行的原因有两点,一是中美贸易战频繁释放出积极信号,谈判达成了部分一致;二是金融供给侧改革、资本市场改革力度加大。在流动性宽松和风险偏好提升的双重作用下,估值的大幅修复带动了市场上行,由于低价股估值相对较低,所以估值修复的空间大于大盘。2019年2-3月低价股指数市盈率从20.3增加至28.4,上行40%;而同期万得全A市盈率仅上行26%。

1.3牛市中期的低价股行情

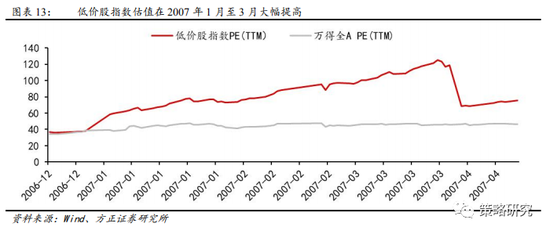

2007年1月-5月的低价股行情位于2005-2007年大牛市的中期,本质是低价股的补涨。2007年1月至5月低价股出现长达四个月的行情,期间申万低价股指数涨幅219%,万得全A指数涨幅114%。从低价股行情时间段内申万低价股指数成分出现的变化来看,1月至3月主要权重行业为公共事业、化工、建筑建材,占总权重的30%左右,3月后主要权重为金融服务、信息服务和钢铁行业,同样占总权重的30%左右。指数不断创新高以及市场普涨、交易活跃的现象导致低价股指数成分出现轮动,本质是低价股的补涨。在股票市场出现一定泡沫之后,资金大量流入相对较为便宜的低价股,低价股指数估值由1月的58倍飙升至3月的121倍,拉动股价大幅上涨。

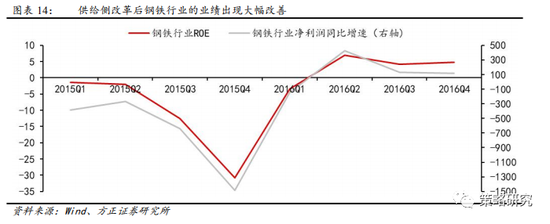

2016年10月-2017年1月的低价股行情位于2016-2017年慢牛的中期,本质上是供给侧改革带来的周期股行情。2016年10月到2017年1月低价股出现持续近3个月的行情,期间申万低价股指数上涨8.8%,万得全A指数下跌1.3%,低价股跑赢大盘。从低价股指数的成分来看,这一阶段权重比较平均,主要集中在有色金属、钢铁、化工等周期性行业。本轮低价股出现超额收益的主要逻辑是供给侧改革的效果开始显现,低价股的业绩改善带动股价上涨跑赢市场。尤其是钢铁行业经过供给侧改革后业绩出现明显提升,在这一阶段股价上涨13.5%,领涨申万一级行业,带动了低价股指数的上行。

1.4牛市后期的低价股行情

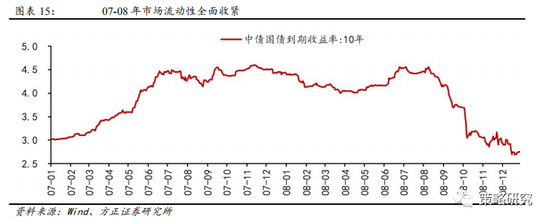

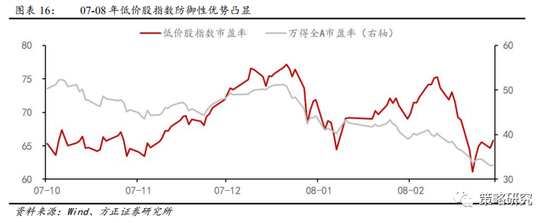

2007年10月-12月低价股行情处于牛末熊初的转换期,本质是低价股最后的补涨。2007年10月到12月低价股出现持续近3个月的行情,期间申万低价股指数上涨9.2%,万得全A指数下跌5.4%,低价股相比大盘存在超额收益。从低价股指数的成分来看,这一阶段权重最高的三个行业为银行、医药生物、化工,分别占比25.7%、7.3%、6.6%。本轮低价股出现超额收益的主要逻辑是在流动性收紧的背景下,低价股防御性突出,安全边际高,是最后的补涨。2007年央行货币政策完成了从稳健到从紧的转变,先后十次上调存款准备金率、六次上调存贷款基准利率,市场流动性转向全面收紧,大盘在07年10月和08年1月两次见顶后开始加速下行。在市场由牛转熊的背景下,低价股性价比相对较高,从07年10月到12月低价股指数市盈率从65.3小幅上升至68.1,而同期万得全A市盈率下跌超过12%。随着市场恐慌情绪的不断上涨,低价股指数在08年3月中旬见顶后开始大幅下跌,本轮低价股行情结束。

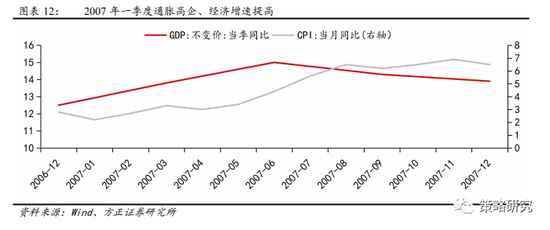

2011年1月-5月低价股行情主要由银行带动,随后进入大熊市。2011年1月至5月低价股出现长达四个月的行情,期间申万低价股指数涨幅12.7%,万得全A指数涨幅0.2%。从本轮低价股行情时间段内申万低价股指数成分来看,权重高度集中在银行业,在2011年1月权重银行业在申万低价股指数的权重达到32.9%。央行的加息在此期间带动银行板块的上涨,央行在1月至3月先后三次提准并在2月和4月两次加息以抑制通货膨胀,提高银行业绩预期,申万银行业指数同期涨幅7.54%。从经济环境来看,2011年1季度出现经济弱复苏、高通胀、流动性收紧的情况。一季度GDP同比由前值的9.9升至10.2%,CPI当月同比由1月的4.9%升至5月的5.51,M2同比自2010年12月的19.7% 下降至2011年5月的15.1%。随着货币政策收紧逐渐加码,市场对于衰退的预期不断升温,二季度增速出现下行,CPI同比持续走高,市场彻底转熊。

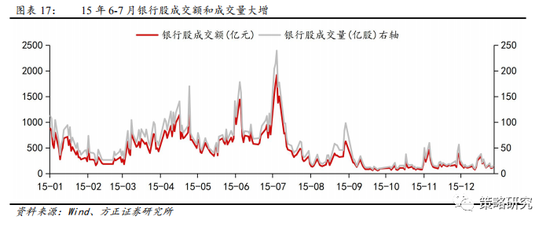

2015年6月-7月的低价股行情仅体现为低价股的抗跌,救市背景下低价股价值相对较高,但市场显然大势已去。2015年6月到7月低价股出现持续1个月的行情,期间处于第一次股灾阶段,申万低价股指数下跌15.7%,万得全A指数下跌30.7%,低价股相比大盘展现出抗跌性。从低价股指数的成分来看,这一阶段权重最高的三个行业为银行、交通运输、公共事业,分别占比17.9%、10.6%、8.3%。本轮低价股出现超额收益的主要逻辑是低价股的防御性作用在市场大跌时显现,救市资金进入银行等大盘股。低价股指数中权重最高的银行在这一阶段股价逆市上涨6.1%,成为唯一有正向收益的行业。7月后银行股由涨转跌,本轮低价股行情结束。

2三因素关键变化跟踪及首选行业

经济、流动性、政策三因素跟踪:8月经济超预期修复;利率水平缓慢抬升,但稳货币的格局将持续,不松不紧的状态将至少持续至10月底;风险偏好阶段性回落,美股超买后回调,后续重点关注中美关系的最新变化以及十四五规划的相关表述。

2.1经济、流动性、风险偏好三因素跟踪的关键变化

8月经济超预期修复。从最新公布的PMI数据来看,制造业PMI虽然较前值有小幅回落,但仍处于扩张区间,非制造业PMI加速修复。从分项来看,供给有所回落,生产指数回落,但需求继续回暖,8月新订单持续回升,此外,出口订单连续4个月反弹,表明出口有可能继续超预期。从8月的高频数据来看,生产端的发电量增速大幅提升,高炉开工率维持在今年以来的峰值水平,钢厂产能利用率在90%左右。轮胎开工率也在高位,全钢胎和半钢胎开工率分别达到74%和70%,出口集装箱运价指数加速抬升,侧面印证出口仍维持高景气,有助于维持国内生产端的韧性。从需求端来看,地产销售仍在扩张过程,8月30大中城市商品房成交面积同比增加16.8%,较上月的11.8%继续提升。汽车销售依然不错,根据乘联会的数据,8月全月增长10%,高于7月的8%,表现强劲。

利率水平缓慢抬升,但稳货币的格局将持续,不松不紧的状态将至少持续至10月底。从高频的利率水平来看,十年期国债收益率抬升至3.1%左右,DR007围绕2.2%上下波动,但货币政策实质性收紧仍需要两类信号的确认,一是防止经济过热或通胀,主要是2012年之前政策的主要考量,如2007年和2010年;二是控制杠杆率抬升的速率,主要是2012年之后政策的主要考量,如2013年和2017年。在此之前高频的利率水平或者中频的金融数据会逐步确认,但需要政策信号的一锤定音,初步判断在年底。此外,9月专项债发行虽然较8月份有所降低,但预计仍然有3000亿左右的规模,处于收尾的阶段,因此流动性在9-10月预计处于不松不紧的状态,对市场的影响将逐步淡化。

风险偏好阶段性回落,美股超买后回调,后续重点关注中美关系的最新变化以及十四五规划的相关表述。从风险偏好的影响因素来看,外部环境方面,美股在周四、周五出现了连续上涨之后的大幅回调,前期强势的科技股领跌。此外,中美关系方面,后续需要关注四方面事件。一是美国签署香港自治法后的金融制裁,在8月初出台一级制裁清单之后,30-60天内将出台相关金融机构的二级制裁清单,即9月中下旬;二是地缘政治的风险,主要集中在台海和南海区域;三是对华为禁售半导体的缓冲期将在9月中旬截止;四是9月29日开始的总统辩论,将着重讨论美对华政策。国内政策方面,市场将逐步开始交易十四五规划相关的行业,十四五规划是到2035年的第一个五年规划,面对复杂的外部环境和疫情的中长期影响,各部门领域的规划建议也值得期待。

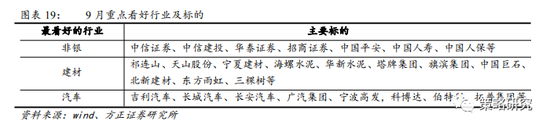

2.2 9月行业配置:首选非银、建材、汽车

行业配置的主要思路:高估值的板块对流动性较为敏感,可布局低估值顺周期、受益于涨价逻辑和内需修复的行业,9月份首选非银、建材和汽车。从宽基指数上看,市场进入横盘震荡下的弱势行情,赚钱效应将会继续减弱。从行业配置角度看,流动性的边际收紧以及风险事件增加,对于市场整体风险偏好具有显著抑制效应,市场开始担心医药等高估值板块估值收缩下的股价回调,以及中美摩擦下对科技板块的悲观情绪。从中观数据来看,建议关注受益于涨价逻辑的建材、有色金属、农产品、食品饮料板块,内需修复深化叠加经济数据改善利好的汽车、家电、轻工、交运板块等。短期来看,我们建议投资者优化配置以应对市场动能转折风险。

非银金融

标的:中信证券、中信建投、华泰证券、招商证券、中国平安、中国人寿、中国人保等。

支撑因素之一:股市交投活跃,券商业绩有望明显好转。今年前两个季度股市成交金额分别同比增长了47%和10%。8月成交金额环比7月有所缩量,截至8月28日,8月市场成交金额近20万亿,但整体仍处于历史较高水平,成交金额显著放量有望给券商业绩带来明显好转。

支撑因素之二:非银行业整体估值合理偏低。截止8月底,非银金融行业的PE估值和PB估值分别处于历史的68%和65%分位水平,与上市指数和其他行业指数相比,整体处在平均合理的位置。

支撑因素之三:改革加速,利好的发展政策频现。一方面,提升直接融资比例是未来长期的发展方向,作为桥梁的券商有望长期受益;另一方面,近期利好政策频出,包括创业板注册制改革很快将落地、打造航母级投行等,另外监管层近期继续释放积极信号如科创板T+0、做市商制度、延长交易时间等。

建材

标的:祁连山、天山股份、宁夏建材、海螺水泥、华新水泥、塔牌集团、旗滨集团、中国巨石、北新建材、东方雨虹、三棵树等。

支撑因素之一:水泥错峰生产缓解矛盾,玻璃行业景气不断上行。随着经济不断复苏且屡超预期,水泥需求不断扩大,前期供需矛盾紧张,近期才逐渐走向平衡;玻璃方面,近段时间玻璃的价格维持快速上涨,景气亦不断上行。

支撑因素之二:行业估值仍处低位,经济景气复苏下估值有望修复。截止8月底,建材行业的PE估值仅17.8倍,处于历史估值的不足38%分位数,总体看估值仍处于较低水平。

支撑因素之三:未来经济复苏仍是主基调,基建等行业仍是经济上行的较大支撑力。经济仍处在快速复苏的过程中,基建作为托底经济增长的重要支撑因素并未改变。此外,房屋竣工也在不断上行等,均有望带动玻璃行业维持景气改善。

汽车

标的:吉利汽车、长城汽车、长安汽车、广汽集团、宁波高发,科博达、伯特利、拓普集团等。

支撑因素之一:汽车生产端继续回暖,呈复苏态势。7月汽车销量210.8万辆,同比增长16.5%,前值+11.8%。其中,新能源汽车销量年内首次同比转正,7月销量9.8万辆,同比增长22.8%,前值-31.9%。

支撑因素之二:从高频数据看,汽车生产端已经恢复至疫前水平。8月,半钢胎开工率创疫情后新高,汽车生产基本恢复至疫前水平,同时侧面验证汽车终端消费需求或已同步复苏。

支撑因素之三:下半年存在两点积极因素:1)换购占比提升,推动销售量与销售额更快恢复;2)下半年展开新能源车下乡活动。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国