热点栏目

热点栏目来源:中国黄金网

白银是贵金属谱系中仅次于黄金的重要品种,其走势与黄金有着很高的相关性,不少投资者在实际操作中也习惯于“看着黄金做白银”,更乐于参与资金门槛更低的白银品种交易。

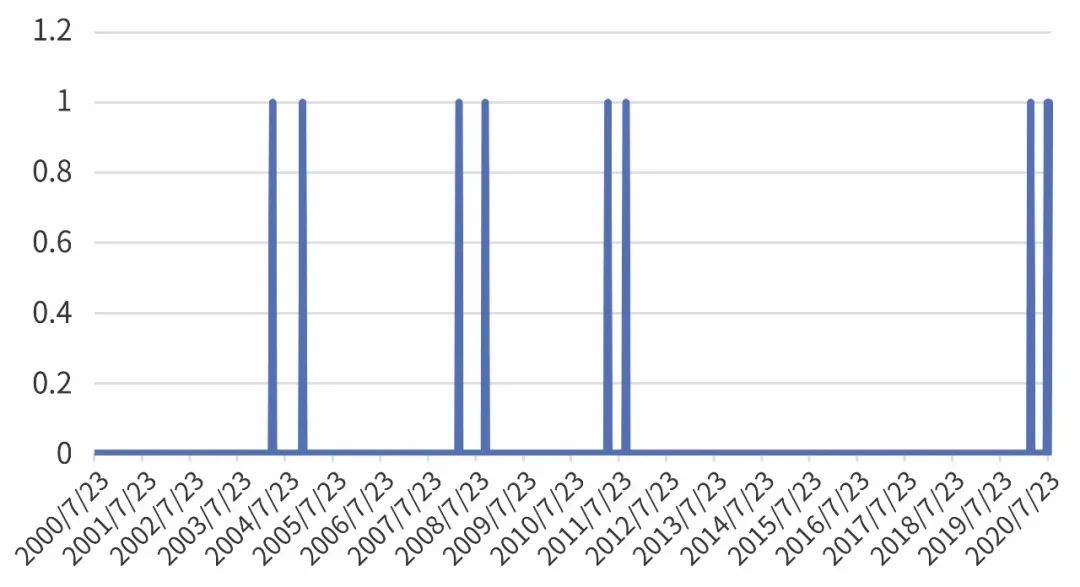

极端波动数据点制图/孔钊

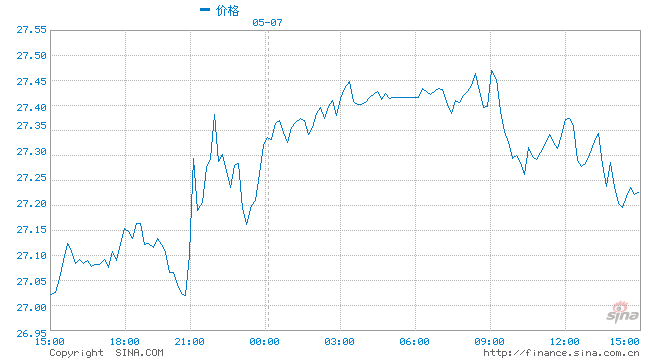

极端波动数据点制图/孔钊白银是贵金属谱系中仅次于黄金的重要品种,其走势与黄金有着很高的相关性,不少投资者在实际操作中也习惯于“看着黄金做白银”,更乐于参与资金门槛更低的白银品种交易。以国内市场为例,上海期货交易所白银期货合约每日交易量(单边计算)通常在总持仓量的四到五倍,如此高的换手率甚至超过以“妖镍”著称的镍期货及黑色金属期货的龙头品种螺纹钢,上海黄金交易所白银延期合约每日成交量(双边计算)通常也在总持仓之上,考虑到上海黄金交易所仓位中也有相当大比例的白银库存套保,也足以反映出白银市场的活跃程度。

不过一旦开始实际操作,投资者就会发现,看似相关系数极高的金银两大品种,在波动上往往却存在着“同向不同步”的微妙差异,根据笔者统计,自2000年以来的20年里,大约有40%的交易周金银周涨跌幅会有较为明显的差异(涨跌幅差异超过2%)。在市场上也流行着“金强银弱”“金弱银强”之类的总结以描述这类市场状态。

白银大宗商品属性是导致这一波动差异的根本原因,与高度货币化、金融化的黄金相比,白银的产业生态、市场波动乃至信息传递效率,都更接近一般大宗商品。

一些投资者试图根据这种结构性因素导致的品种间波动差异来预测黄金短期行情,往往难有理想的结果,相对而言,更有分析价值的是这种波动的极端点。

笔者以金银两品种周涨跌幅差异超过10%为标准,筛选出了过去20年的全部“异常点”,不难看出这些异常波动均集中在市场发生重大变化的时期,如2004年金价突破上世纪90年代熊市高点,2008年次贷危机期间的巨幅振荡、2011年价格见顶。这种“巧合”绝非偶然,其机理在于市场的某些特殊阶段,过热的投资者情绪已无法得到资金流入的持续支撑,这种市场脆弱性在投机“水位”更高的白银品种上更容易突然迸发。

有趣的是,今年7月末白银价格突然飙升,3个星期涨幅就超过60%,由此连续产生了两个金银波动差的“异常点”,这是否意味着金价主要趋势将就此转折?笔者认为近期的异常波动主要源于白银飙升,这是有别于此前市场异象的特殊之处,尚需结合其他因素审慎评估,但毫无疑问对于中短期尺度而言,这是一个相当明确的预警信号,反映出前期市场已经处于历史上较极端的过热状态,值得市场参与者高度警惕。

在今年以来行情已经充分消化了宽松预期,以及金价业已刷新历史纪录的情况下,投资者需要一个新的评估框架和坐标来指导其交易,贵金属市场也将随之步入一个调整阶段。

(北京黄金经济发展研究中心研究员李沛)

(以上内容不构成投资建议或操作指南,依此入市,风险自担)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国