热点栏目

热点栏目来源于隆众投研 ,作者隆众投研化工团队

本周,受油价暴跌影响,化工品普跌。周内塑料、PP因供应端存增量预期,跌幅超3%;此外,PTA、MEG、甲醇受成本端拖累分别下跌近3%、2.8%、2.6%;而PVC因金九银十,订单好转,表现相对强势,小幅上涨0.2%。

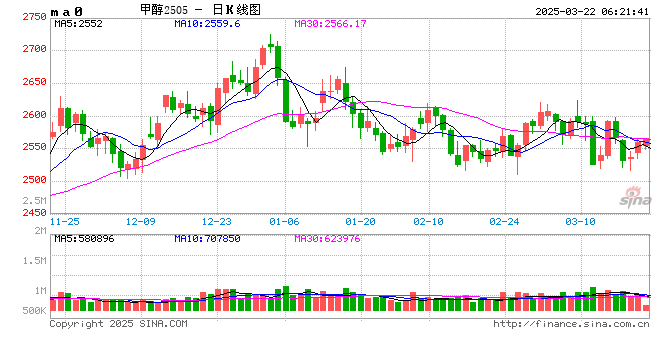

甲醇

隆众投研认为下周甲醇市场继续维持偏强走势理由:

1、供应方面:

1)9月上旬甲醇检修企业增加,内地供应面预期有所缩减;

2)本周港口及内陆库存均有所下滑,利好市场心态;

3)内陆企业库存整体压力不大,叠加运费坚挺,厂家心态坚挺。

2、需求方面:

1)甲醇制烯烃企业大多盈利状况良好,企业开工创近三年来新高,关注后期山东MTP装置开工情况;

2)进入“金九银十”需求旺季,关注传统下游开工恢复情况;

3)内地价格补涨后,内地至销区套利窗口基本关闭。

3、预判:原油在经历大跌恐慌以后,行情有所上行修复,甲醇也有所走强,整体看内地上游企业库存压力不大,港口及内陆库存均有所下滑,叠加周后期检修厂家增多,供应面有缩量预期,厂家报盘坚挺,下游开工处于历史高位,供需边际有望继续好转。隆众预计,短期甲醇市场或将继续维持上涨态势。

PE

隆众投研认为供需双增下,PE或将震荡偏弱,理由:

1、本周供应小幅增加。截止9月10日,PE两油库存环比增加6.14%。贸易商库存环比增加0.53%。港口库存环比减少0.77%,进口套利窗口暂时关闭。PE企业平均开工率环比降低0.29%,产量环比增加0.77万吨,检修损失量环比增加0.12万吨。

2、下游农膜开工环比提升0.4%,管材开工维持不变,包装膜开工率环比增加1.4%至66.9%。本周农膜开工率36%,农膜原料库存环比小幅减少,管材开工稳定在52%,原料库存高位回落。

3、上游利润出现分化。油制利润普遍较高,煤制和MTO利润回落,进口套利窗口暂时关闭。

综上所述,煤化工库存同比低位,金九银十来临农膜需求继续好转,企业原料备库处于高位,包装膜开工提升较快。另外,PE开工率继续维持高位,产量环比增加,上游石化利润丰厚。综合来看,需求端支撑开始显现,供应端驱动逐步兑现后表现为供需双增的格局,特别是中化泉州40万吨,中科炼化35万吨和烟台万华45万吨装置9月中旬陆续投产后的供应压力初显,北方棚膜将进入旺季,预计聚乙烯价格短期以震荡偏弱为主。需要重点关注港口库存,下游农膜订单情况,油价波动和宏观情绪等情况。

PP

隆众投研认为检修装置恢复开车,PP价格或继续承压,理由:

1、本周国内PP生产企业平均开工率环比提升至92.52%,下周兰州石化计划短停2天;中原石化新装置与大唐全线计划开车,预计下周期PP开工率呈上升趋势。

2、本周规模以上塑编企业整体开工率上行至53%,同比仍偏低3%。部分中大型企业订单情况明显好转,订单天数维持15-20日水平,小型企业订单2-5日居多。BOPP企业本周开工率环比提升至54.19%,受原料回落影响,BOPP场内新单跟进维持刚需,多低端货源成交,下游谨慎观望为主。无纺布开工略有提升,而注塑制品以及胶带母卷等开工率变化不大。

3、本周上游企业PP库存约在41.37万吨,环比增长10.35%。主因期货市场持续走跌,打压场内业者心态,场内受部分前期陆续有补货以及买涨不买跌情绪带动,整体库存略有累积。

4、本周PP装置检修涉及产能191万吨/年,检修损失量3.22吨,环比增加2.88%。本周浙石化二线开车;下周浙石化二线、大唐多伦有开车计划。预计下周检修损失量将减少至3万吨左右。

综上所述,石化库存环比增加,检修恢复装置重启,市场新增供应压力初显,但需求订单有所好转,预计下周PP市场以窄幅整理走势为主,以拉丝为例,华东地区市场主流价格在7900-8100元/吨。

PVC

隆众投研认为出口利好抵消供应量提升,PVC或将窄幅震荡,理由:

1、本周PVC生产企业平均开工率73.78%,环比减少2.40%,同比减少7.07%。其中电石法开工率在75.33%,环比减少1.63%,同比减少7.90%;乙烯法开工率在66.51%,环比减少5.98%,同比减少3.21%。

2、PVC生产企业库存环比增加8.26%,预售订单量受出口订单增加带动环比增加0.36%。下游制品企业整体开工率保持平稳,型材制品企业开工率延续高位,管材样本企业开工率环比基本持平。

3、国内乙烯法装置检修逐步结束,市场供应量恢复,电石法装置检修规模维持,且秋检即将开始,由于国际供应紧张及价格偏高,进口量继续缩减,供应面预期增长不明显;出口需求预计持续发力。

4、成本上乙烯料维持坚挺,进口氯乙烯原材料价格居高不下,国内电石价格受PVC检修影响开始回调,企业整体成本可控,利润较好。

综上,下周预计台塑公布10月船期价格,大概率大幅上涨,利好于国内出口需求。终端制品企业库存依旧持有,新增开工不明显,订单依旧观望远期,需求变化不大。临近交割期,市场预计将有超万吨交割货源入市,市场供应量增加,短期抵消出口等利好。总体看,下周PVC继续僵持走稳概率较大。

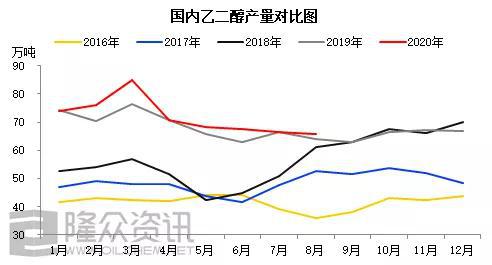

MEG

隆众投研认为供应存回归预期,下周乙二醇市场延续弱势理由:

1、供应方面,本周(9月4日-9月10日)乙二醇供应端小幅上移,周产量为16.45万吨,环比+2.3%,同比+4.89%。装置变动方面,下周中盐安徽红四方30万吨即将重启,煤制乙二醇的供应量将得到进一步恢复,市场供应量有所增加。

2、港口库存方面,本周主港库存约137.01万吨万吨,较上周小幅去库0.64万吨,但船期滞港现象从根本难以改变;下周预期到港量20.68万吨,进口端冲击仍存。

综上所述,9-10新增装置投产情况较多,短期供应端回归基本确定;尽管后期进口量存在缩减预期,但短期内高库存状态暂难缓解,预计下周乙二醇价格或延续弱势可能,继续关注港口库存情况及原油市场情况。

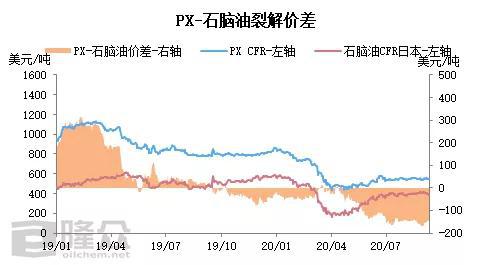

PTA

隆众投研认为油价拖累成本端,下周PTA或偏弱震荡理由:

1、成本端方面,油价因需求恢复不及预期存在利空风险,且PX加工差修复压力偏大,短期内成本端支撑力度偏弱。

2、装置变动方面,下周华彬石化装置70万吨计划检修,逸盛220万吨概率重启,市场供应维稳。

3、下游需求方面,下周暂无装置检,短期原料端的需求支撑仍在,存小幅去库预期。但需警惕织造端成品库存累高拖累行业开机率回暖的风险,以致引发对上游端需求负反馈问题。

综上所述,近期大套装置存检修计划,市场供应存在小幅缺口,但短期成本端支撑存走弱预期,且四季度市场悲观情绪明显,预计下周市场或以偏弱震荡为主,近期需注意原油市场情况。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国