炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

社融难以显著收缩,系统性风险较小,布局Q3高景气【天风策略】

来源:分析师徐彪

摘要

核心结论:

1、微观资金面几个方向都在边际走弱:

最先是信贷资金违规入市炒股票的钱,从7月中旬开始被监管按住,随后一个月严查信贷账户资金流向。

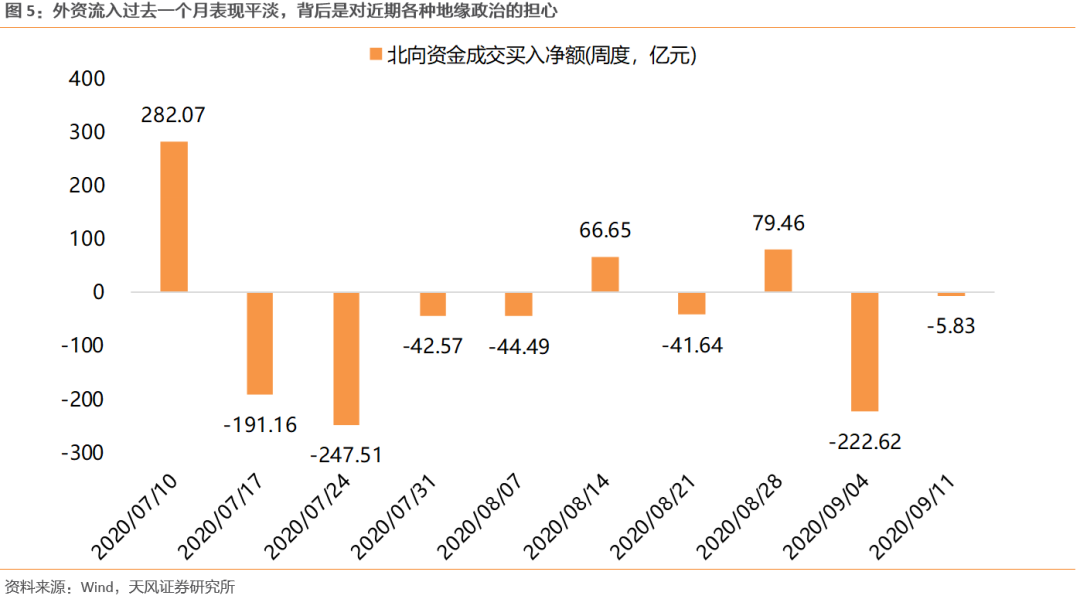

随后是外资的钱,虽然汇率升值,前期美股上涨,但仍然大幅流出,我们理解背后是对近期各种地缘政治的担心。

最后是公募发行,最后是公募发行,上周主动股票发行规模萎缩到100亿以下。

2、央行迟迟不放长钱,对利率水平进一步上行的担忧:

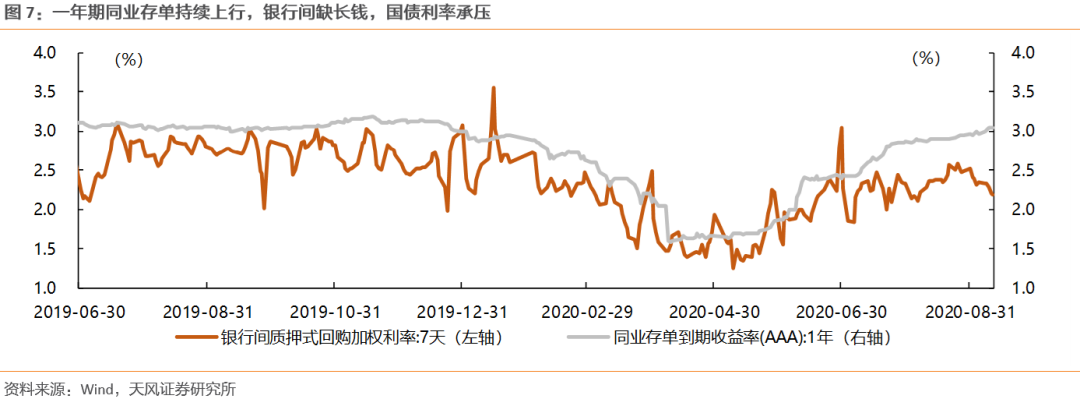

虽然央行依靠放短钱(7天逆回购),把Dr007维持在omo利率的2.2%附近,但是一年期同业存单持续上行,银行间缺长钱,国债利率承压。

从股债收益差的角度,5-6月虽然利率上行,但性价比仍然偏向股票,但是国债利率回到3%以上之后,当前股票性价比的优势开始被质疑。

3、以上因素都会导致市场上行放缓,波动加大,尤其在美股暴跌的背景下。但是我们觉得市场系统性风险仍然不大:

我们理解系统性风险主要来自两个方面,一是泡沫化趋势(例如15年),二是经济预期大幅受挫(例如19年4月和18年)。

目前泡沫化主要是结构化的,整体没有出现过热。

影响经济预期的主要是国内信用和中美关系,但这两个问题暂时没有影响到经济预期。(8月社融数据披露后,大概率是数字上的拐点,但后续收缩力度预计要比19年4月之后更温和,这主要体现在企业中长期贷款上,对应基建和头部制造业,详细分析请见正文)

4、调整后核心问题是,哪些方向能够反弹并创新高:

一方面,关注当期业绩(Q3)涨幅较大且能延续的,比如Q3业绩能够释放并延续的军工、光伏、新能源车、消费电子、工程机械、汽车零配件、生产线设备等,具体标的可参考正文表格;

另一方面,当经济预期相对不错的情况下,Q4容易出现低估值蓝筹的估值切换。顺周期的白酒、白电、水泥、化工细分、航空有相对收益的概率较大。

01

社融高点临近,但信用收缩力度不会太大,预计较去年4月之后更温和

前期的报告中,我们曾经提到,市场的系统性风险,要么来自过渡的泡沫化(类似15年),要么来自经济预期(EPS预期)的显著恶化(类似18年和19年4月)。

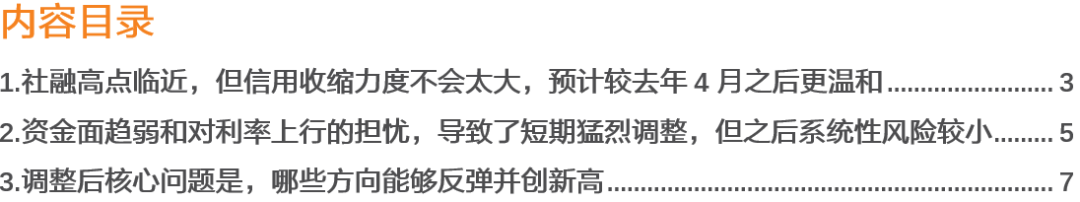

而经济(EPS)的领先指标是信用周期。因此,信用周期后续的走势,是市场存在系统性风险与否的核心矛盾。

周五披露的8月社融数据一定程度超出预期,主要贡献在于地方政府债券的发行。另外信贷总量虽然一般,但结构不错,企业中长期贷款新增较多,预示基建和制造业信用仍在扩张。

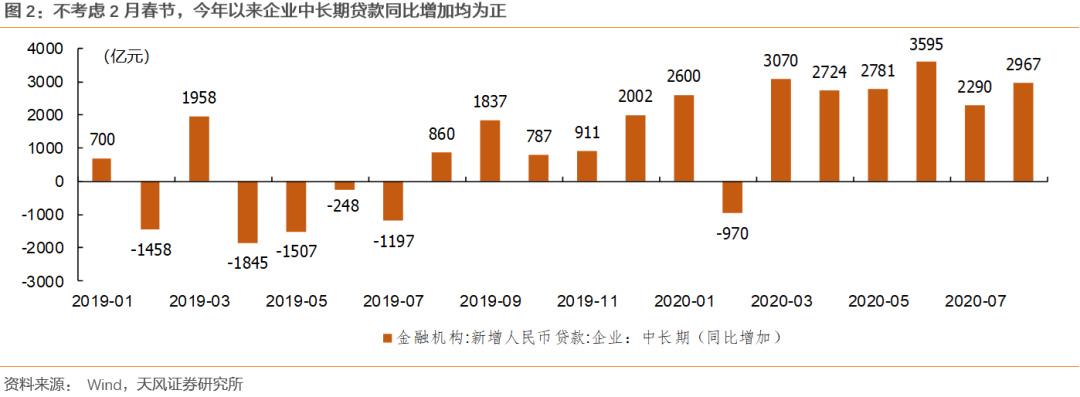

向前看,预计信用周期9月或10月份为最高点,但大概率不会像2019年4月之后大幅收缩:(1)专项债9、10月发行规模可能下降但降幅有限,而2019年4月地方政府债发行规模大幅收缩。(2)房企“345新规”试点,房企加大销售回款,居民中长期信贷预期维持。(3)中美贸易摩擦升级、疫情尚未结束、水灾等因素,经济仍需政策托底。

具体来看:

(1)债务端:专项债发行后移,9、10月仍需发0.85万亿专项债,地方政府债发行规模下降空间有限,而2019年4月地方政府债发行规模大幅收缩。6-7月地方政府债给1万亿特别国债让路,减缓发行。8月集中发行0.63万亿后,剩余额度需要在10月全部发完,因此9月和10月仍需要发行0.85万亿专项债,月均0.425万亿。因此,预计专项债发行规模将下降,但下降空间有限。而2019年4月地方政府债发行大幅收缩,新增一般债和专项债仅为0.11万亿。

(2)居民信贷端:房企“345新规”试点,房企加大销售回款,预计今年“金九银十”成色十足,居民中长期贷款将维持。通常9、10月是商品房销售高峰(金麒麟分析师),居民中长期贷款在9月都比较坚挺,今年预计要好于去年。从逻辑上看,“345新规”设置“三道红线”,融资收紧,负债率与融资渠道直接挂钩。房企急于以价换量,加大销售回款。一是弥补现金流缺口,降低财务风险,二是降低负债率,满足融资新规。从数据上看,样本46城,9月前10日商品房销售面积就达到去年同期35.28%。而房企促销政策,例如恒大7折房,普遍从9月中旬左右才开启,因此预计今年“金九银十”成色十足,居民中长期贷款将维持。

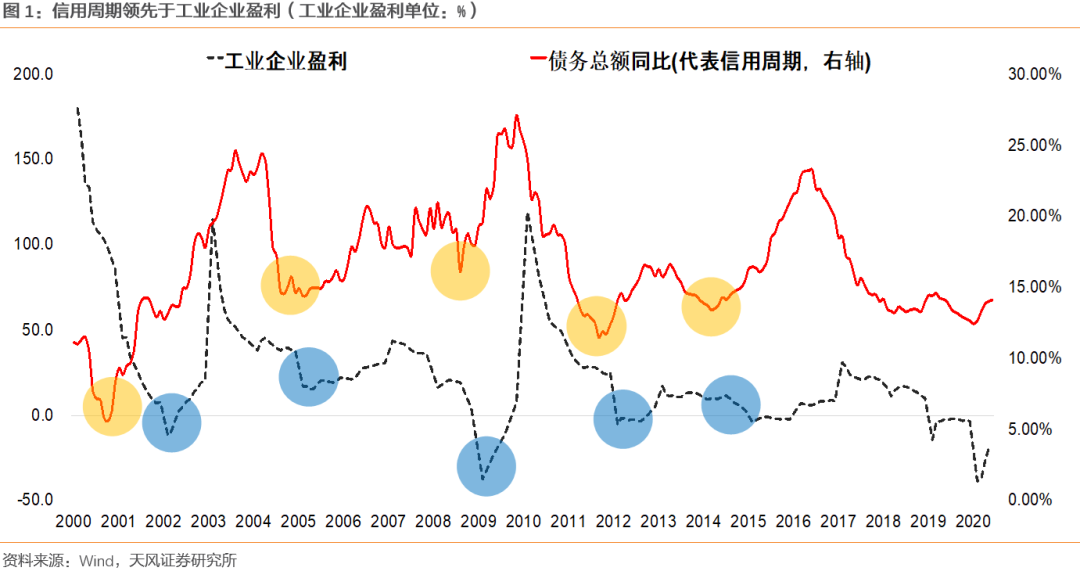

(3)企业信贷端:企业中长期贷款不会再像2019年4月一样大幅收缩。2019年4月监管机构严控资金流向,企业短期、中长期贷款均大幅收缩。而疫情后经济快速修复,不考虑2月春节,今年以来企业中长期贷款同比增加均为正,支撑信用扩张。后续来看,中美摩擦持续升级,从科技领域的摩擦已经扩展至全产业链,再考虑到疫情尚未结束叠加水灾,经济仍需政策托底。因此,我们预计企业中长期贷款不会再像2019年4月一样大幅收缩。

预计信用(贷款余额+全社会债务总额)维持稳定,接下来大概率横着走,全年同比增速14.39%。(1)政治局会议透露出信用扩张放缓的信号,强调更加精准投放,防风险的命题则较前一阶段突出。但相比于去年4月,当前大幅收缩信用周期的可能性较低。(2)考虑到央行行长预计今年全年贷款新增预计近20万亿,社融规模增量超过30万亿。根据目前债券发行进度,我们估算预计全年债务总额同比14.39%,因此,预计信用会维持稳定,大概率横着走。经济预期的大幅恶化和对应市场的系统性风险较难出现。

02

资金面趋弱和对利率上行的担忧,导致了短期猛烈调整,但之后系统性风险较小

微观资金面几个方向都在边际走弱:(1)最先是信贷资金违规入市炒股票的钱,从7月中旬开始被监管按住,随后一个月严查信贷账户资金流向。(2)随后是外资的钱,虽然汇率升值,前期美股上涨,但仍然大幅流出,我们理解背后是对近期各种地缘政治的担心。(3)最后是公募发行,上周主动股票发行规模萎缩到100亿以下。

央行迟迟不放长钱,对利率水平进一步上行的担忧:(1)虽然央行依靠放短钱(7天逆回购),把Dr007维持在omo利率的2.2%附近,但是一年期同业存单持续上行,银行间缺长钱,国债利率承压。(2)从股债收益差的角度,5-6月虽然利率上行,但性价比仍然偏向股票,国债利率回到3%以上之后,当前股票性价比的优势开始被质疑。

以上因素都会导致市场上行放缓,波动加大,尤其在美股暴跌的背景下。但是我们觉得市场系统性风险仍然不大:我们理解系统性风险主要来自两个方面,一是泡沫化趋势(例如15年),二是经济预期大幅受挫(例如19年4月和18年)。目前泡沫化主要是结构化的,整体没有出现过热。影响经济预期的主要是国内信用和中美关系,但这两个问题暂时没有影响到经济预期。

03

调整后核心问题是,哪些方向能够反弹并创新高

7月中旬后增量资金趋弱、叠加近期央行长钱投放少导致利率上行预期加重,市场波动放大。但是目前的中美关系和信用收缩的力度暂时没有影响经济预期,因此系统性风险不大,下跌后仍以找机会为主。

类似去年Q4(当时涨幅靠前的行业是半导体、家电、水泥、工程机械),今年的最后4个月市场风格会相对均衡,一方面,顺周期的白酒、白电、水泥、化工细分、航空有相对收益的概率较大;另一方面,Q3业绩能够爆发并延续的军工、光伏、新能源车、消费电子、工程机械、汽车零配件、生产线设备等,具体可以参考下面表格:

风险提示:宏观经济风险,业绩预报不及预期风险,海外疫情发酵风险,市场波动风险。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国