重磅!国联证券“蛇吞象”,或将合并国金证券,有最新回应!金控管理新规倒逼,金融机构加速整合

又一波券商合并传闻出现!

9月19日,券商中国记者获得的一份网上传播的“坊间公告”称,国联证券计划合并国金证券,两家已在9月18日签署了意向性协议,通过换股吸收合并的方式。不过,由于事发周末,两家A股上市证券公司均还未正式披露相关合并信息。因此,上述“公告”中相关细节真实性尚未得到证实。

当日,国联证券、国金证券有关人士回应券商中国记者时均称,以公司公告为准。不过,有接近国联证券的人士则表示,合并属实,大概在周日(9月20日)晚上该公司会有公告。

值得一提的是,国联证券作为一家深耕江苏无锡的券商,登陆A股才两个月就出击兼并比自己体量稍大的国金证券,想象空间巨大。但也有业内人士表示,由于两家券商文化风格迥异,预计后续业务整合难度不小。

一切交易细节还需等待双方正式公告

9月19日下午,券商中国记者获得了一份“坊间公告”,主要内容为:国联证券与长沙涌金(集团)有限公司签订了《股份转让意向协议》,拟受让长沙涌金持有的国金证券约7.82%的股份。同时,国联证券与国金证券正在筹划由国联证券向国金证券全体股东发行A股股票的方式换股吸收合并国金证券。

由于事发周末,交易所和信披媒体都处于假期,两家上市公司都未通过法披正式渠道披露任何相关公告。

对于合并传闻,国金证券相关人士向券商中国记者回应时表示,目前该公司生产经营等一切正常,如有涉及相关信息,以该公司公告为准。国联证券一名高层人士向券商中国记者表示,近期会有公告,一切以公告为准。

券商中国记者还了解到,9月19日国联证券召开四季度业绩冲刺会,为年底业务布局做好准备。一名接近国联证券人士表示,网传国联证券和国金证券合并的消息并非无中生有,涉及的两家券商可能会在周日晚上就此事发布详细公告。

一位国联证券业务线员工对记者表示,对合并传闻内容感到震惊,此前内部未有任何相关消息,事发太突然;另有国金证券人士也表示此事“非常突然”。

从二级市场表现来看,9月18日(周五)国联证券与国金证券已双双涨停。但这也与当天非银板块表现强势有关,非银行业19日大涨6.06%,在行业板块中涨幅第一。

目前来看,两家券商市值规模相当。国联证券18日股价为19.64元,市值467.1亿,总股本23.8亿,流通股4.76亿,PB为4.45倍。

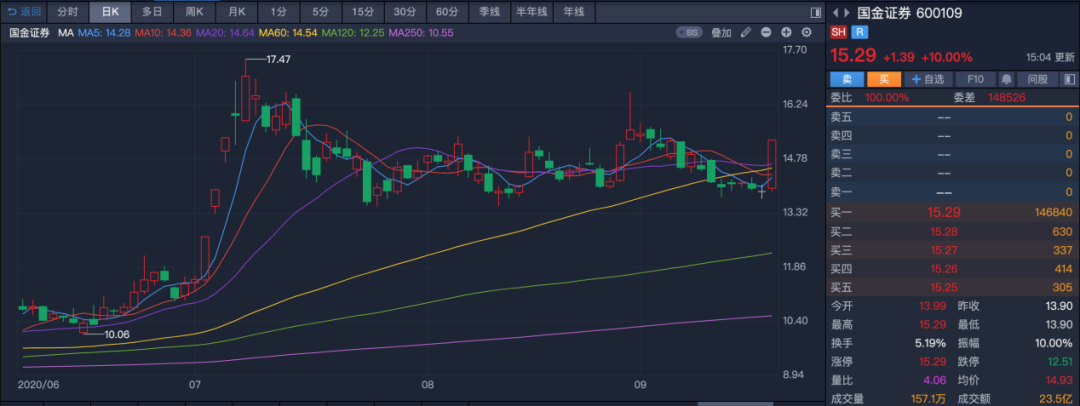

国金证券股价为15.29元,市值462.4亿,总股本30.2亿,PB为2.15倍。

若两家券商合并,根据粗略测算,总市值约为930亿,在券商股中排13名,与光大证券现市值(1063亿)接近,距离第一梯队券商不远了。

金控新规倒逼涌金系收缩战线?

若此次国联证券合并国金证券消息成真,这一场并购将会受到全市场瞩目,也将深刻影响国内证券业。

有市场人士认为,若“涌金系”有意放手国金证券,或与当下金控监管的时代背景相关,也与当前国有资本发展良好势头有关。

据了解,国金证券属“涌金系”旗下,控股股东为长沙涌金(集团)有限公司,实际控制人是陈金霞,即涌金系教父魏东之妻,属于典型的民营券商。

一家中小型券商合规负责人表示,陈金霞长年滞留海外,主要由职业经理人运营国金证券。在他看来,民营金控“野蛮生长”及无人监管的时代已经过去,明天系、安邦系、华信系等相继覆灭,涌金系的国金证券卖身国企或是最好结局。

据了解,“涌金系”的核心金融资产中,除了国金证券外,还有云南国际信托。另外“涌金系”还持有多家上市公司的股权。

9月14日,《关于实施金融控股公司准入管理的决定》、《金融控股公司监督管理试行办法》系列政策出台,非金融企业投资形成的金融控股公司正式纳入了监管。11月1日起,“金融控股公司”实施准入管理。央行如今加强金融控股公司的监管,要求降低复杂性,把股权关系要拉直,并严格用制度来隔离实业板块和金融板块。

近年来,在产融结合模式下,一些具有产业背景的民营企业投资控股多种类型的金融机构,比如海航系、万向系、泛海系、复星系、先锋系、中植系、涌金系、新理益系、华信系等、明天系、安邦系出现,但随着国家产业升级和经济发展提质换档,不少大型民营资本系也问题频现。典型的就有安邦系、明天系、华信系、华信系等。

有市场人士分析,产业和金融如果结合得好,对于满足各类市场主体多元化需求,服务实体经济发展方面发挥积极作用。但如果公司盲目向金融业扩张,致使风险不断累积,也会将公司推入泥潭。

合并后业务整合难度不小

从合并的想象空间来看,业内人士表示,如果确定是真的,合并难度不小。

华南一家券商投行人士表示,“两家券商文化氛围不一样。一家为地方国企;一家为民企,无论是机制还是氛围,都很不一样。”

公开资料显示,国联证券的实际控制人为无锡市国资委,是一家典型的区域型券商。在IPO招股书中,国联证券在谈及竞争优势时就提到区位优势时,也明确提及“无锡市及江苏省良好的经济基础及活跃的金融环境有力地促进了公司的业务发展”。

尽管国联证券有着国企行事风格,但内部机制非常市场化,很多优秀的证券业人才也纷纷投奔,近年来业务发展迅猛。一批“老中信”在近年来加入国联证券,成为该公司的“主心骨”。高管团队有5人来自中信证券,分别是总裁葛小波,董秘兼人力资源部总经理王捷,公司首席信息官汪锦岭,公司副总裁兼首席财富官尹红卫,首席风险官李钦。

据了解,葛小波原是中信证券执委会委员、财务负责人、首席风险官,随后跟随中信证券原董事长王东明来到国联证券。王东明自2015年从中信证券退休后就被聘为国联证券顾问。尹红卫过去是在原中信证券深圳分公司;汪景岭过去是中信证券信息技术部副总经理。

从财务数据对比来看,这可能会是一场“蛇吞象”合并。今年半年报显示,国金证券总资产达到653.58亿元,几乎是国联证券369.32亿元的2倍。同时,国金证券上半年营业收入及净利润规模均在两位数以上,分别为28.96亿元、10.02亿元;而国联证券为个位数,依此为8.22亿、3.21亿。

经纪与投行是国金证券的两大优势。今年上半年经纪业务收入8.12亿,占比28%;投行业务收入7.48亿,占比26%。

其中,国金证券上半年投行收入同比增长高达200.37%。根据记者对深交所的受理项目进行统计,截至9月19日,国金证券创业板注册制IPO项目共有18家,排名第6,今年全年投行业绩有望实现大幅增长。

而国联证券的优势则在经纪业务上,上半年“经纪及财富管理业务”收入3.07亿元,贡献占比最大。公司称,经纪业务立足于无锡及江苏市场,深耕华东市场。

网点布局方面,根据证券业协会信息显示,国联证券共有87个营业部;国金证券相对较少,有70个营业部。

国联证券一名内部人士分析,“第一,国联证券网点主要深耕无锡,如果能合并国金证券,那么可以通过并购方式将网点进一步扩大到全国;第二,国联证券经纪业务发展比较快,尤其是拿到基金投顾资格以后,公司士气很高。”

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国