炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

中欧基金经理成雨轩:我的消费品投资框架

聪明投资者

我的消费品投资框架

文/中欧时代智慧基金经理成雨轩

今天这篇文章里,我想和大家分享我的消费品投资框架。在这个投资框架里,我将为大家梳理传统消费里有哪些新变化?是否还存在投资价值?以及护城河VS成长性,谁更重要?

从哪些维度判断消费品的核心竞争力?

产品、品牌、渠道是消费品企业的竞争三要素。我们研究一个好的消费品企业,主要从这三个维度入手。

对于企业,是否可以提供优质的产品,是否能满足消费者的需求?产品性价比是否高?这是我们考量产品的核心要素。

消费品的生产制造,相比其他的高科技产品,技术壁垒稍微低一些,也导致同质化严重一些,因此我们要引入品牌的概念。也就是说,一个好的产品,赋予其品牌价值后,才能使得企业实现差异化竞争,使得消费品的品牌认知,给企业带来更多的附加值。

中国的市场广阔、纵深,以前城镇化率比较低,一个好的产品、好的品牌,如何传递到下线城市边缘地区的消费者手里,是企业需要考量的一个核心要素。当时有很多企业通过自建渠道,笼络经销商,打造渠道壁垒。

产品、品牌、渠道,三者互相促进。我们分析一个消费品企业时,缺一不可。

产品。品类属性决定了行业空间,行业空间决定了行业龙头企业是否能发展壮大,决定了长期持有该公司是否可以获得比较长期、稳健的回报。

通过消费频次和单次的消费额度来进行划分,我们将消费品分为高频高额、高频低额、低频高额、低频低额。

我们投资重中之重关注的是高频高额的消费品,比如中高档白酒、高端化妆品、教育培训,甚至可以延伸到某些医药领域。我们会着重去考量这类企业、品类,因为它的空间非常广阔,公司也可以增长很快。对高频低额、低频高额的消费品我们也密切关注。但对于低频低额的品类,我们不会花费太多精力,因为研究它的性价比不高。

品牌。品牌提供给企业的是定价权。

从马斯洛需求的层次展开,人们的消费需求也分五个维度:

一是满足正常生活的必需品。比如米面粮油,这个品类消费者的需求往往比较刚性,产品差异小,加工环节短。企业很少有营销的噱头为产品增加附加值,消费者对品牌的黏性也比较弱。这类公司利润率、ROE往往都比较低。

二是功能品/上瘾品。比如红牛、脉动都是功能品。上瘾品,小到我们吃的瓜子、鸭脖,大到茅台,甚至调味品都算上瘾品。功能品和上瘾品会解决消费者复购率的问题,有口味黏性,可以延长产品的生命周期。企业也会有更多的营销噱头,为它增加更多的品牌力,产品的附加值也会更高。

三是社交品。解决的是人们社交方面的需求,这个品类产品的价格不敏感,添加了很多精神属性。这样的产品品牌定价权非常关键,企业去做这样的品类,很多精力都需要花在品牌建设方面。

四是信仰品。当产品作为一种信仰时,代表的是个人消费习惯,甚至人生态度。像女士的爱马仕包、茅台、苹果数码产品等。这类产品的品牌也非常关键。

五是个性化。这种趋势在日本已经出现了,很多人喜欢小众品牌。这个品类体量比较小,所以我们的投资是集中在功能品/上瘾品和社交品、信仰品,通过品牌逐级提供附加值的一些企业上。

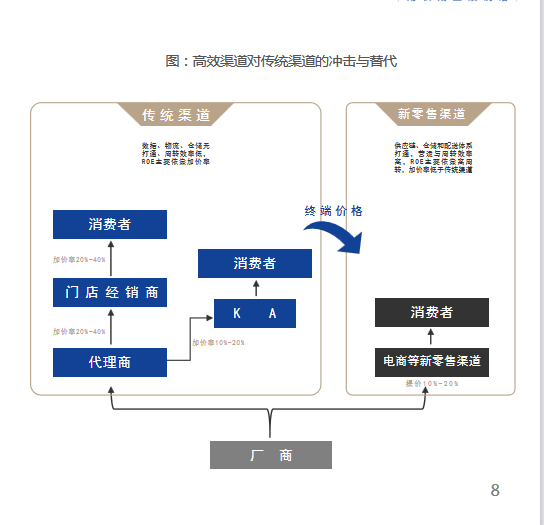

渠道。中国的市场广阔、纵深,又有多元化的区域结构。早年的城镇化水平比较低,没有现代化的零售平台、物流体系。一个企业要考量如何将产品送达消费者的手里,全国这么多地方、下沉的市场如何送达?所以他们花费了很多精力建渠道,笼络经销商等等,当时也延伸出了很多依靠渠道而伟大的企业,比如格力、伊利,以及可口可乐。

这个模式有好也有劣,好的地方是就算没有现代化的物流体系,也可以将产品送出去。劣处就是要层层分销,层层加价,消费品到消费者手里的时候价格已经很贵了。

对于厂家来讲,面对的更多是经销商,不是C端消费者,所以与C端是割裂的,无法迅速感知市场需求的变化。各个层级,因为信息化没有打通,数据不透明,企业周转率也不是很好,这就意味着流通效率非常低。

中国的渠道在互联网技术的普及、现代物流基础建设提升的大背景下,发生了很大变化。我们可以看到下方的图,以前是各层级的分销,有了电商后,企业可以绕过多个层级,直达消费者。

这会产生几个效果:

一是产品的性价比更高,渠道加价节省出来,反馈给了消费者,消费者可以获得价格更低、性价比更高的产品。

二是会打破已有的产业竞争格局。空调就是非常典型的例子,以前格力和美的把控渠道,所以它们很“无敌”。有了电商,竞争格局越来越分散。

以奥克斯为例,它的品牌力、产品力虽然远远不如格力、美的、海尔。但奥克斯首先意识到了电商的风口,2016年开始通过电商一举做大,市占率一度达到10%,当时对其它龙头公司的冲击也非常大。

如今龙头公司也意识到渠道的变化,开始拥抱新渠道。这时候,由于品牌力、产品力的竞争壁垒不强,奥克斯要再增长就变得非常难了。

未来的渠道趋势,线上不会完全取代线下,线下线上一定会共存。

以前线下可能管理得很粗放,现在的新趋势要弱化经销商的职能,要扁平化,要厂家质控终端,厂家直接和消费者联系,减少供应链层级,提高产品性价比。

线上在未来一定是越来越重要的渠道。线上会给新品牌提供更多机会,当然也会给传统企业带来更多挑战,这就看企业如何理解线上的运作方法。

当然,不管线上还是线下,都要求企业更多了解消费者,需要信息化、数字化建设。未来不管企业从供应链端、生产端还是渠道端,甚至在经销端、内部管理端,都需要信息或者数字化打通。我们认为这就是未来的方向,企业要不断适应渠道的变化,适应消费者需求的变化,迅速做出反应。

护城河VS成长性,谁更重要?

研究TMT出身的基金经理,可能会更重视成长性,觉得哪个行业景气度好,就愿意投资。但研究消费出身的基金经理往往更看重护城河,对成长性的要求相对不是那么高。

我会选的投资标的并不一定要求行业每年要有百分之几十的增长,而是要在一个长的赛道,每年能有一个持续的、双位数的增长,能见度高。我希望这个行业里的企业能够不断产生壁垒,不断创造现金流,累积的现金流又可以创造内生价值。我想表达的是,其实护城河和成长性两者要兼得。

先看成长性。很多人判断成长性,就是判断行业高增长。比如说电动汽车,当下渗透率2%,未来要提高至25%,5年内的增速可能会非常夸张。但是高增长的行业就是好的投资机会?

很多人看成长只看收入和利润增长,但真正的成长一定要“三表”都成长,不能只是“一表”成长。

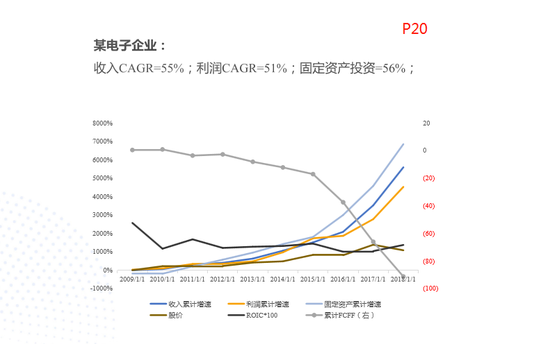

我们以某电子企业为例,如图,当我们把ROE和自由现金流引入到图中,可以看到它的利润表增长非常夸张,过去10年复合增速大概是50%。

但固定资产的投入也随之增长,它的投入变成了厂房。它的自由现金流随着投入增长、利润表的增长变成负数,这就是商业模式的问题。

这是典型的“燃烧自己,照亮别人”。这类企业可以阶段性投资它的景气度,但不是十年甚至几十年能见度非常高、自由现金流不断累积、可以创造内生价值的企业,我们把这种叫伪成长。

还有一些新兴行业,比如扫地机器人,奶酪棒等,阶段性成长性非常好。但如果一个企业没有壁垒,没有渠道护城河,没有品牌护城河,产品力也一般,蛋糕再大,终究不是你的。因为大家都知道这个行业好,都会涌进来做。所以稳健成长的行业里,龙头公司要实现高增长,必须要建立自己的护城河。

我对行业成长性是如何定义的?我认为行业潜在空间一定要大,只有行业空间够大,成长才可持续。一个高增长的行业持续10年,这是不符合逻辑的。在保持每年双位数的增长速度基础上,有确定的增长持续性,能见度高,在这样的行业环境中,龙头才可以拿到更多的收入成长,利润成长才会更快。

竞争格局方面,我不是很喜欢竞争激烈的公司或行业。我的投资选项里,很少出现像牛奶、啤酒或者是白酒这样的投资,因为我比较崇尚巴菲特说的一句话:一个明智的企业家,或者一个好的商业模式,必须要拥有明智的分配现金流的能力。

企业赚了钱,钱应该怎么分?是投入再生产,还是索性分给股东?哪个最有效率?以牛奶行业为例,两个龙头竞争相持不下,每投下去的一分费用,产生不了1块钱的EPS(每股盈利),这时候还不如把钱分给股东,对股东而言实现的回报更大。

护城河,也引用巴菲特的两句话,有两类企业的护城河极高,极其稀缺:

一类是可遇而不可得的,企业可以提高售价,但不会影响销量。在A股最典型的就是白酒。这种企业就像极致的“富二代”,数量非常少,是由基因决定的。这种护城河,我们当然是非常看好的,但是稀缺。

我们把成长性纳入使用框架里的时候,更看重的是第二类护城河,就是管理护城河。在中国这么多年经济发展中,各行业都涌现了很多伟大的公司。所谓的“管理护城河”,即企业拥有非常出色、非常能干的企业家,可以在比较苦和累的行业里,不断深耕,也能营造出护城河。

比如,一些农业、制造业的赛道,由于管理层不断积累,产生的成本优势、规模壁垒,甚至产生的B端品牌力可以把竞争对手排除在门外。随着规模越来越大,或者一体化,竞争优势越来越强。考虑管理护城河的时候,我会更多考虑到企业的经营。

在相对商业模式还不错的环境中,一个企业家是否专注,这是他核心能力的重中之重。三心二意的企业家做不了特别大的事情。虽然这个赛道可能相对比较苦,但是只要在核心业务上不断做出竞争力,也可以形成自己的护城河。

对于挑选出来的具有管理护城河、未来行业空间也非常大的公司,可以跟随其竞争壁垒的产生,自由现金流的不断累计,逐步投入,量变到质变。

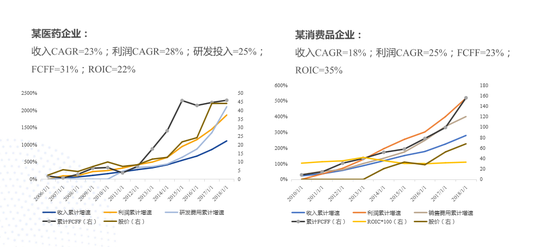

最后举两个例子,某医药企业和某消费品企业(见下图)。通过利润表上的指标可以看到,它们在初期投入比产出要多,当时的自由现金流一般。无论建立品牌、建立渠道,还是投入研发,去产生研发壁垒也好,到一定阶段就会出现拐点,出现自由现金流和收入、利润同步的快速增长,而且能够在高点一直维持着。

未来如果这个壁垒足够深,自由现金流还能够不断维持,这就是非常了不起的企业。现在我们就想致力于寻找下一个十年,可以走出这样的图的企业。

这幅图其实也讲到了,我们不希望只是闭着眼睛投一个利润表的成长,而更要关注其真正的内涵价值、现金流的成长。最终我们希望能够找到一些伟大的公司,伴随公司长期成长,集中投资,长期持有,分享复利的力量。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国