原标题:挑战2021丨商办篇:市场分化加剧,一线城市仍为绝对主力

2020年,全国住宅市场三四季度呈现翘尾态势,与之形成鲜明对比的非住宅市场,尤其办公市场的压力则持续显现:重点城市的办公租金连续三年下降,一二线城市坪效差距显著;空置率处于高位而新增供应不减,去化压力持续加大。但一线城市整体韧性更强,租赁需求反弹更快,其中的优质新兴商务区成为热点:政策的大力引导和补助,总部经济效应的辐射,企业降本增效的需求以及新兴产业的发展。

需要提醒的是,2021年办公会更难,从供应的角度而言,今年会有一部分项目集中供应之后,租金、出租率和售价将呈现出三降态势。

01

城市和商务区之间的分化均持续加大

受疫情和经济大环境变化影响,一二线城市的办公租赁市场均极大承压,但一线租金均价仍在重点二线城市的2倍之上;且疫情逐渐受控后,一线城市的复苏反弹明显更快,反弹力度也更强;同时,城市间的分化在加剧,城市内商务区之间的分化也开始显现,一线城市的优质新兴商务区迅速崛起。

1、租金近三年持续下降,一二线城市坪效差距大

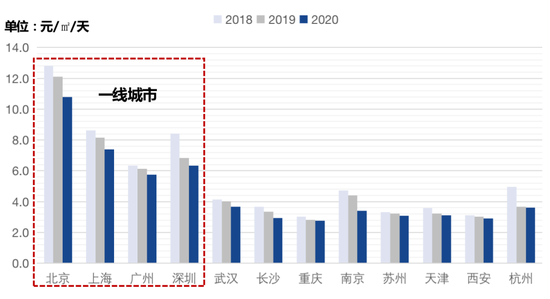

图:2018-2020全国重点城市办公租金走势

数据来源:CAIC

近三年,全国重点办公城市的甲级写字楼平均租金均为连续下降趋势; 截止20年四季度,北京以11.3元/㎡/天领跑全国;在大量新增供应,供大于求的结构下,深圳近几年与广州的租金差持续缩小。重点二线城市与一线城市的租金差仍较为明显,分别为3.2元/㎡/天和7.6元/㎡/天。

2、一线城市净吸纳反弹更快,整体市场韧性更强

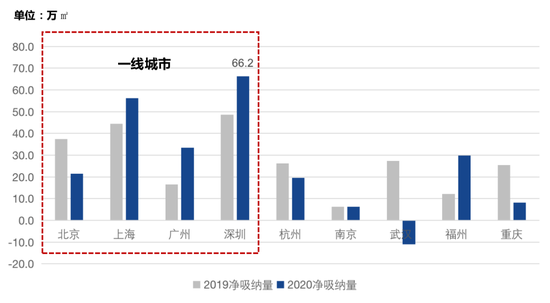

图:2019-2020重点城市写字楼净吸纳量

数据来源:CAIC

据CAIC重点城市监测显示,2020全年一线城市中仅北京净吸纳量同比下降,年中两次疫情反复对北京办公租赁成交影响较大;上广深净吸纳量同比均有较大幅度的上升,其中深圳更是以66.2万㎡领跑全国,科技行业受疫情影响较小,深圳下半年需求反弹明显、表现强劲,贡献了全年近5成净吸纳量。

重点二线城市中,武汉受疫情影响最为严重,全年净吸纳量为负,杭州与重庆同比下降近3成;南京与去年基本持平,福州受益于三季度整体市场的优异表现同比大幅上升。

3、一线城市优质新兴商务区成为热点

优质新兴商务区表现出共同的特征:相对传统核心区更低的租赁成本,高品质楼宇的集中供应,较大的政策扶持补助吸引龙头企业入驻,符合未来发展方向的新兴产业聚集。

以上海前滩市商务区为例,据《上海浦东新区总体规划暨土地利用总体规划(2017-2035)》,世博-前滩已与陆家嘴一并列入“一主、一新、一轴、三廊、四圈”中的主城区。自2012年陆家嘴集团主导前滩国际商务区的开发建设,一直致力于将其打造为全球城市中央活动区的示范区,目前来看成果显著。

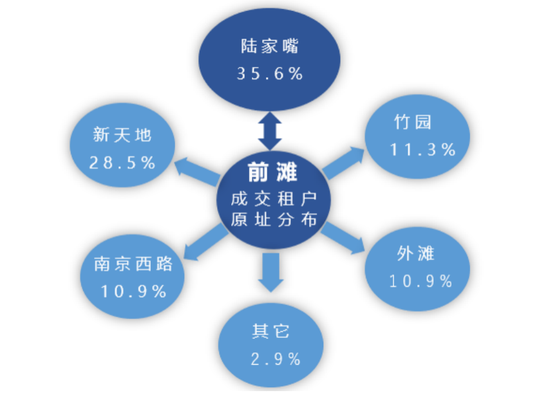

前滩商务区在2020年表现亮眼,不仅局限于新设企业租户,对其他传统商务区的吸附效应也较为明显,全年上海大面积(≥8000㎡)成交租户中,前滩商务区占比近一半。

图:2020年前滩商务区吸附成交占比

此外,一线城市中广州琶洲商务区同样表现可圈可点。2020年12月25日,广州琶洲高新技术产业开发区正式获广东省政府发文批准,同意认定琶洲人工智能与数字经济实验区为省级高新技术产业开发区。相关数据显示,2020全年琶洲新增1300多家企业,阿里、腾讯、复星、科大讯飞等一系列龙头企业的先后入驻,迅速带动了整个商务区快速发展。2021广州的新增供应为历年峰值,其中约7成位于琶洲,其也有望成为华南区未来成熟最快的CBD。

02

全国聚焦一线,企业自用办公成交爆发式增长

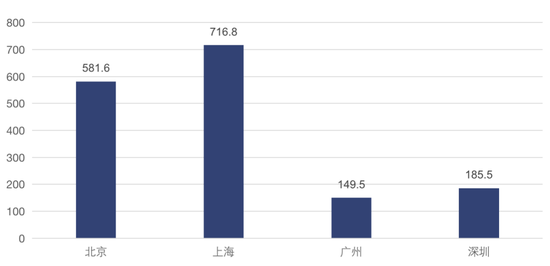

2020全年大宗成交更加聚焦于一线城市,而北上又占据了一线大宗交易总额的近80%,写字楼为大宗成交的最主要物业类型,成交额总占比接近6成;因企业自用需求产生的交易迎来爆发式增长。

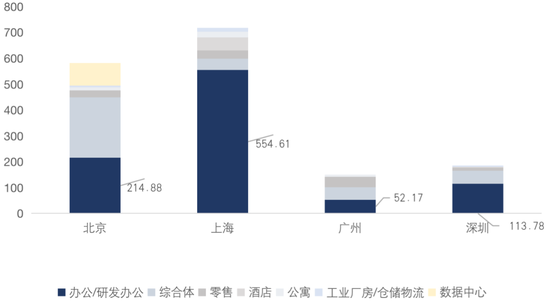

1.北京和上海仍为全国大宗绝对主力

图:2020一线城市大宗交易成交金额(单位:亿元)

数据来源:CAIC

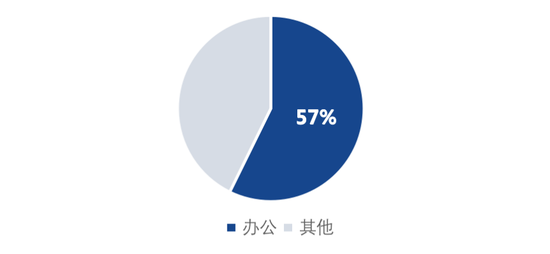

2、办公为大宗交易的主力业态

据CAIC统计,2020全年一线城市大宗交易总成交金额中,纯办公业态占比近6成,其中上海占比最高为77%,广州占比最低为35%。

图:2020一线城市办公大宗交易成交金额(单位:亿元)

数据来源:CAIC

大宗投资者最青睐的物业类型依然为写字楼,投资逻辑也未发生改变,一线城市核心地段的优质类商办资产更受关注;优越的地理位置,在各业态中较强的抗风险性及长期的投资价值均为写字楼受资本长期追捧的重要因素。

图:一线城市大宗交易纯办公成交额占比

数据来源:CAIC

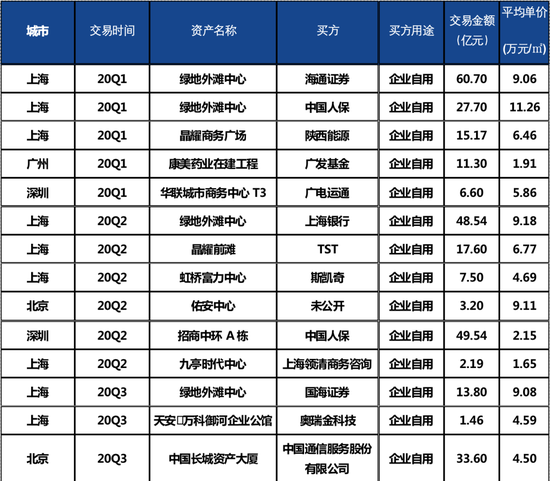

3、企业自用为办公大宗主力需求

受全球疫情和整体经济大环境不确定性影响,2020年全国外资大宗总成交额不足500亿元,为近三年最低;值得一提的是,北京首次取代上海成为外资投资比例最高的城市。但总体看外资投资占比下降明显,内资相应成为国内大宗交易市场的绝对主力。

因企业自用需求产生的交易较往年成倍增长,迎来高峰:一方面现金流充足的企业看准市场的窗口期以较合理的价格购入优质资产,可以实现投资长期的保值增值;另一方面在总部经济的热点效应下,企业应对新形势调整发展战略,重塑企业架构,整合性迁址或扩租。

表:2020年全国自用大宗成交情况

数据来源:CAIC

03

一线核心优质办公资产ABS最受追捧

疫情后,为确保“六稳”、“六保”政策落实,央行信贷投放逆势上扬。持有优质办公资产的企业,特别是持有一线、新一线城市核心区优质办公资产的国有企业,抓住疫情后的信贷宽松期,充分利用国资背景优势,发行ABS产品融资。

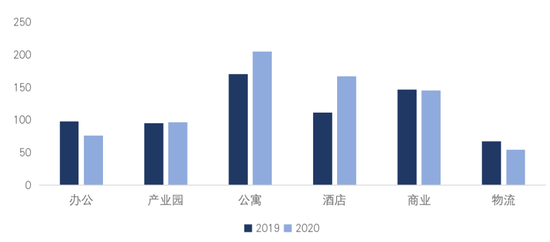

相较其他受疫情影响较大的行业,受益于办公资产在大宗市场的活跃表现和发行主体优质的企业信用,2020年,办公资产成为仅次于物流资产最易发行的存量资产ABS产品,发行周期由2019年的98天大幅缩短至76天,而受疫情影响最大的酒店、长租公寓资产,ABS产品发行越发艰难,长租公ABS产品的发行周期更是超过了200天。

图:2019年和2020年存量资产ABS发行周期变化对比

本文存量资产特指商业业态存量资产(包括:办公、购物中心、酒店、公寓、物流、产业园)

发行速度:ABS产品发行成功上市日期与审批通过日期之差,按自然日计算

数据来源:Wind, 公开市场资料,CAIC整理

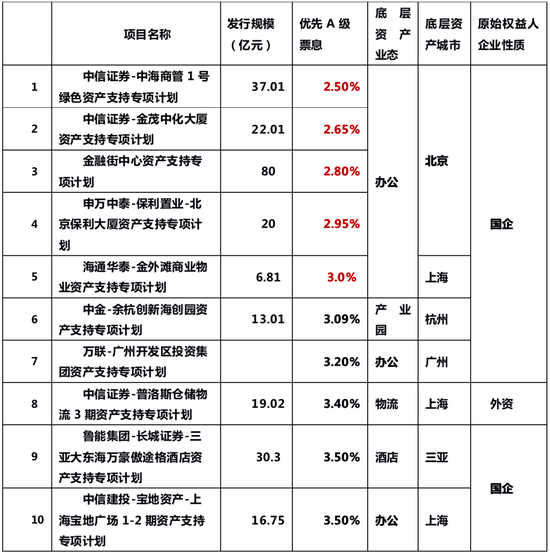

在“灵活稳健”的货币政策总基调下,央行多次释放流动性呵护市场。疫情背景下,机构的投资策略则趋于保守,大量资金涌向国企一线城市核心地段优质办公资产ABS产品。按ABS优先A级产品发行票息由低到高排行,发行票息最低的前5位均为一线城市核心地段国企办公资产,发行利率均不高于3%。而在发行票息最低的TOP10存量资产ABS产品中,办公资产占据了7席,均为一线城市核心区域优质办公资产,发行主体方面,国企更是占据9席,“优质主体“+“优质资产”的双保险成为市场资金的“最优选择”。

2020年存量资产ABS优先A级产品发行票息排行(由低到高)

数据来源:Wind,公开市场资料,CAIC整理

随着国内疫情长期的稳定受控以及各行业的复苏和发展,2021年经济大环境较去年将明显改善,办公需求的大幅提升继续成为推动全国整体市场的核心因素;同时,伴随预计供应叠加延迟入市项目的体量,多数重点城市仍面临较大的去化压力,去化周期位于近年高位。

写字楼历来为中国经济的晴雨表,2020的经历让我们看到了适时的政策调节所发挥的关键作用,市场本身在危机面前积极调整所伴随的机遇和优秀企业发展的十足韧性。2021,新形势下的楼宇经济发展,新兴商务区的崛起,行业和企业模式创新将继续引领全国办公市场的前行。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国