炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:业绩大幅波动,经纪业务手续费承压!信达证券冲击A股前路几何?| 券商

《投资时报》研究员 田文会

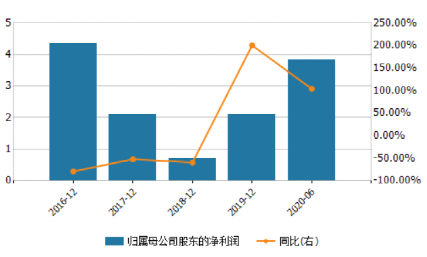

正在冲击A股的信达证券2018年和2019年净利润同比分别增长-61.86%和106.67%。同时,该公司资产管理业务规模结构近几年呈现较大变化,管理费率最高的集合资产管理计划规模持续下降。

起家于不良资产经营的中国四大资产管理公司,其业务已逐渐深入金融各领域,券商也成为其布局的重要一环。

近日,信达证券股份有限公司(下称信达证券)拟从中国信达资产管理股份有限公司(下称中国信达,1359.HK)分拆登陆A股的上市申请获中国证监会受理后,其招股书也迅速在证监会官网发布。

信达证券招股书显示,该公司近几年业绩呈现大幅波动。2017年—2019年及2020年上半年,该公司净利润分别为2.36亿元、0.9亿元、1.86亿元、4.01亿元,2018年和2019年同比分别增长-61.86%和106.67%。

其中,该公司主要收入来源手续费及佣金净收入2018年和2019年持续下降。手续费及佣金净收入中,经纪业务手续费净收入2018年下降较多,投资银行业务手续费净收入则在2018年和2019年持续下降。

同时,该公司资产管理业务规模结构近几年变化较大。其中,管理费率最高的集合资产管理计划规模持续下降,管理费率最低的专项资产管理计划规模持续上升。

《投资时报》就上述业绩波动、资管业务等问题向信达证券发送了沟通函,信达证券方面称,目前处于静默期,不便回复。

业绩波动明显

从基本面来看,信达证券业绩大幅波动的问题尤其被外界所关注。招股书显示,2017年—2019年及2020年上半年,该公司净利润分别为2.36亿元、0.9亿元、1.86亿元、4.01亿元,2018年和2019年同比分别增长-61.86%和106.67%;营业收入分别为19.95亿元、16.59亿元、22.23亿元、15.72亿元,2018年和2019年同比分别增长-16.84%和34%。

其中,该公司主要收入来源手续费及佣金净收入相应期间分别为16.71亿元、13.58亿元、12.81亿元、9.45亿元。2018年和2019年该项持续下降。

手续费及佣金净收入中,经纪业务手续费净收入2018年下降较多,投资银行业务手续费净收入2018年和2019年持续下降。

2017年—2019年及2020年上半年,该公司经纪业务手续费净收入分别为8.37亿元、5.93亿元、6.69亿元、3.91亿元,2018年同比大降29.15%;投资银行业务手续费净收入相应期间分别为4亿元、3.97亿元、2.75亿元、2.76亿元,2018年和2019年分别下降0.75%和30.73%。

同时,信达证券经纪业务收入占比近两年也逐渐下降。上述报告期内,信达证券经纪业务分部收入分别为16.38亿元、14.07亿元、13.37亿元、7.24亿元,占该公司营业收入的比例分别为82.11%、84.81%、60.13%、46.09%。

据信达证券招股书,该公司证券经纪业务收入主要来源于传统证券经纪业务收入和信用交易业务收入。传统证券经纪业务收入主要包括向客户收取的证券交易佣金及手续费,面临的主要风险包括市场交易量波动风险以及交易佣金率下降风险等。

报告期内,该公司(母公司口径)代理买卖证券业务净收入(含席位租赁)分别为6.58亿元、4.41亿元、5.35亿元和3.36亿元,变动趋势与行业变动趋势基本一致。可以看出,该公司证券经纪业务佣金率水平整体呈下降趋势,与行业走势一致。

信达证券表示,随着投资者佣金议价能力明显提升,佣金率可能进一步走低。该公司还称,正积极推动经纪业务向财富管理的转型。不过也提示,如果转型出现瓶颈,经纪业务竞争力有下滑风险。

《投资时报》研究员还注意到,近几年信达证券自营业务收入占比波动也较大。2017年—2019年及2020年上半年,其自营业务分部收入分别为1.9亿元、-0.17亿元、4.06亿元、4.16亿元,占营业收入的比例分别为9.54%、-1.03%、18.28%、26.45%。

除此之外,信达证券信用减值损失(资产减值损失)在2018年和2019年也持续增长。2017年—2019年及2020年上半年,信达证券信用减值损失(资产减值损失)分别为0.91亿元、1.53亿元、3.16亿元、0.56亿元。

信达证券归母净利润及增长率(单位:亿元)

数据来源:Wind

数据来源:Wind资管业务手续费增长缓慢

作为重要业务之一,信达证券的资产管理业务也随着行业发展发生了较大变化。

信达证券招股书显示,2017年—2019年及2020年上半年,该公司资产管理业务手续费净收入分别为0.79亿元、0.6亿元、0.79亿元、0.45亿元。相较2017年,该项收入的增长在2018年和2019年基本停滞。

信达证券招股书显示,报告期各期,信达证券集合资产管理计划(母公司口径)数量分别为16只、18只、30只和37只,受托管理规模(份额)分别为155.73亿元、55.74亿元、51.21亿元和50.23亿元。数量持续增长,规模却持续下降。

信达证券资产管理业务模式主要包括定向(单一)资产管理业务、集合资产管理业务、资产证券化业务及资产管理投资顾问业务。虽然其资产管理计划总规模持续上涨,但近几年其规模结构出现较大变化。

2017年末—2019年末及2020年上半年末,该公司资产管理计划(母公司口径)管理规模(份额)分别为685.69亿元、900.39亿元、1056.80亿元、1204.51亿元。

同期,该公司定向资产管理业务期末受托资产管理规模(份额)分别为383.83亿元、258.49亿元、191.92亿元、220.34亿元。与集合资产管理计划类似,也基本呈下降趋势。

出现持续上涨的是专项资产管理业务,该项同期相应受托资产管理规模(份额)分别为148.96亿元、586.16亿元、813.66亿元、933.94亿元。

从各类别前五大资产管理计划的管理费率看,信达证券集合资产管理计划的管理费率为0.7%—1.2%,定向资产管理计划的管理费率从0%—0.1%左右,专项资产管理计划的管理费率皆为0.01%。平均来看,各类别前五大资产管理计划中,集合资产管理计划的管理费率最高,专项资产管理计划的管理费率最低,但是集合资产管理计划规模下降最快,专项资产管理计划规模增长最快。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国