来源:华尔街见闻

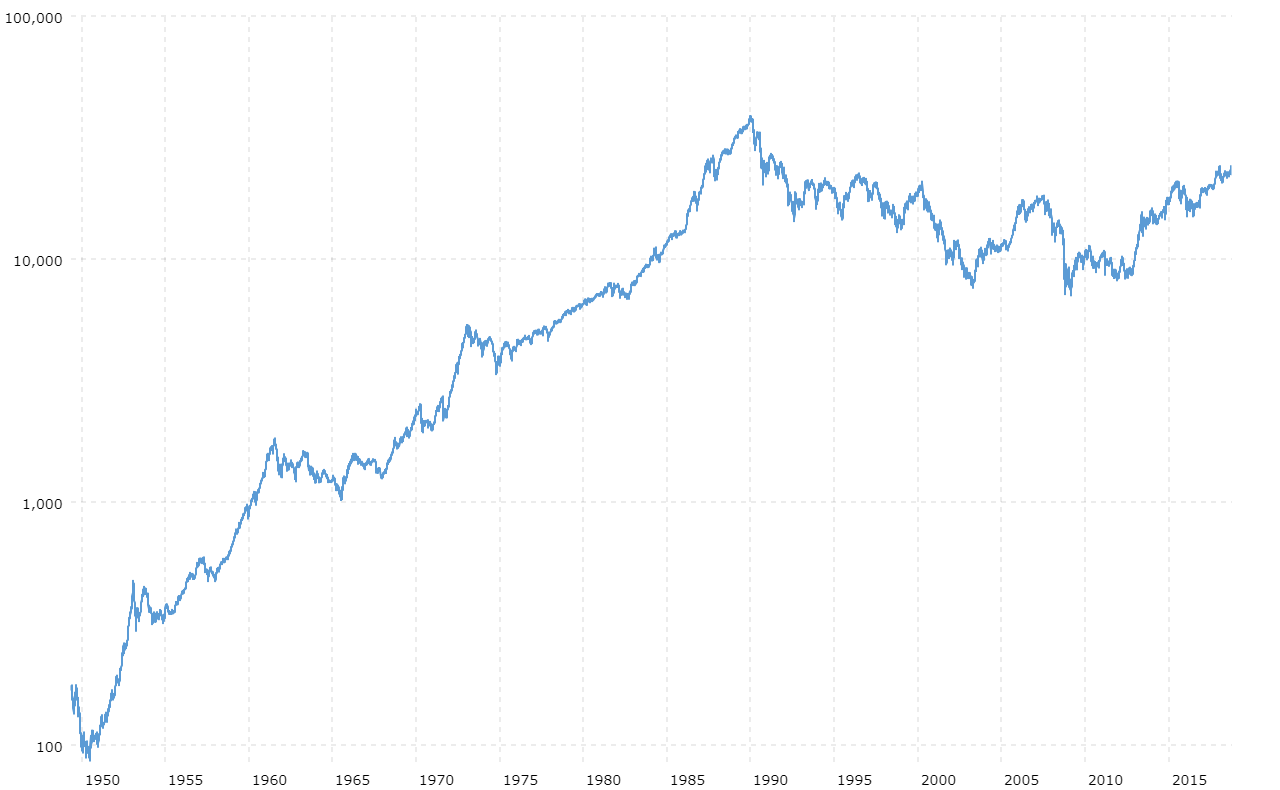

刚刚过去的一周,日经225指数时隔三十年后重返3万点,回到上世纪90年代初泡沫经济破灭前的水平。

从2020年3月受疫情冲击创下的低点水平开始,日经指数已经反弹78%,目前的点位距离1989年12月29日创下的纪录最高点只有近30%。

今年以来,日经指数的表现已经跑赢沪深300和标普500,与纳斯达克不相上下。但正如见智研究所会员专享文章《日经225:比纳斯达克更离谱的泡沫》所分析的,美股好歹有疫苗接种和经济复苏的支撑,但相对其他国家,日本经济面临更严重的问题:第三波疫情重症和死亡病例创新高,疫苗尚未开始接种,又不愿实行社会封锁而放弃经济增长,而摆脱疫情影响后仍要面临低利率叠加低增长、低通胀的局面。

日本股市的上涨目前完全依赖于流动性,一方面是日本央行持续购买ETF,另一方面是外资涌入。这也是为何日经225指数市盈率在40倍附近,低于纳斯达克指数,但依然倍视为比纳斯达克更离谱的泡沫的原因。日股的泡沫被专业投资者鄙视,但上攀3万点无论从故事性角度还是对日本投资者的心理冲击角度都发挥着不可估量的作用。

对尚有三十年前那段“楼起楼塌”记忆的日本投资者来说,迈过3万点这个门槛可能并不是一个好兆头,越来越多人开始讨论三十年前日本经济开启“失去十年”的尘封往事,任何风吹草动都将惊扰投资者的心。

首当其冲是日本央行“退出宽松”的讨论。根据路透社此前的报道,五位熟悉日本央行想法的消息人士表示,日本央行正在讨论如何缩减资产购买计划规模,同时又不引起市场对日央行正全面退出宽松的恐慌。

这里所说的缩减资产购买计划,不仅是减少日本央行的股票ETF购买量,还包括放松收益率曲线控制(YCC)。过去几年,日本央行承诺以每年高达12万亿日元的速度购买日股ETF,这也令日央行手里持有的股票ETF规模不断扩大,累计达到35万亿日元(约合3370亿美元),占到日本股市ETF市场规模的80%。

与此同时,为了实现收益率曲线控制,引导短期利率水平维持在-0.1%左右,10年期日债收益率维持在零附近,日本央行买入了大量日本国债。但日本央行希望放松对收益率曲线的控制,以允许超长期利率上升,在更大的日本央行目标范围内波动,称这将有助于稳定金融体系。

随着日本央行向更“灵活”的政策转变,投资者担心,日股依赖的两股流动性可能戛然而止。

近日,从美国散户抱团游戏驿站割华尔街韭菜,到疯狂押注以比特币和特斯拉为代表的“投机双雄”,个人投资者对金融市场的主宰力量愈发明显,这一趋势在日本也不例外。自新冠疫情爆发以来,日本最大线上经纪商的开户数量增长了逾100万个,开户投资者的平均年龄出现显著下降,交易频率也越来越高。

野村证券首席股票策略分析师池田雄之辅表示,日本散户的行为模式和历史情况出现分化。总的说来散户对价格的绝对水平和方向的敏感程度要比过去来得更低,在目前上涨的势头中继续买入。但当调整来临时,散户的追涨杀跌可能会加剧价格的跌势。

而时隔三十年日经225指数重返3万点显然会被部分散户视为明显的卖出信号,这种推测并非出于散户的狂热与非理性,而在于三十年前的集体记忆过于鲜明……

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国