对债券投资者来说,通胀几乎都是坏消息,会侵蚀未来回报的价值。对于股票交易员来说,鉴于某些公司有能力从更高的价格中榨取利润,这些消息可能没有那么糟糕。

尽管价格压力加剧也会导致股市伤亡惨重,但历史表明,其中也不乏机遇。Ned Davis Research的一项研究显示,过去50年,能源股一直是高通胀时期的赢家。

高盛集团建议关注销售利润率较高的公司,例如福特汽车和Discovery Inc.。而在法国兴业银行看来,供需失衡表明矿业股和化肥生产商将在压力加大情况下提供更好的对冲。

不管美联储主席杰罗姆·鲍威尔目前对这个话题多么乐观,通货膨胀总有一天会再次成为股市的重要问题。最近几周,通胀鹰派人士已在焦虑地关注全球的新情况,从电脑芯片的短缺到美国PPI有史以来的最大涨幅。

随着经济前景的好转、新冠肺炎病例的减少以及更多财政刺激措施的出台,对通胀的担忧正在蔓延。花旗首席美国股票策略师Levkovich认为,“指标显示,通胀恐慌可能正在形成。”“具有价格灵活性的公司应该会成为赢家。”

根据Ned Davis,在消费者价格上涨期间,能源股的历史表现最好。研究显示,自1972年以来的9个高通胀时期,能源股有7次跑赢标普500指数,跑赢比例中值为14个百分点。

Ned Davis指出,按投资风格排序,周期性价值股(销售对经济波动更为敏感且通常估值相对便宜)在通货膨胀高企时往往表现更好。

受全球经济复苏信心的提振,原油价格今年大幅上涨。这些押注已经反映在股市上,埃克森美孚和马拉松石油公司等能源生产商股价飙升。2021年,该行业领涨标普500指数,涨幅是该指数的5倍。

尽管通货膨胀对大盘的影响并非直线性,但仔细分析可以发现,投资者正在着手准备,青睐具有更高经营杠杆或利润率更高的公司。

当通胀上升时,销售和投入成本往往都会上升,但拥有强大杠杆的公司可能会提供更安全的交易。原因是收入增长的影响将超过生产成本。

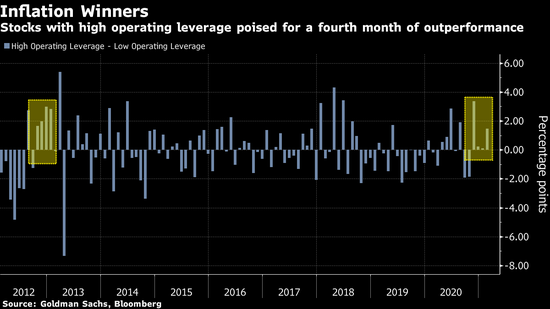

高盛和彭博编制的数据显示,自2月初以来,剔除行业偏好因素后的运营杠杆最高的一篮子股票,比最弱的一篮子股票高出1.7个百分点。该指数有望连续第四个月跑赢大盘,这是自2013年“缩减恐慌”(taper tantrum)以来持续时间最长的一次。

包括Kostin在内的高盛策略师表示,大宗商品等投入成本的上升对标普500指数成份股公司的整体盈利构成的威胁不大,部分原因是随着原材料价格攀升,一些行业获利上升,其他行业则对冲风险敞口。

另一方面,劳动力成本是一个更大的阻力,据这些分析师的估计显示,工资增长100个基点可能意味着企业利润减少1%。因此,他们建议投资者青睐那些劳动力成本在收入中所占比例较小的公司,比如安德玛(Under Armour Inc.)和百健(Biogen Inc.)。

Kostin在本月稍早的一份报告中写道:“许多投资者认为,刺激支出将导致通胀和利率上升,这将降低股票久期的价值,并增加短期增长的重要性。”

以Lapthorne为首的法国兴业银行策略师根据他们对铜和食品价格波动等指标的敏感性建立了一篮子股票。基础材料、技术和能源类股目前占投资组合的三分之二。

他们指出,尽管近几个月该集团随着通胀预期而上涨,证明了它的价值,但它的一个缺点是在反通胀时期表现不佳——过去10年的大部分时间里,反通胀一直困扰着市场。为了弥补这一缺陷,法国兴业银行的策略师设计了一种被称为“看涨复制”的交易,它在最大化上涨的同时限制了下跌风险。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国