原标题:上市次日跌停 重庆银行遭遇投资者“用脚投票”

文 | 袁骄杨

编 | 鹿 田

上市第一天盘中开板、上市第二天跌停,刚回A股的重庆银行的投资者信心稍显不足。

重庆银行是重庆第二家、国内第15家“A+H”银行,也是西部首家“A+H”股城商行。从2007年申请A股上市开始,历经13年,辗转港股融资后,也终于回到了A股。

但是,受前十大股东力帆股份、北大方正及第三大客户隆鑫债务等影响,重庆银行的经营情况一直备受关注,其核心一级资本充足率持续处于同业低位,令市场对其前景和管理能力表示担心。

上市即被游资盯上

2月5日,重庆银行上市A股交易,当日收报15.6元,达到44%的涨停上限,总市值达到542亿元,创历史新高,但盘中一度开板。

一个周末过去,2月8日,重庆银行上市的第二个交易日,开盘后快速回落跌停,截至收盘,该股报14.04元,跌停板上封单达51万手,全日成交7.06亿元,换手率达13.8%。其H股亦大跌7.2%,报4.77港元。

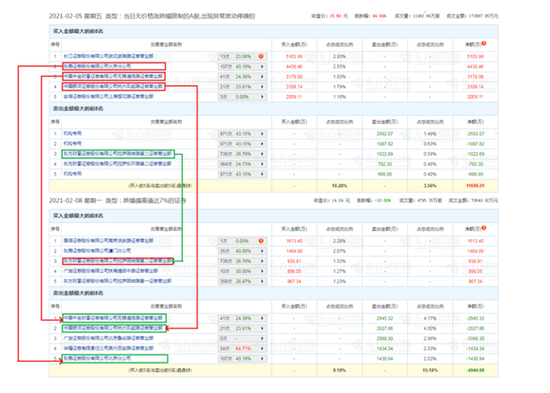

(数据来源:东方财富《今日财富》杂志整理)

(数据来源:东方财富《今日财富》杂志整理)据东方财富网龙虎榜数据显示,《今日财富》杂志发现,重庆银行2月8日卖出营业部前五都是较为出名的游资席位,普遍多次上榜且成交额巨大。

其中,卖一中国中金财富证券无锡清扬路、卖二中国银河证券杭州凤起路都为几年前开始崛起的江浙知名游资,操作风格灵活,擅长抄底;卖四华福证券泉州田安路虽为二线游资,操作资金量不大但准确率较高;卖五为知名游资“著名刺客”的席位,10万起家,目前操作资金超百万,网传为硕士学历,从事研发工作。

《今日财富》杂志研究重庆银行近两日龙虎榜数据发现,重庆银行虽然上市只有两个交易日,但已被多家知名游资盯上,并经历了一波腾挪倒手。

2月5日,重庆银行涨停后一度未能封板,龙虎榜显示当日卖三、卖四分别为东方财富证券拉萨团结路第二证券营业部和东方财富证券拉萨东环路第二证券营业部,这两家营业部都是老牌知名游资“拉萨天团”的席位。买二、买三、买四也同样为实力强劲的游资席位:东莞证券北京分公司、中国中金财富证券无锡清扬路、中国银河证券杭州凤起路。

到2月8日,东莞证券北京分公司、中国中金财富证券无锡清扬路、中国银河证券杭州凤起路三家营业部分别出现在龙虎榜上卖五、卖一、卖二的位置上,即T+1交易套利,而拉萨团结路第一、第二证券营业部又出现在了买三、买五的位置。

几大游资如此腾挪倒手,短线操作套利,或是重庆银行股价剧烈波动的原因之一。

股东、大客户风险频出

虽然从数据看,前两个交易日买入与卖出前五名占总成交仅10.28、8.18%,但游资倒手即出现跌停,某种程度上也反应了市场对重庆银行的保守态度。

《今日财富》杂志发现,在前十大股东中,力帆股份和北大方正存在一定的问题。虽然重庆银行已经上市,但对于两大股东的隐忧与影响,重庆银行却保持了沉默。

截至2021年2月5日,力帆股份持股1.3亿,占总股本比例为3.73%,排名第五。而北大方正集团紧跟其后,持股9450.69万,占比2.72%。同时,力帆股份还是重庆银行排名第二的贷款用户。

2020年8月7日,力帆股份公告称公司不能清偿到期债务,向法院申请重整。8月11日,法院裁定受理力帆控股的重整申请。在招股书中,重庆银行提出,截至2020年6月末,对力帆集团的贷款减值准备综合计提比例增加至41.00%。12月22日,力帆股份宣称重整成功。

无独有偶,北大方正也陷入破产重整风波之中。2019年底,北大方正陷入债务危机,先是20亿债券违约、信用评级下调,紧接着被北京银行提出重整申请。2020年7月31日,北京一中院裁定对方正集团、方正产控、北大医疗、北大信产、北大资源实施合并重整。但在重庆银行招股说明书中未能看到相关的说明。

祸不单行,最近出事的隆鑫控股是重庆银行的第三大贷款客户。根据1月20日公告披露,隆鑫控股逾期债务多达32笔,涉及工行、中行、建行、重庆农商行、广发银行等十余家金融机构,总金额超过60亿元,其中多数已于去年到期。

核心一级资本充足率持续低位

需要注意的是,回A补血的重庆银行的核心一级资本充足率不容乐观。

数据显示,2017—2019年,重庆银行的核心一级资本充足率分别为8.62%、8.47%和8.51%,相比2017年之前有所下降;虽然满足监管要求,但连续三年持续低于9%,并在所有A股上市银行当中处于低位,抗风险能力较差。

事实上,重庆银行已多次通过外部融资的方式补充资本金。2013年,重庆银行港股IPO,募集资金34.81亿元;2015年,H股配售,募资28.56亿元。两次股权融资合计募资63.37亿元,全部用于补充资本金。2018年,重庆银行披露A股招股书,拟募集资金用于充实核心一级资本。

但在进行大量融资后,重庆银行的核心一级资本充足率仍未有大幅提高。《今日财富》杂志发现,其问题可能源于资本结构不合理以及贷款业务不规范。根据公开数据,重庆银行2017—2019年的不良贷款率为1.35、1.36和1.27,而2017年之前的不良贷款率低于1。

与此同时,吸收存款的能力远不及发放贷款的能力。2017年—2019年,重庆银行发放贷款及垫款的金额分别为1721.62亿元、2059.23亿元和1386.27亿元,同比增长17.29%、19.61%和15.88%;吸收存款的金额分别为2387.05亿元、2563.94亿元和2810.49亿元,同比增长3.97%、7.41%和9.62%。

从2017年—2020年上半年,重庆银行虽然营业收入和净利润都有所增长,但增幅并不明显;在长期股权投资的金额不断上涨的趋势下,投资活动现金流入不断下降。而当《今日财富》杂志就上述多个问题多次求证重庆银行时,对方却始终没有给出回应。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国