原标题:张涛:美债收益率上行将推动对美股风格转换的调整

图片来源:视觉中国

图片来源:视觉中国文丨张涛(中国建设银行金融市场部)

自去年8月下旬,全球商品价格开始快速上涨,CRB价格指数同比涨幅由负转正,截至目前其累计涨幅已近20%,同期在通胀和经济前景预期改善下,中长期限美债的名义和实际收益率相继上涨。以10年美国国债为例,2020年8月末至目前,10年美债名义收益率累计上行了74个基点,由0.63%升至1.37%;10年美债实际收益率累计上行了29个基点,由-1.08%升至-0.79%。按照“名义收益率 = 实际收益率 + 通胀预期”来计算,推动10年美债名义收益率上行有60-70%是来自通胀预期改善贡献,30-40%来自实际收益率的上行。

由于实际收益率与企业融资成本高度相关,若美债实际收益率的上行最终带动企业融资成本的上升,那将会制约美国上市企业通过发债来募集其股票回购的资金来源,进而对美股产生不利影响。

而如果通胀预期顺利兑现,经济复苏进展顺利,实际通胀得以持续改善,经济运行呈现出典型的经济复苏态势,无疑对美股是利好的。

因此,美债收益率上行对于美股的影响,直接取决于后期推动主要因素是通胀预期,还是实际收益率,前者利好美股,后者则可能触发美股调整。

第一种情景,自去年8月下旬以来,通胀预期改善与商品价格回升走势高度一致。若后期商品价格按照目前趋势进一步上涨,那么预计至今年上半年末,CRB价格同比涨幅将升至40%以上,对应通胀预期由目前的2.2%升至2.8%,通胀同差则由目前的50个基点扩大至100个基点以上。

只要10年美债名义收益率能够控制在2%以内,对应着10年美债实际收益率就能够维持在目前-0.7%至-0.8%水平,进而就不会对企业筹融资环境产生实质性冲击,相应美股更容易被通胀环境的改善所利好。

数据来源:Wind

第二种情景,美债名义收益率突破2%,实际收益率持续上行,那么前期美股被流动性推动的上涨逻辑就会受到影响,相应向下调整的风险就有了兑现的条件,尤其是目前美股内部结构性泡沫特征已经十分明显。

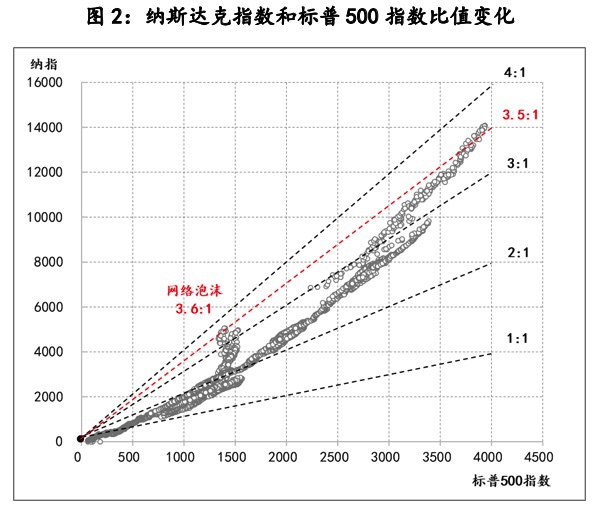

以纳斯达克指数和标普500指数为例,目前两指数比值已经超过3.5:1,已经具备很明显的结构性泡沫特征。2000年“网络泡沫”的破裂,两指数比值就是在升至3.6%:1之后发生的。按照此经验数据规律,目前美股的调整压力已经很大,而近几日的波动更是显示调整压力有显现的苗头,加之近期比特币价格的大幅下调,更让市场情绪越发敏感。因此一旦“美债实际收益率上行——企业筹融资环境恶化——回购股票和企业并购受阻”,那么不排除纳指率先开始下调。

数据来源:Wind

不过只要通胀环境能得到实质性修复,经济复苏进程加快,那么即便实际收益率上行带来纳指中的高估值股票股价下调,但只要同期标普500指数中的价值股在经济基本面改善推动下上涨,那么美债收益率上行带动的美股调整,更多体现为市场风格的转换,而这恰恰是典型经济复苏阶段,股市大概率呈现出的形态。

参考:通胀预期推动美债收益率上行,需警惕三个潜在风险

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国