原标题:桥水2021年投资展望:动荡造就数十年来最大的投资机会

编译:尹佳宁/王一川编辑:储松竹出品:远川资管报道部

2021年1月,全球最大的对冲基金桥水基金(Bridgewater)发布了2021年的投资策略及市场展望。虽然去年业绩不佳,爆仓传闻更是甚嚣尘上,但桥水依然是历史上赚取最多收益的对冲基金,自1975年创始以来,总收益高达465亿美元。

报告中桥水细数后疫情时代,全球经济在“大水漫灌”、“东西方分歧常态化”等因素的影响下将迎来新格局。而在这样的格局下,选择合适“货币”的优先级甚至高于合适的“资产”。而桥水所说的“货币”,也不仅限于由央行发行的一般等价物,“替代货币”(AltCash)也因其购买力的安全边际较高,颇受推崇。

而在新的格局下,桥水认为2021年是其从业数十年来机会最大的一年。一些国家的资产在经历了货币贬值、股价下跌和不断上升的利率这三重打击之后,相比于美元资产已具备投资的性价比。因此2021年的投资不仅要思考资产层面的多样性,货币层面也要加以考量。

虽然本篇报告仍以美国为主视角,但与2020年相似,桥水多次在报告中提及中国,并表示后疫情时代,东西方力量已经历再平衡,拥有更多政策空间、更少债务的中国将在未来维持高速的发展。而逐渐放开资本账户,也将使人民币在国际市场上大展拳脚。

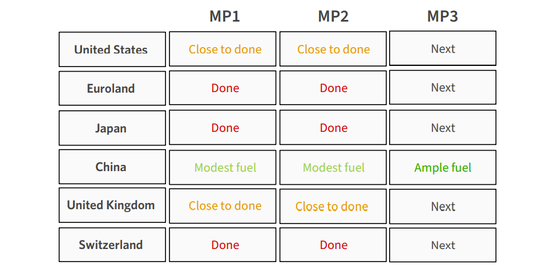

总的来说,2020年的报告桥水是从资产配置角度出发,例如因为更多的政策空间(MP1,MP2,MP3均有空间),所以“重仓中国”。而到了2021年,桥水则从资产的载体“货币”出发,认为新范式经济体系下(MP3),美元无法承担其原有的职能,应该将部分仓位转向别的替代品。

资料来源:桥水2020年策略报告

远川资管报道部按照文章的前后顺序从桥水的报告中精选出8条要点,并附上英文原文。

要点精选:

1. 将零利率模式和协同后的货币和财政政策“新范式”(MP3)推向极限,就会严重地破坏财富。

The risk of severe wealth destruction if the new paradigm of zero interest rates and coordinated monetary and fiscal policy (MP3) is pushed to its limits.

2. 当你将同样的模板应用到东方经济体时,尤其是中国,会看到一些非常不同的情况。由一些长期生产率增长的关键指标可以看出,这些国家在未来十年生产率将保持强劲增长,并且仍处于长期债务周期的早期阶段。

When you apply the same template to a number of other economies, you see a verydifferent set ofconditions, particularly for economies in the East, most importantly for China. The determinants of long-term productivity growth indicate a coming decade of strong productivity growth, and these countries are still in the earlier stages of their long-term debt cycles.

3. 东西方、美国和中国之间的巨大差异,正对这一体系施加另一种压力:新兴大国挑战现有大国的地缘政治冲突,哈佛大学政治学家格雷厄姆•艾利森(Graham Allison)称之为“修昔底德陷阱”(Thucvdides Trap)。

The big differences between East and West and between the US and China are exerting another pressure on the system: geopolitical conflict of the rising power challenging the incumbent power, referred to by the Harvard political scientist Graham Allison as the Thucydides Trap.

4. 我们认为,从投资的角度来看,最重要的是在货币、国家和资产类别之间实现多元化。

We believe what’s most important from an investment standpoint is diversification across currencies and countries as well as asset classes.

5. “替代现金”的财富储备设计,我们认为,就长期购买力而言,这是一个比现金更安全的替代品。

AltCash, which we believe is a safer alternative to cash with respect to purchasing power over time.

6. 我们认为,中国逐步开放资本账户,有助于人民币在全球扮演更重要的角色。从货币的角度来看,世界正在发生巨大的变化,我们都应做好准备。

We see China’s incremental opening of their capital account as accommodating the path toward a more prominent global role for the RMB. There is a big shift going on in the world from a monetary point of view that we should all get ready for.

7. 这些不平衡正导致,我从业数十年来最大的机会。

The sesorts of imbalances are leading to some of the largest opportunities we have seen in our decades of managing money.

8. 在这些种种的背后,我们面对的是相对于长期持有美元而言,创纪录的宽松以及越来越多的债务正在被创造出来。因此选择合适的“货币”是一个大问题。

And behind a lot of what is going on, you have the record amount of dollars and dollar debt beingcreated relative to the long-term demand to hold dollars. Currency exposure is going to be a big deal.

原文翻译:

在市场中,当不可持续的资金流和由信贷主导的价格,这两要素汇合时,你就不太可能模拟出未来的经济形势,而这即是机遇也是风险。今天,我们遇到越来越多这样的现象,而这将长期的、周期性的存在。具体来说,就是将零利率模式和协同后的货币和财政政策“新范式”(MP3)推向极限,就会严重地破坏财富。

从周期性的角度看,过去一年的极端经济困境,叠加各国对此所采用的应对政策,推动价格走向极端和背离。而这背离程度已被过分定价,因为其甚至已考虑了极小概率事件所导致的货币和信贷状况的变化。

从长期的角度看,过去一年由于防疫政策存在差异,东西方以及中美之间的经济实力在加速再平衡,同时这些防疫政策所导致的资金和信贷流动,也被计入长期复苏后的远期资产价格内。但除此之外我们还看到,一场从资产和货币层面瓦解现实世界财富的危机正在不断靠近。

我们是如何得到这些观点的呢?虽然这项研究是关于我们的展望,但重要的是我们并不非常重视结论或观点。因为这些结论会随着实际情况的改变不可避免地发生变化。相反我们所重视的是这些结论的基础,因果自洽的逻辑。

由于周期性这一属性诞生于长期之中,我们将首先从长期的角度进行讨论。

长期的分歧

通过我们的模型,我们发现了四股经济增长的源动力。如今,这些力量在各个国家或地区之间产生长期的分歧。

这四大源动力是怎么影响经济的:

• 生产力:实际收入和财富的来源

•长期债务周期:影响分歧的程度和造成分歧的原因

•短期债务周期:分歧加剧后的结果以及分歧之后会如何演绎

•政治:决定谁将加剧分歧以及他们如何加剧的

注:2020年的报告中,桥水科普了这四大源动力是什么:

• 生产力:这是随着时间的推移,实际收入增加的来源,但不是导致周期的原因。

• 长期债务周期:涉及与收入有关的债务水平,反映了潜在的信贷增长能力和经济对利率变化的反应能力。

• 短期债务周期:商业周期,通常由中央银行通过改变利率来驱动。

• 政治:领导者的选择和他们做出的决策。

应用此模板,我们看到大多数发达经济体将在未来十年内经历低生产率的增长。同时它们也处于长期债务周期的后期阶段,其特征是高负债和接近于零的利率。这两个因素限制了支出和收入增长的潜力,使经济复苏变得更加困难。这就是为什么我们现在身处一个“新范式”的世界,需要财政政策与货币政策协同工作以管理经济。

与此同时,传统的政策杠杆更加有限,由贫富和机会差距驱动的民粹主义正在加剧内部冲突,这使得政治出现了两极分化,并对体制提出更大的要求。随着政策可选范围的缩小以及内部压力的增加,债务和货币重组只得倾向于减轻压力这更为理想的方式。卸下债务的负担换取政策的自由度。

当你将同样的模板应用到东方经济体时,尤其是中国,会看到一些非常不同的情况。由一些长期生产率增长的关键指标可以看出,这些国家在未来十年生产率将保持强劲增长,并且仍处于长期债务周期的早期阶段。

因此它们在刺激增长和管理周期性状况方面拥有更大的政策灵活性。但它们面临着巨大贫富差距的风险,并且管理贫富差距的文化和治理方式与西方存在差异。尽管仍有待观察这些国家将在多大程度上拉动杠杆来解决贫富差距,但解决这些差距已成为最高优先级的事项。

东西方、美国和中国之间的巨大差异,正对这一体系施加另一种压力:新兴大国挑战现有大国的地缘政治冲突,哈佛大学政治学家格雷厄姆•艾利森(Graham Allison)称之为“修昔底德陷阱”(Thucvdides Trap)。这种情况在历史上发生过很多次,我们和其他人都研究过其影响。

以往的记录十分令人担忧;大约75%的情况会导致战争。战争一般是分阶段进行的,也有不同的形式。我们已经历了一场小规模的贸易战,外加资本战争和技术战争,这些都让我们嗅到了战争的气息。我们认为乔·拜登(JoeBiden)的当选降低了地缘政治的紧张程度。但东西方的分歧才是造成紧张关系的根源,而这力量还将继续积聚。

这些长期分歧的力量也会对资产回报和投资产生重大影响。不同程度的货币刺激和流动性规定导致了较高资产收益率的国家更有可能有较快增速的生产率,并处于长期债务周期的早期,以及最具灵活性的政策,最靓丽的资产负债表和最少的印钞量。

然而,较高的资产收益率意味着,这些国家在计算远期现金流时相比那些零利率的国家将打上一个巨大的折扣。零利率国家有以下特征,生产率增速较低,处于长期债务周期后期,拥有较少的政策灵活性,更多的内部冲突,越来越习惯于通过货币化处理自己的处境,并需要逐步解决债务和货币结构的重构。

从投资的角度来看,这至少要求地域多元化以平衡风险。而从战术的角度,我们更倾向于持有现金以及未用美元做对冲的资产。

财富毁灭

我们想对我们现在所处的“新范式”以及可能面临的财富毁灭发出警告。

在“新范式”下的货币和信贷部分,大量的财政债务是由印钞来支持的,以便把支票交到人们手中,这样你就不会感到沮丧或者萌生革命的想法。这种情况有必要继续下去。这是一种转移财富、让我们更容易偿还过剩债务的方式。印钞在为政府债务融资并降低货币和债务价值的同时,也会促使我们转向零利率下的“新范式”。

零利率叠加中央银行不高的政策效力,这本身十分罕见。这促使我们扩大研究样本,近200年来的恐慌和再通胀,以及近500年来的帝国和储备货币史,我们都加以涉猎。

通过这些调查,我们看到了这样一幅画面:随着各国不可避免地采取一切必要措施来恢复可容忍的经济状况,这导致各类金融资产的财富不断遭到破坏。再通胀的过程通常分为四个阶段,这取决于问题的性质和政策制定者的选择。

他们通常从货币刺激开始,如果不起作用则转为财政刺激,如果没有改善,就意味着债务重组,如果仍不起作用,就意味着货币重组。在几乎100%的案例中,再通胀最终起到作用——也就是说,它缓解了经济困境。唯一的问题是,你需要走多远,以及这会对资产持有者产生什么影响。

最为有趣的是,由过去的经济环境和采取的政策行动表明,在历史的某个时刻,每项资产(包括现金)的实际购买力都下降了50-80%,因此从购买力的角度来看,持有资产的风险将极具放大。

而这导致了“再通胀指标”(即,什么时候做空现金,什么时候做空再通胀)的发展,以及被称为“替代现金”(AltCash)的财富储备设计,我们认为,就长期购买力而言,这是一个比现金更安全的替代品。

我们今天发现的“新范式”带有过去危险时期的印记。现金和债券已经在通过负的收益率毁灭财富。而印钱来资助政府债务——增加损失的收入,而不是进行生产性投资——更是在降低这些货币的价值,而此时持有债券的名义回报接近于零。处于长期债务周期的后期,再加上财富和机会的差距以及地缘政治冲突的加剧,这意味着在货币体系破裂之前,借贷,印钞和提高税收还钱的压力将一直伴随我们左右。

与我们所研究的历史相似,我们现在处在一个印钞和贬值的时代,而货币和信贷去向的决定权将由政府来掌握。有多少钱将用于提高经济生产率,又有多少钱将用于帮助人民,这是一个悬而未决的问题。我们不是说这是件坏事;这取决于政府如何高效地解决经济和社会层面的问题。

当然,上述这观点主要是以美国为中心,影响美元和美国资本市场。但欧洲也有自己的范式。在某种程度上,同样的情况也存在于其他储备货币,如日元和英镑,它们是处于超长债务周期后期的国家的货币。

如上所述,还有其他国家处于长期债务周期的其他阶段。这对在世界各地进行投资具有一定影响。我们认为,从投资的角度来看,最重要的是在货币、国家和资产类别之间实现多元化。

思考货币配置,而不仅仅是资产配置。

我们发现,投资者对资产配置的关注度很高,而对货币配置的关注不够,货币配置可以单独管理。货币贬值是解决债务问题的理想方式,也是一种隐蔽的方式。在这个过程中,没有人会为此付出代价。货币贬值在名义上对当地经济也有刺激作用,并推动以该货币计价的资产价格的上涨;形成间接的财富毁灭。而这是一个大问题。

如上所述,在此背景下,中国等国家2020年在疫情和经济这两个角度的应对方式与西方国家存在明显的差异。与此同时,货币和信贷的供需也出现了较大的差异,西方经济体产生了大量的货币和债务,而东亚/亚洲经济体产出较少。除了这些不同,我们认为,中国逐步开放资本账户,有助于人民币在全球扮演更重要的角色。从货币的角度来看,世界正在发生巨大的变化,我们都应做好准备。

转向周期性的观点,我们将重点介绍一些我们看到的更重要的机会。

流动性泛滥

对于资金的来源和用途,我们看到大量流动资金以现金形式累积,这可能对现金不利,但有利于多元化的资产组合。

回顾过去的一年,主要的经济力量是:

•收入暴跌

•疫情

•零利率

这导致了:

•再通胀和“新范式”的使用,政府借债来弥补收入的损失,由中央银行印钞融资的借款。货币和信贷的创造造成了大量的流动性过剩。

•随着流动性涌入,用于财富储备的资产表现出色。

•那些受消费退坡影响的资产和那些受益于流动性的资产,表现存在很大的差异。

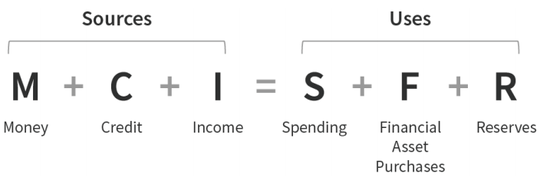

尽管疫情非同寻常,政策应对也很新颖,但其影响可以通过经济来源和资金使用的方式来理解。对于任何实体来说,其资金来源必须与其资金用途对等,而对于一个经济体来说,资金来源和资金用途需要采取以下的形式。

我们今天所处的情况是,全球范围内产生的货币和信贷足以抵消所损失的收入,导致收入相对于支出的净盈余。这些过剩的资金现在以现金形式存在,名义收益率接近于零,实际收益率为负,投资者正在为其寻找投资方向。这将会对不久的将来产生重要的影响。

在这种环境下,我们预计现金相对于多元化资产组合会贬值。就近期经济而言,随着疫情的影响消退,被压抑的需求可能会得到一定程度的释放,特别是那些受影响最大的消费行业。从行业层面来看,已经历10年的供应收缩、接近于零的抵押贷款利率、银行账户里有额外用于首付的钱、以及越来越高的在家办公需求/愿望/能力,都让住房成为一个具有巨大潜力的市场。

失衡和错误定价

我们看到当前的价格反映了不可持续的流动和失衡,创造了一个充满机遇的成熟环境。

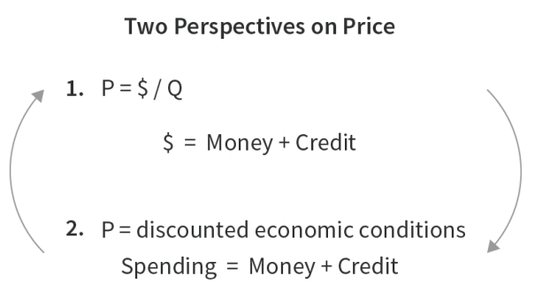

对投资而言,最重要的是价格如何形成,以及一旦形成,它对于未来意味着什么。我们已经多次使用下面的图表来传递这些关键的构建要素。它的意思是价格是由货币与数量的交换形成的,一旦价格形成,它就意味着对未来经济情景的折现。这个系统的动力是货币和信贷,它们是交易定价的资金来源,也是为以价格折现的支出融资的资金来源。

当不可持续的货币和信贷流动形成的价格,无法维持到下一轮货币和信贷周期时,最大的机遇就出现了。由于最近货币和信贷流动的极端水平,各国之间产生了巨大的差异。我们也看到了很多案例,由不可持续的现金流重塑的资产价格已涵盖了未来小概率的金融事件。

例如,墨西哥是一个经历了经济衰退和流动性撤回双重冲击的国家,但它没有通过财政刺激或超发货币来抵消经济的衰退。它们的支出、收入和进口大幅下降,财政和货币资产负债表基本保持不变。其结果是,在货币和资产价格下跌的同时,它们的经常账户出现了巨额盈余。

因此,墨西哥的汇率和资产价格一直低迷,因为其隐隐包含了一股持续外流的现金流,和收入消费随这些现金流崩塌的风险。任何朝着货币和信贷流动常态化方向发展的举措,都将产生一种比上述场景好得多的经济情景,同时也将缓解当前组合流动性收缩的风险。

这些不平衡正导致,我从业数十年来最大的机会。依照我们的信号(代表我们对各个市场观点的信念),那些接近极值的市场已有很多。一些国家经历了,货币贬值、股价下跌和不断上升的利率,这三个重冲击,导致他们以美元计价的未来折现现金流量非常便宜(即它们的未对冲资产)。在发达国家,以美元计价的纯日本股票(未以美元资产对冲)的价值被低估了,就像我们几十年来看到的那样。在新兴国家,巴西是一个与墨西哥相似的例子。

在这些种种的背后,我们面对的是相对于长期持有美元而言,创纪录的宽松以及越来越多的债务正在被创造出来。因此选择合适的“货币”是一个大问题。

全文完。感谢您的耐心阅读

风险提示:市场有风险,投资需谨慎。文中观点不对市场走势构成任何保证,历史业绩不保证未来表现。提及行业不构成任何推介,境外市场及个股情况仅供参考。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国