金龙鱼不香了?三天市值蒸发千亿,两大业务似乎撑不起“油茅”称号

来源:金融投资报

本文共3023字

阅读完约4分钟

金融投资报记者 陈美

作为“油茅”的金龙鱼(300999.SZ)也不香了。

2月22日晚间,金龙鱼发布2020年度业绩快报。数据显示,公司实现营业收入1949.2亿元,同比增长14.2%;实现归母净利润60.0亿元,同比增长11.0%。

尽管两大业绩指标保持增长,但金龙鱼全年60亿元的净利润显著低于市场预期。受此影响,公司在业绩快报披露的第二天股价就出现跌停。

2月23日金龙鱼股价跌停,24日继续大跌5.91%,报收93.6元;25日,金龙鱼再度下挫,报90.9元,市值跌破5000亿元大关,为4928亿元。粗略计算,金龙鱼在三天内较高峰时的6000亿市值,蒸发了逾1000亿元。

2月25日,金龙鱼日K线股价

1

业绩不及预期

都是套期保值的错?

对于金龙鱼2020年业绩不及预期,多家券商认为都是套期保值惹的祸。

目前暂不知道金龙鱼在套期保值上亏了多少,但对比三季度和全年的业绩可窥看一斑。

三季报显示,2020年前三季度金龙鱼实现净利润50.9亿元,同比增长45.88%。但公司全年净利润只有60亿元,这意味着在去年第四季度金龙鱼的盈利仅有9.1亿元。对比2019年同期的19.2亿元,相当于金龙鱼在去年第四季度至少减少了10亿元!

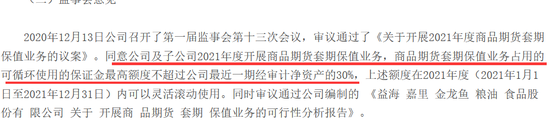

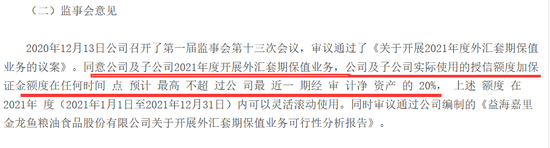

2020年12月14日,金龙鱼公告称,在2021年还将开展一系列的大宗商品套期保值和外汇套期保值业务。

金融投资报记者注意到,金龙鱼在相关公告中称,2021年的商品期货套期保值业务所用金额最高将占到公司净资产的30%,而外汇套期保值业务所用资金也将占到净资产的20%。

招股说明书显示,金龙鱼资产合计为1707亿元,负债合计为1022亿元,对应的净资产就是685亿元。换算下来,两个套期保值业务所占用的资金高达342.5亿元。

也就是说,一向被外界看作是深耕粮油赛道、稳扎稳打的金龙鱼,实则用了一半的净资产来做期货对冲业务。

有不愿具名的分析师表示,“这样的资金占比在同类有套期保值业务的上市公司,其实是蛮大的。”

该分析师认为,既然是期货对冲,那么就存在投机行为。“虽然有专门的团队进行操作,但个人判断成分较大,一旦发生方向性错误,整个操作就存在风险。”

在大豆期货中,金融投资报记者发现,CBOT(芝加哥商品交易所)大豆期货合约从去年6月就开始出现上涨。

该期货合约一路从2020年6月的844美分/蒲式耳,涨到了2021年2月25日的1419.25美分/蒲式耳。8个月内,涨幅高达87%。

美国大豆期货月K线图

卓创资讯大宗商品行业分析师王文深在接受金融投资报记者采访时表示,”对于今年的大豆期货,我们判断仍是一个上涨态势,但短期内是否会因为全球货币政策或消息面事件出现急剧波动,仍需要具体观察。“

值得一提的是,有“小金龙鱼”之称的道道全(002852)在套期保值上也预计2021年度亏损4000万至6000万。

这意味着套期保值虽是一种风险管理手段,但在业内人士看来,其专业性和复杂程度均较高,一旦把握不好就会产生风险,给上市公司带来损失,进而拖累业绩。

2

粮油毛利率低

金龙鱼配不上“油茅”称号

暂且抛开金龙鱼套期保值一事不说,在主营业务上,金龙鱼的表现似乎配不上“油茅”这个称号。

数据显示,金龙鱼有两大主营业务,一是厨房食品(油、大米、面粉等),二是饲料原料及油脂科技产品。

2020年中报显示,厨房食品收入为539.88亿元,收入占比为62.07%;饲料原料及油脂科技收入为324.57亿元,收入占比为37.32%。

从体量上看,金龙鱼的两大业务都很大,但问题是毛利率都很低。其中,厨房食品的毛利率为12.76%;而饲料原料及油脂科技的毛利率仅有7.94%。

究其原因,主要是卖油、卖米的金龙鱼受制于原材料成本的限制。对于厨房产品而言,消费者在购买时大多会选择品牌,比如食用油上,除了金龙鱼,还有鲁花、福临门等。酱醋领域,则有海天、李锦记、千禾、中坝等。大米方面,也有福临门、稻花香、北大荒……

可以说,在整体粮油领域,尽管金龙鱼有一席之地,但赛道内亦激烈竞争。

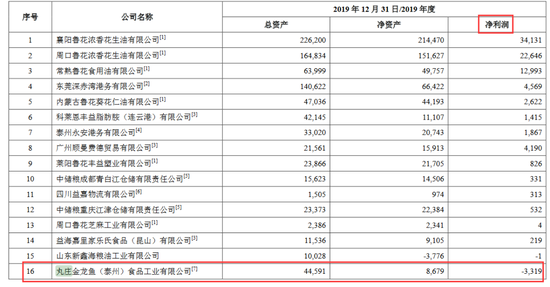

就以市场期待的金龙鱼凭借其渠道优势进军调味品领域而言,金融投资报记者发现,金龙鱼的“丸庄”酱油一瓶售价高达27.9元,虽然是高端产品,但旁边的李锦记仅卖9元。对此,有消费者表示,这个价格真是定得蛮高的,不知道市场是否能认可?

“丸庄”售价高达27.9元(摄影陈美)

在招股说明书中,记者也发现“丸庄”并不赚钱。截至2019年度,净利润为-3319万元。更重要的是,在金龙鱼的渠道优势下,“丸庄”没有突出重围,更别提市场期待的和海天媲美了。

2020年三季报显示,海天味业(603288)的酱油毛利率高达50.38%,这一毛利率不仅超越金龙鱼整个厨房产品,更是将同类型产品“丸庄”远远甩在身后。

另外,金龙鱼的第二大业绩饲料原料也“一瘸一拐”。

据悉,金龙鱼的饲料原料业务主要是将榨油后的豆粕、菜粕等卖给养猪公司。在深交所互动平台上,金龙鱼表示,旗下饲料公司与新希望、牧原股份、温氏股份、益生股份、通威股份等均有业务往来。

但注意,这类业务并不需要什么品牌溢价,因此价格是唯一要素。也正因如此,在没有品牌溢价的情况下,饲料原料及油脂科技业务毛利率仅有7.94%。

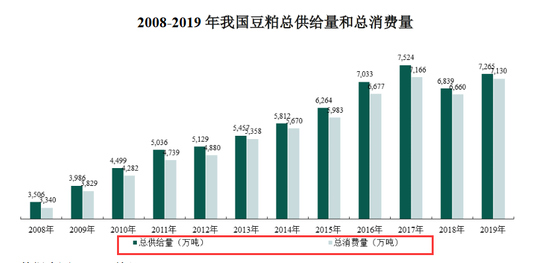

最新消息显示,由于生猪市场延续弱势,1月豆粕大跌400元/吨。生意社数据显示,豆粕2月25日最新价格为3603元/吨,此前在1月17日,豆粕价格为4160元/吨,一个多月内下跌15%。

行业分析师认为,随着生猪市场的变化,豆粕价格下出现跌,这使得金龙鱼的饲料原料业务也不怎么卖得起价。而记者发现,在过去的十年里,我国得豆粕消费始终处于供大于求的状态。

因此,就金龙鱼的两大业务而言,有人认为,其护城河并没有想象中的那么深、那么宽。

3

受限资金高达514亿

金龙鱼暗藏资金风险

作为一家重量级公司,金龙鱼一经上市就得到市场关注。最新数据显示,金龙鱼市值跌破5000亿元,为4928亿元。

然而,在高光时期,金龙鱼的市值高达6000亿元,但2020年公司预计净利润只有60亿元,按照对应每股收益和股价计算,公司估值接近90倍。有资深投资者认为,这样的估值已经超过了90%的白马股。

“显然,对于一家营收增长只有14%的企业来说,90倍的估值确实是太贵了!”上述资深投资者评价道。

在此背景之下,记者注意到,金龙鱼有存贷双高的风险。

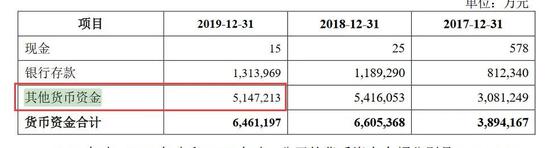

具体来看,2019年末,金龙鱼货币资金为646亿元,但其他货币资金如结构性存款、贷款保证金、信用证保证金等受限资金高达514亿元。

一资深财务人士对金融投资报记者表示,一般而言,结构性存款、贷款保证金、信用证保证金都是存放在银行,但又无法随时支取。那么,金龙鱼的可用流动性资金只有132亿元。

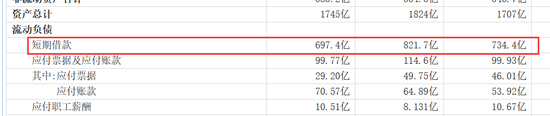

再看一眼短期借款,2019年末高达734亿元,2020年三季度为697.4亿元,这意味着金龙鱼近一年以内债台高筑。

尽管此次金龙鱼募集了138亿元,但募集资金有专门的用途,并不能用作流动资金使用。因此,上述资深财务人士表示,“存贷双高”问题近年来越来越多的出现在企业年报中,备受市场质疑,也逐渐成为监管的重点。

“而观察金龙鱼,由于拥有161家境内控股子公司、18家境外控股子公司……存贷双高的情况似乎也能解释。但此类问题也有解决方法,比如金龙鱼集团可以通过设置财务公司,加强资金流管理,提高资金的使用率,减少存贷双高。但是很显然,它并没有这么做。”该资深财务人士表示。

究其原因,上述资深财务人士认为,这说明金龙鱼集团下一些公司经营的好,而一些公司经营的困难,靠举债维持经营,于是在合并报表中,就出现了存贷双高的情况。

与此同时,金龙鱼的销售费用一直处于增长状态,2017年-2019年分别为65.5亿元、72亿元和80.2亿元,2020年前三季度为60.55亿元。从某种程度上看,已经有渠道和品牌的金龙鱼,也依然无法使得旗下业务尽善尽美,进而不断加码推广费用。

行业人士认为,当市场给予金龙鱼足够品牌溢价的时候,金龙鱼却因为原材料价格、套期保值以及相关子公司经营不佳等问题,无法给市场带来预期的业绩,那么曾经的6000亿元大白马究竟值多少钱,最终也只有市场说了算。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国