来源:固收彬法

通胀上行时期债券及其他资产表现如何?

通胀上行期间债券及其他资产表现如何?本文对历史数据进行梳理。

1.如何定义通胀上行时期?

在定义通胀上行周期之前,首先要明确怎么看通胀指标,这就需要借助央行视角。毕竟债券市场定价的锚是央行政策行为。

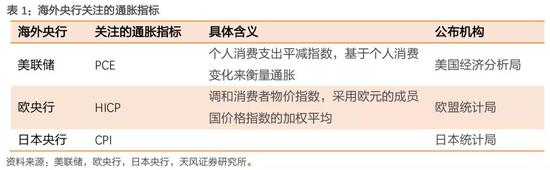

海外主要央行关注的通胀指标是CPI或某种程度上的消费支出物价指数(类CPI)。

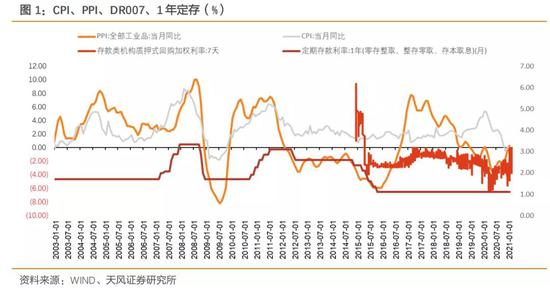

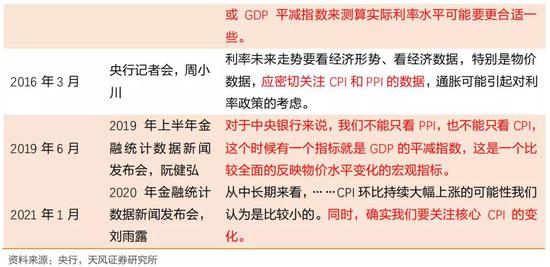

对于国内,从央行操作和CPI同比关系的历史经验来看,2015年之前CPI是央行重点关注的通胀指标。当CPI同比高于1年期定存利率后,央行货币政策会收紧,反之亦然,也就是说央行有意维持着1年期定存实际零利率。2009年1季度的《货币政策执行报告》中也明确指出:“衡量一个国家通货膨胀或通货紧缩的指标有很多,如居民消费价格指数(CPI),生产价格指数(PPI)和GDP缩减指数等。其中,最常用的是CPI。”

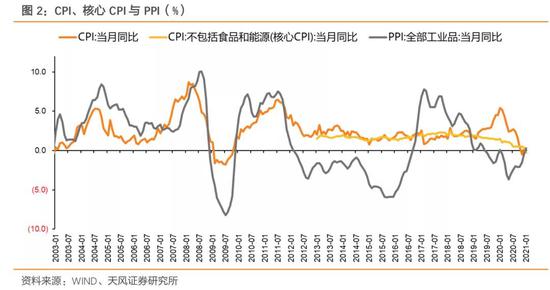

然而,从2015年开始情况发生变化,CPI以外,央行越来越多地关注PPI以及GDP平减指数的变化。这一变化可以从2015年后央行有关负责人的相关发言中观察得知。也可以从央行公开市场操作视角进行印证。一个重要表现为,2015年后央行重点监测的流动性指标DR007和CPI同比相关性并不如PPI显著。

但从刘雨露副行长近期的发言看,央行再度强调关注CPI(核心CPI)的变化。

因此在定义通胀上行区间时,我们将同时考虑CPI与PPI。

具体划分标准为:

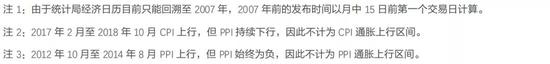

(一)将通胀指标的阶段性低点作为上行区间的起点,再将阶段性高点作为上行区间的终点,除非通胀指标连续三个月下行,个别月份的指标波动并不影响我们对通胀上行区间的判断。

(二)剔除CPI或PPI水平为负的情况。

(三)考虑通胀数据的发布情况,进一步将起点与终点设置为指标发布时期。例如,2003年6月CPI与PPI数据的发布时间是在7月15日。

结果显示,2003年开始,我们根据CPI与PPI划定的通胀上行区间各有4段。其中,前三段CPI与PPI上行区间的重合度均较高。

2.通胀上行时期债券及其他资产如何表现?

我们考察通胀上行后一年内(不足一年按实际起止点计算)债券与其他资产的表现。

在CPI上行一年内,大宗商品表现较好。

纯债表现不佳,甚至还有负收益,转债情况好于纯债。

权益资产方面,各类资产涨跌互现,其中中小板指数表现突出,在近三轮CPI上行时期均录得正收益。

在PPI上行周期,大宗商品表现最好。

债券市场有较为显著的资本亏损,转债亏损幅度更大。

权益资产方面,虽然有涨跌互现、但是深度负收益概率远高于正收益可能。

风险提示

风险提示:海外经济与就业复苏超预期、海外疫情与疫苗发展超预期、海外通胀走势超预期,海外央行货币政策立场转变超预期。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国