原标题:2020中国医疗健康投资并购:投资热点从院内转向院外,数字医疗迎投资高峰

受益疫情,数字医疗板块迎来新一轮投资高峰。

普华永道近日发布《2013-2020年中国医疗健康服务投资趋势回顾》,数据显示,2020年,尽管受到新冠疫情持续影响且经济下行冲击,中国医疗健康服务投资并购气氛仍然热情高涨。

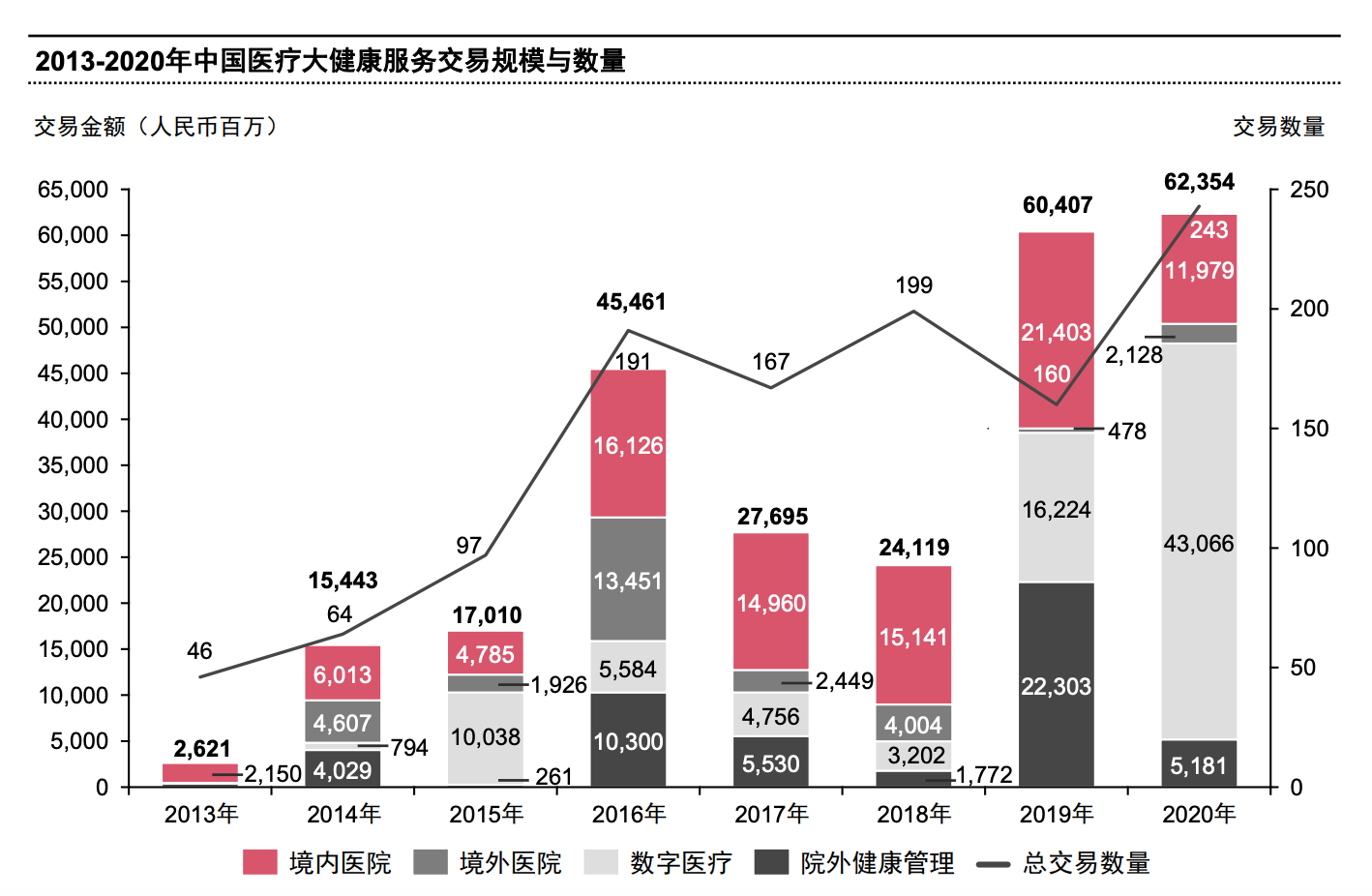

中国医疗健康服务市场交易量及规模在2020年双双达到新高峰,共发生交易243笔,年交易规模超过人民币600亿。随着新冠疫情加速行业数字化转型、医改推进对全行业利益链条重塑,行业投资热点由院内向院外转移,数字医疗板块迎来新一轮投资高峰。

(图源:普华永道报告,下同。)

(图源:普华永道报告,下同。)普华永道中国内地及香港医疗行业并购主管合伙人钱立强认为,“2020年,疫情的爆发和反复加速了医疗大健康体系的解构和重塑。展望未来,随着医改推进对利益链条的重构,价值链上的相关企业与投资者会在医疗大健康高速发展中把握机遇,实现优势互补,促进核心业务的增长并创造新的增长点,共建共生。”

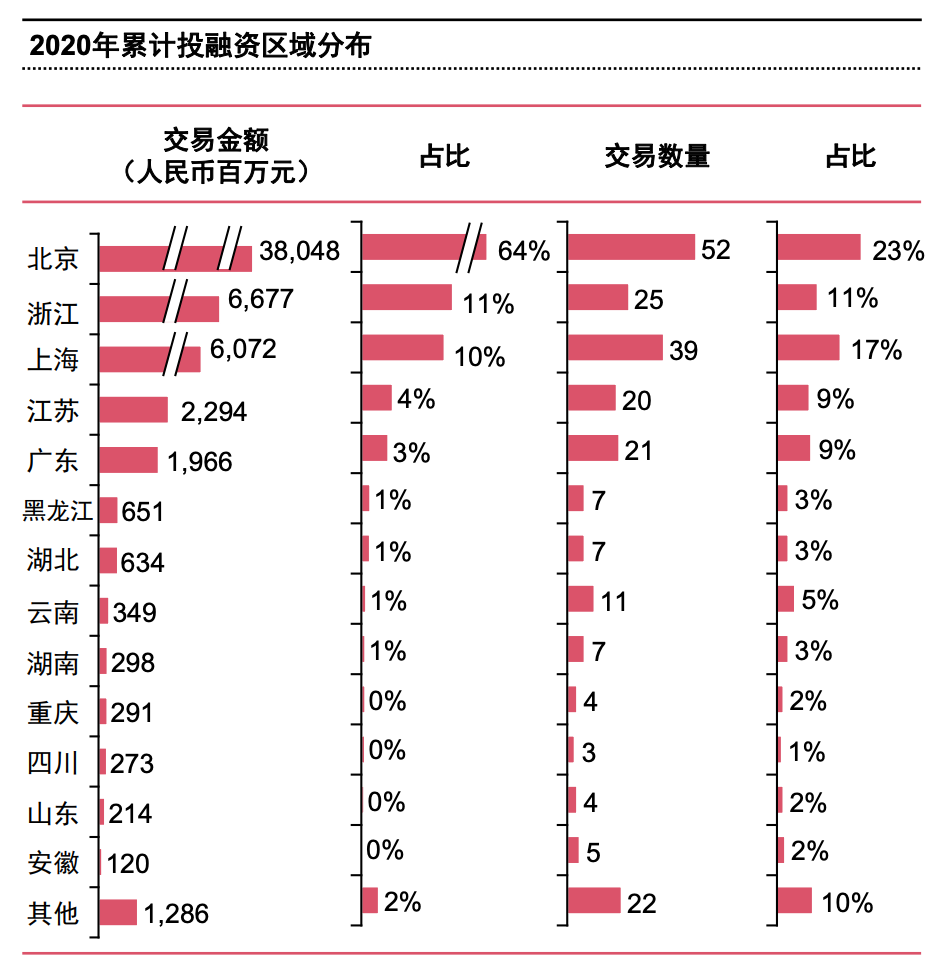

得益于医疗消费需求的释放及政策对医疗体系改革的引导,中国医疗大健康市场在过去8年高速发展,已跃居为全球第二大市场。2013年至2020年,市场已披露交易金额累计超人民币2,500亿,年交易规模从人民币26亿跃升至超600亿,交易规模年复合增长率高达13%。

投资热情随市场认知显著提升,主要得益于政策鼓励社会资本办医、资本市场改革提振市场氛围。另外,出于寻求新增长点、企业转型需要,越来越多国有及民营企业、私募股权基金把医疗大健康提升至顶层战略,开拓下一步增长动力。

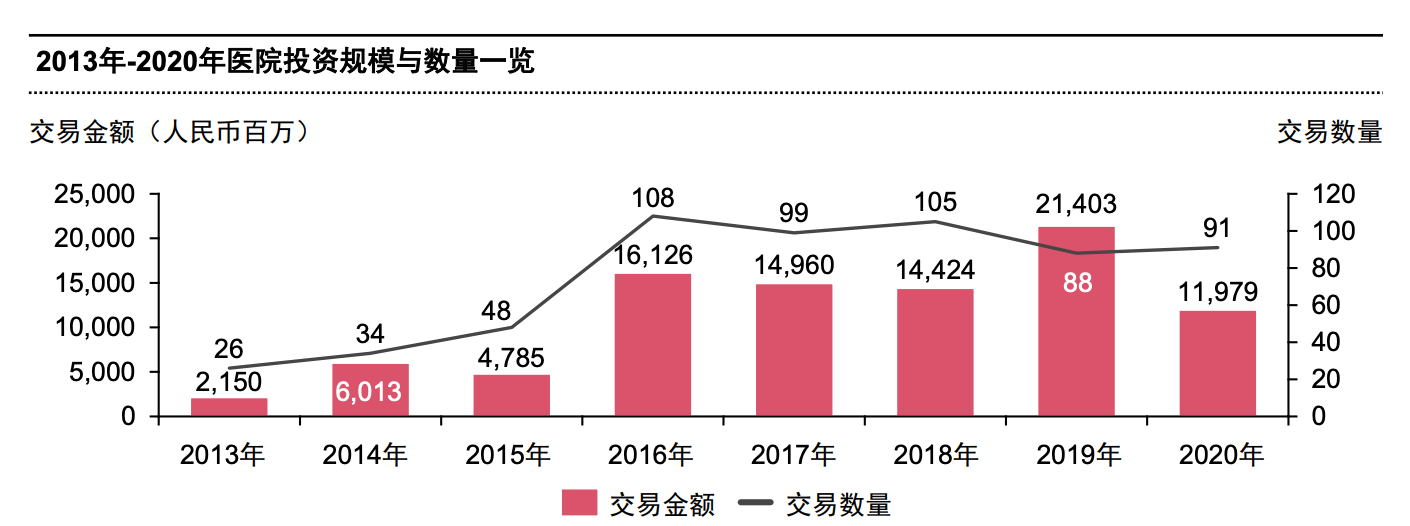

投资热点由院内向院外转移。医院作为传统热门投资领域,具备重资产、严监管等特点,由于投资壁垒相对较高,2018年以来,医院板块投资规模随控股型收购交易的变化趋势而波动。2020年,医院控股型收购减少,整体交易规模减少。

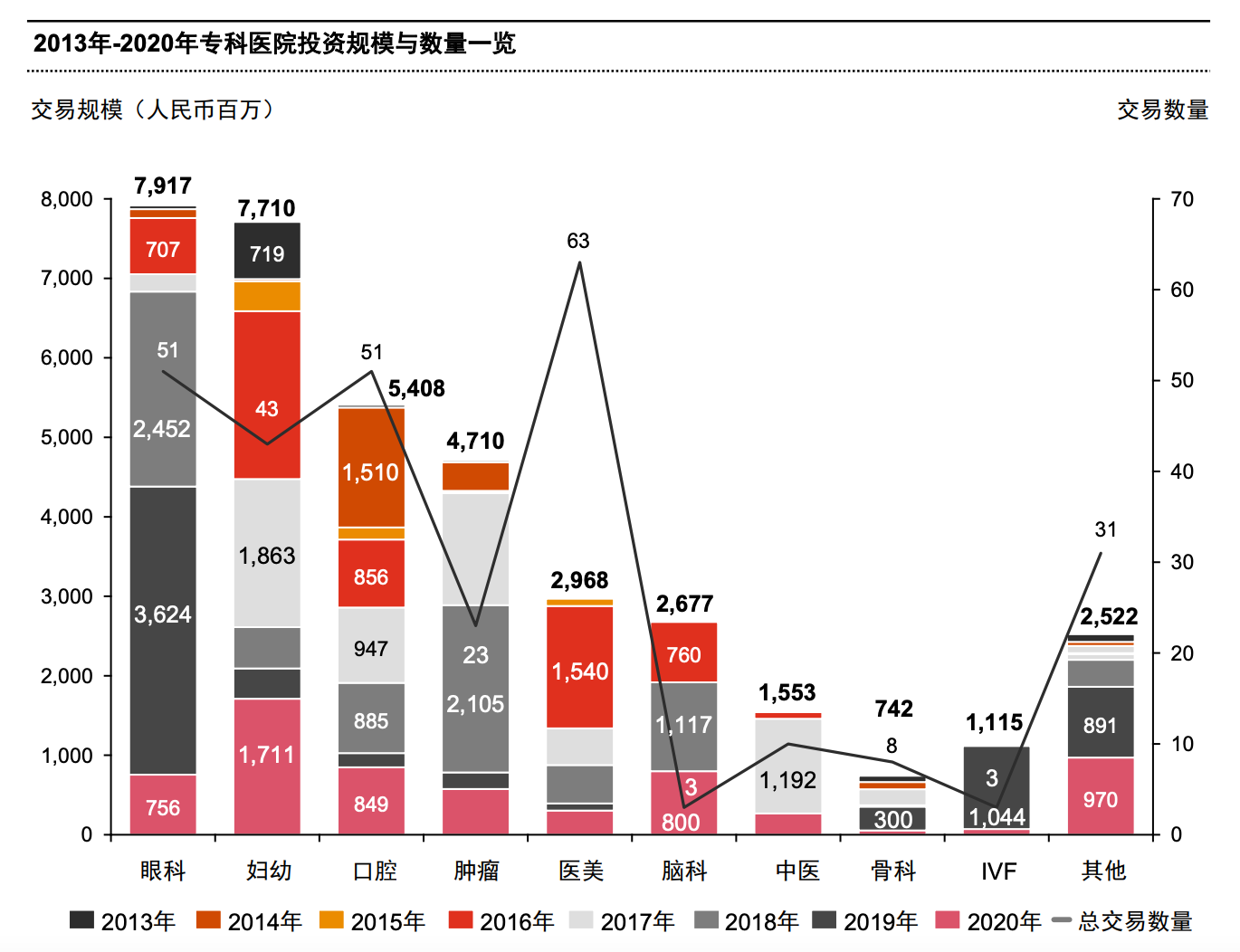

医院曾经是最热门的医疗服务投资标的,2020年医院交易并购活动总体减少,交易规模低于2018年水平,市场交易活动主要由专科医院集团“跑马圈地”和营利性医院控股收购为主。2020年医院交易特点主要包括牌照作为稀有资源,医院控股型收购增加;以往投资倍数坚挺趋势出现不确定性;证券市场监管利好,IPO退出保持强势;部分交易围绕医院困境或债务重组的角度展开。受政策利好,2020年专科医院IPO异常火热。未来,头部专科医疗集团将坚持区域规模化、专科连锁化扩张。资本退出(无论是老股转手出让还是IPO)会保持强势,处于经营困境的医院将寻求交易机会,更多专科医院集团将冲击IPO。

2013年至2020年,院外健康管理板块投资上来看,板块细分赛道众多,交易主题围绕“提高院内效率”(第三方影像、基因检测)、“培育消费医疗”(月子中心、生活美容、心理健康)、“体检行业整合”、“布局养老社区”展开。

交易规模随体检行业整合和养老行业巨额交易波动。2020年,新冠疫情衍生出基因检测投资热潮。过去8年间,院外资产价格随宏观经济走势和市场价值起伏而波动,投资人把握好时机是关键。

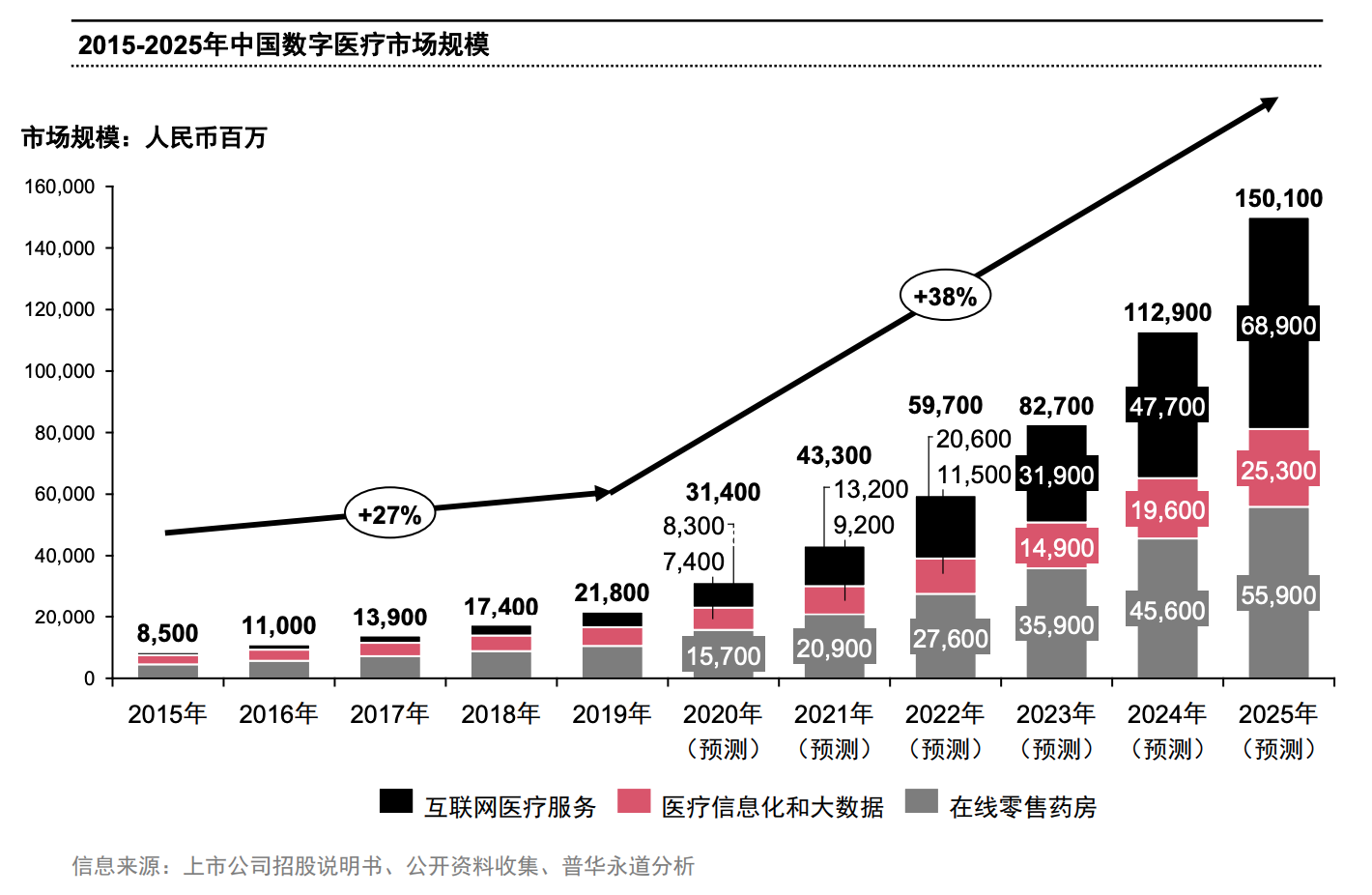

在疫情中大放异彩的数字化医疗也吸引了更多投资,疫情加速行业数字化转型成为了2020年贯穿始终的话题,数字医疗板块迎来新一轮投资高峰。

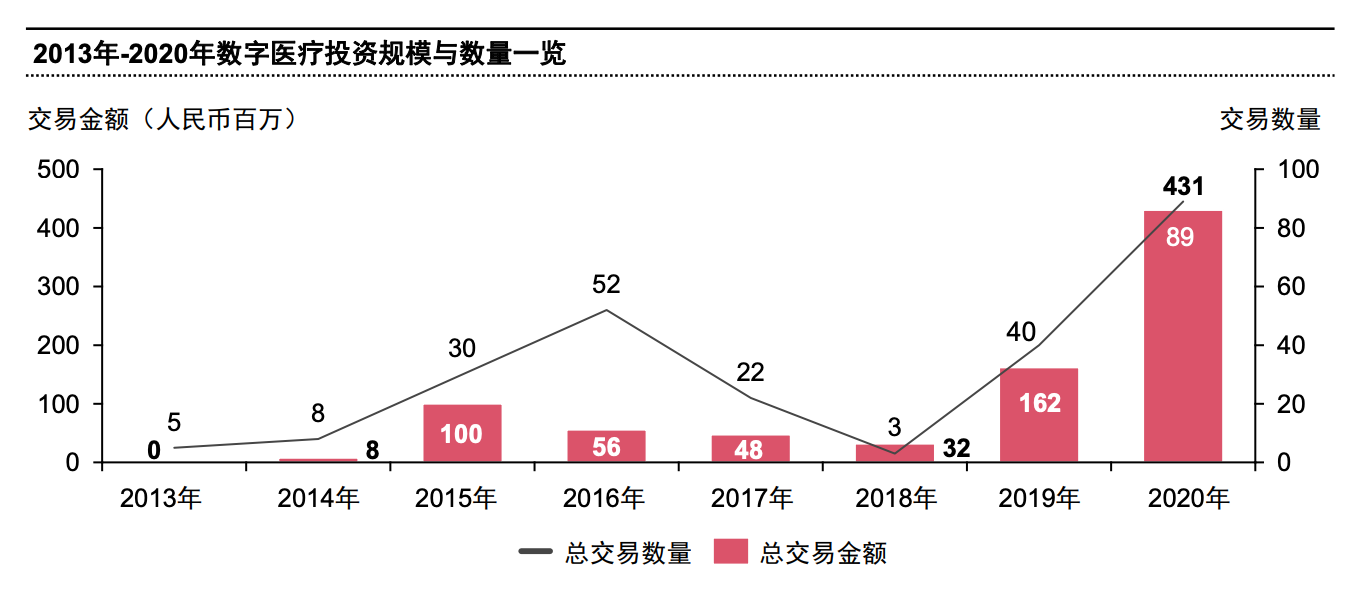

2013年至2020年,数字医疗投资呈现多个特征:细分领域中,

2013年至2020年,数字医疗投资呈现多个特征:细分领域中,医药电商和在线诊疗赛道最为活跃,吸纳资金量级更大

;在国家“互联网+”医疗的政策倡导下,2015年至2016年曾出现互联网医疗投资高峰;后来因为落地模式不成熟、盈利能力差,2017年至2018年该赛道处于低谷;2019年至2020年,BAT巨头的强势布局和新冠疫情带来的政策突破,卷起数字医疗投资新潮。

2020年,数字医疗投资机遇扩散至头部、腰部甚至初创企业。头部企业如京东健康、微医等,细分领域代表如叮当快药、丁香园、妙手医生等纷纷吸纳资本,加速业务布局。

下一步,借助本轮资本带来的资金、人脉资源及投资组合的业务协同潜力,数字医疗企业将继续深挖市场增量机遇,同时修炼内功,夯实自身在数据积累、算法应用、服务水平、用户体验等方面的核心能力。

投资主题随内外环境发展而转变。2015年起,医疗大健康投资在国企医院改制、中国企业“走出去”、“互联网+”医疗等热潮中完成多笔交易。2018年以来,随着经济下行压力加大、传统企业面临破局难题、国际政治及经济形势不明朗,医疗投资主题从“帮助国企改制”、“全球化发展”向“抓住行业转型”、“开展行业整合”发展。

(作者:卢杉 编辑:徐旭)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国