来源:英才杂志

作者|顾天娇

阅读所需约9分钟

1月28日,闻泰科技(600745.SH)4458.11万股解禁,这批解禁的股份是2020年7月28日定向增发机构的配售股。其中,私募大佬冯柳和葛卫东均参与其中,并以130.1元/股的价格溢价认购。

解禁当天,闻泰科技报收109.92元,较定增价格折价15%左右。按照1月28日收盘价计算,葛卫东持有384.3万股,浮亏超7700万元;高毅资产冯柳管理的邻山1号远望基金则持有108.4万股,账面浮亏2100多万。

根据闻泰科技三季报,其机构持股数量、持股机构家数、机构持股比例三个主要指标均环比下降。机构纷纷“出逃”。

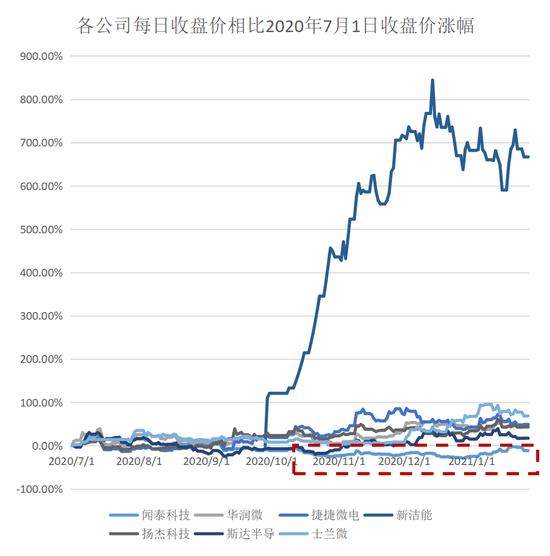

去年下半年新能源汽车受到市场热捧,“汽车缺芯”风波也使得功率半导体上市公司备受关注,2020年10月以来,斯达半导(603290.SH)、新洁能(605111.SH)、捷捷微电(300623.SZ)等股价大幅上涨,都获得了较高的估值。

然而,闻泰科技旗下的安世半导体在通用分立器件领域排名全球第一、标准逻辑器件领域排名全球第二、功率MOSFET领域排名全球第二,其股价不涨反跌且估值也低于其他功率半导体上市公司。闻泰科技怎么了?目前又是否被低估呢?

闻泰科技ODM业务增速不及预期

ODM业务营收增速或低于10%,毛利率将下滑。

闻泰科技成立于2006年,目前主要有两大业务——通讯业务和半导体业务。通讯业务为提供智能手机、平板、笔电、IoT、TWS耳机等产品ODM服务,半导体业务运营主体为旗下安世半导体,提供如小信号分立器件、功率分立器件、ESD保护器件,以及模拟与逻辑IC等产品。

手机ODM是闻泰科技最大的营收来源。ODM是指原创设计制造商,即这些厂商设计并制造智能手机,这样的手机会交给品牌方,贴上品牌方的标,品牌方拿来卖。

2018年和2019年全球的手机市场出货量并不乐观,根据IDC统计,2018年全球手机共计出货14.05亿部,同比下滑4.1%;2019年手机出货量为13.71亿部,同比下降2.4%。

但是闻泰科技的通讯业务营收却从2018年的166.19亿元增至2019年的397.86亿元,增幅达139%。

事实上,虽然全球手机市场萎靡,但TOP5手机厂商中除了苹果连续两年出货量下滑以外,三星、华为、小米、OPPO在2019年出货量均同比增长,而闻泰科技过去两年开发了OPPO和三星两个重要客户,正是这两个客户的高速增长使其收入大增。

那么三星等公司为何开始愿意将部分机型交由ODM厂商生产?主要还是为了节约成本。在高端机型上,手机厂商需要塑造品牌形象,会选择自行设计与生产,到了低端机型,自行设计耗费的精力和金钱就得不偿失,这时候交给有设计能力的ODM厂商设计与生产是很好的办法,而大型ODM厂由于出色的供应链管理能力,能够使得手机厂商的成本大规模下降。

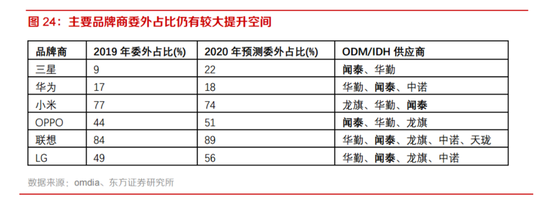

随着中低端价位手机逐渐普及,ODM厂商的业务迅速扩张。2019年ODM厂商出货量约4.1亿台,占智能手机整体出货量比重约30%。按照IDC数据预测,2020年全球智能手机的销量约在13.9亿台左右,其中ODM机型高达5.87亿台,同比增长43%,占所有智能手机销量的42%左右,上升12个百分点。

目前ODM市场集中度较高,2019年,闻泰、华勤、龙旗市占率分别为28%、22%、17%,且CR3市占率有进一步提升的趋势。

除手机ODM业务外,闻泰科技目前还获得了华为、小米、三星等客户的平板、智能穿戴和IoT、笔记本电脑等产品,2020年其非手机ODM产品出货也同步增长。

所以,乐观估计闻泰科技ODM业务在2020年能获得40%以上的增速,一是手机ODM渗透率继续提高,出货量增速在40%-50%之间;二是,目前闻泰科技提前布局5G技术,随着5G手机出货量增长,更高的设计和生产难度,能够拉升订单价格;三是来自其他消费电子订单量的增长。根据各机构给出的盈利预测,对这部分业务预期增速则是在35%左右。

然而,2019年,闻泰科技本部实现收入398亿元、净利润13.79亿元,根据闻泰科技三季度业绩说明会议,其前三季度通信业务实现310多个亿收入,从前三季度销售情况简单估算,闻泰科技通信业务全年营收约为413亿元-427亿元,同比增速仅4%-7%。

另外上游元器件涨价也给使闻泰科技这部分业务毛利率有所下滑,元器件产能紧张的情况预计到今年2季度才会有所缓和,也就是说闻泰科技从去年3季度到今年2季度利润大概率都将承受较大压力。

如果闻泰科技2020年通信业务营收增速不到10%,毛利率下滑,那么显然是低于预期的,遭到投资者用脚投票就不难理解了。但是,值得注意的是,闻泰科技正在发力功率半导体业务,长期来看这部分业务可能带来惊人利润。

功率半导体的春天

汽车半导体发力、新建晶圆厂待合并,长期增长趋势向好。

闻泰科技的半导体业务来自于并购,2019年,闻泰科技完成对于安世集团控制权的收购,进入半导体行业。

安世集团为世界一流的半导体标准器件IDM厂商,专注于分立器件、逻辑器件和MOSFET器件市场,拥有60余年半导体专业经验,其在通用分立器件领域排名全球第一、标准逻辑器件领域排名全球第二、功率MOSFET领域排名全球第二。

从闻泰科技的发展战略来看,其将功率半导体业务划分为三个方向,汽车、工业和消费,其中汽车是主要市场,占40%以上。由于环境的多变,以及较长时间的使用寿命,使得汽车行业相比于消费电子产品对半导体器件的要求更高、认证过程更长、护城河更深。

值得注意的是,原来闻泰科技通过TIER1(车厂一级供应商)向整车厂提供相关部件的,现在直接跟汽车厂商合作,比如已经和小鹏汽车、蔚来汽车建立合作关系,这意味着,闻泰科技这块业务产品迭代速度、毛利率有可能获得提升。

按照功能划分,汽车半导体可大致分为功率半导体(IGBT和MOSFET等)、MCU、传感器及其他等元器件。在新能源汽车上,燃油车所需的汽油发动机、油箱或变速器被“三电系统”即电池、电机、电控系统所取代,同时新增DC-DC模块、电机控制系统、电池管理系统、高压电路等部件,相应地实现能量转换及传输的核心器件功率半导体含量大大增加。因此从半导体种类上看,传统燃料汽车中MCU含量最高,约为23%,而新能源汽车中功率半导体含量最高,约为55%。

根据券商测算数据,预计2025年全球汽车功率半导体市场规模将达到80亿美元,2025年全球新能源车用功率半导体市场规模将达到53亿美元,是2020年的7.3倍,年复合增速高达48.8%。

目前车用功率半导体中主要用到的是IGBT和MOSFET,其中IGBT在新能源车中是电驱系统主逆变器的核心器件,预计占到80%以上。

而闻泰科技目前还不具备量产IGBT的能力,仅处于研发阶段,短期内只能够提供MOSFET来满足汽车功率半导体的市场需求。换句话说,闻泰科技虽然现有业务增速很快,但并不能完全吃到近两年新能源汽车市场的增长红利。

不过,这并不妨碍闻泰科技长期增长的趋势。

目前闻泰科技各半导体产品产能利用率、产销率已近100%,部分重心放在提升产能上,这也是国内多数IDM厂商正在做的事情。

2021年1月初,闻泰科技12英寸车规级半导体晶圆制造中心项目正式开工,该项目总投资120亿元,预计年产晶圆片40万片,经封装、测试后的功率器件产品,可广泛应用于汽车电子、计算和通信设备等领域,达产产值33亿元/年。

与大部分IDM厂商不太一样的是,闻泰科技投资建设的项目由母公司出资,摊销不计入上市公司,销售由安世半导体执行,承诺2年后注入上市公司。

这对上市公司影响在于投产期上市公司成本不会被各类固定资产的折旧所“吞噬”,业绩会比较好看,另外,120亿资产投入的项目,按照可比上市公司的PB估值,价值约为400-500亿,资产注入后,闻泰科技或将提升约30%的市值。

总结一下,虽然短期内闻泰科技业绩增速不显,但是拉到更长的时空来看,客户结构改善、产品布局更加完善、体外资产加速培育等因素都将推动其进一步发展。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国