原标题:1104问丨异地存款与互联网存款十问

来源:成于微言

新规简评

本文摘自不断补充问题的《1104问》,部分问题总结与互联网。我们将连续更新与1104报表填报相关的业务问题,希望帮助大家提高报表数据质量。想学习就加入1104爱好者企业微信群,文尾扫码即可加入。

异地存款与互联网存款十问

一、异地存款什么时候提出?

答:2021年2月4日,人民银行召开加强存款管理工作电视电话会议,研究部署加强存款管理工作。会议强调,必须贯彻落实金融为民的初心使命,持续强化存款管理。督促地方法人银行回归服务当地的本源,不得以各种方式开办异地存款。

二、异地存款情况何时纳入宏观审慎评估?

答:中国人民银行在《2020年第四季度货币政策执行报告》中提出:“将于2021年第一季度起,将地方法人银行吸收异地存款情况纳入宏观审慎评估(MPA),禁止其通过各种渠道异地揽存开办异地存款,已发生的存量存款自然到期结清。”

三、什么是异地存款?

答:中国人民银行在《2020年第四季度货币政策执行报告》对异地存款的明确定义:“异地存款是指银行通过在没有设立实体网点的地市开立的账户吸收的存款。”

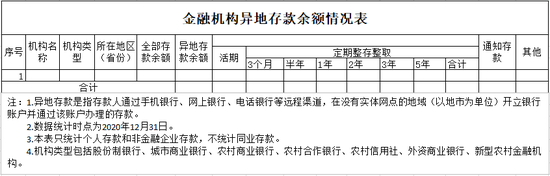

此后,人民银行下发《金融机构异地存款余额情况表》,异地存款是指存款人通过手机银行、网上银行、电话银行等远程渠道,在没有实体网点的地域(以地市为单位)开立银行账户并通过该账户办理的存款。

因此,是否为异地存款,关键看开立存款账户时的地理位置,开立账户后的存款行为不受限制,储户的居住地、户籍证明也不作为异地存款的判断标准。

简单讲,凡是到银行的实体营业网点开设的账户,其存款就不算作异地存款。而通过网上银行、手机银行等途径远程开立的账户,如果开立账户时,所在的地市有该银行的实体营业网点,该账户的存款也不算作异地存款。只有远程开立账户时,所在的地市没有该银行实体营业网点,其账户的存款才是异地存款。

例如,银行甲、乙在A市都设立了实体营业网点,而在B市都没有网点。

案例一:的李先生在银行甲的营业网点开立了账户,后来李先生去B市工作,在B市通过网上银行、ATM机等方式向自己在银行甲的账户存款,均不算作异地存款。但如果他在B市工作时通过银行乙的网上银行远程开立了账户,则无论是他在B市还是回到A市往这个账户存款,都算作异地存款。

案例二:王先生因公出差去A市,为方便办理业务,分别在银行甲的营业网点和银行乙的网上银行开立了个人账户,则其在这两个账户的所有存款都不算作异地存款,即使回到B市,仍然可以通过这两个账户存款,也不算作异地存款。

四、什么类型的银行禁止开办异地存款?

答:禁止开办异地存款的规定适用于地方法人银行。这主要是因为地方法人银行的业务应该聚焦于本地,服务于本地的居民和企业。银行设立实体网点需经过监管机构的评估和批准,所以地方法人银行的展业范围也应以此为准,不应通过互联网等技术手段突破这一范围。

开发性银行、政策性银行、国有银行、股份制银行、邮政储蓄银行等全国性银行均不受禁止开办异地存款的约束。没有实体经营网点、业务在线上开展的地方法人银行也可以吸收异地存款,但此类银行展业范围不受空间限制,实质上已成为全国范围内经营的银行,所以存款利率自律要求也要参考国有银行执行,以维护公平有序的竞争环境。

五、地方法人银行应如何加强对异地存款的管理?

答:地方法人银行停办异地存款,最关键的一点就是要做好远程开立账户的管理。目前互联网技术发展迅速,通过定位技术,银行比较容易确定储户开立账户时的地理位置,可对是否异地开户进行有效管控。地方法人银行应利用好移动互联网的定位功能,将远程开立账户的权限限制在设有实体营业网点的地市。如果由于技术不支持,无法做到根据地理位置授权,则应暂缓远程开立账户的服务,待技术成熟后再提供相关服务。

六、为什么说禁止开办异地存款保护了储户的利益?

答:有观点认为,通过网络足不出户就能办理存款,是好的金融创新,应该加以保护。事实上,如果地方法人银行在没有实体网点的异地吸收存款,储户就很难对这些银行有直观的了解,甚至连这些银行在哪里都不知道,更无法判断其经营情况,这些银行一旦出现风险,将会严重损害异地储户的合法权益。

而且也要看到,一些地方法人银行利用互联网的便利性,突破展业范围的空间限制,并过度宣传其存款受到存款保险的保障,是“零风险”的,以实现快速扩张。但这种快速扩张往往并不审慎,隐藏较大的风险。一旦爆发风险,存款保险就要兜底。存款保险的保费是所有银行共同交的,穿透以后本质上都是老百姓的存款,如果去填补那些经营不审慎的高风险机构的损失,最终受损的还是所有储户的利益。

所以,通过限制地方法人银行异地揽存盲目扩张,督促其回归服务当地的本源,量入为出,审慎经营,就是对广大人民利益的最大保护。

七、什么是互联网存款?

答:根据G0104《存贷款明细报表(二)》填报说明:互联网存款指个人客户在不通过银行网点、柜面、开卡机等实体开卡渠道,而直接通过手机银行、网上银行、第三方互联网平台等渠道远程开立II类账户后吸收的定期存款。在银行机构已有借记卡、存折等I类户账户的客户,其关联的本行II类户不属于此统计指标范围。

银行通过第三方互联网金融平台销售存款产品,产品和服务由银行提供,平台提供存款产品的信息展示和购买接口(债权债务关系为存款人与银行)。通过平台销售的存款产品,全部为个人定期存款,以3年、5年期为主,3年期利率最高为4.125%、5年期4.875%,均已接近或达到全国自律定价机制上限。近半数产品的起存金额仅50元,且均可提前随时支取。

该模式下,客户在某平台上多家银行的数十种存款产品中选中A银行产品,只需点击平台页面的“立即存入”按键,即跳转至A银行II类电子账户的开通页面。客户首次在该平台开立电子账户,需绑定本人B银行Ⅰ类账户银行卡、上传身份证照片和完成人脸识别。

后续客户在该平台开立其他银行电子账户时,无需再进行绑定银行卡和上传身份证照片的操作,只需人脸识别即可。完成账户开立后,点击“充值”或“确认存入”按键,资金即可通过第三方支付机构的快捷支付或人民银行转账系统,从绑定的B银行转入A银行的II类账户中购买存款产品。整个流程仅需几分钟,简便快捷。

八、哪些互联网存款不能开办?

答:2021年1月15日,个人互联网存款业务进一步得到规范,银保监会和央行联合发布《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》。明确规定“商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务”。

具体规定为第四条:商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务,包括但不限于由非自营网络平台提供营销宣传、产品展示、信息传输、购买入口、利息补贴等服务。本通知印发前,商业银行已经开展的存量业务到期自然结清。相关商业银行要落实主体责任,做好客户沟通解释工作,稳妥有序处理存量业务。

换言之,商业银行依然可以通过自营网络平台,主要是本行的手机银行、网上银行、直销银行办理互联网定期存款和定活两便存款业务。

九、异地存款是互联网存款么?

答:排除实体网点开立存款账户,异地存款和互联网存款有共通之处,即是否是通过手机银行、网上银行、第三方互联网平台等渠道远程开立II类账户后吸收的定期存款。如果在本行已有I类账户(需要网点面签),则即不属于互联网存款,也不属于异地存款。

反之,异地存款是不在实体网点开户,即通过手机银行、网上银行、第三方互联网平台等渠道远程开立II类账户才能吸收到存款,所以异地存款必然属于互联网存款范围。

十、全国范围经营的银行会有互联网存款么?

答:开发性银行、政策性银行、国有银行、股份制银行、邮政储蓄银行等全国性银行之所以不受禁止开办异地存款的约束。因为,在任何地市开通II类账户,均属于案例二描述的本地存款。

如果孙先生在建设银行开有I类户,但在工商银行无I类户,通过工商银行网银、APP或第三方渠道开立的II类户上的存款依然属于互联网存款。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国