来源:Global Market Detector

作者:chdr

摩根大通的Panigirtzoglou指出,股市/风险资产重新恢复上升趋势需要以下条件:

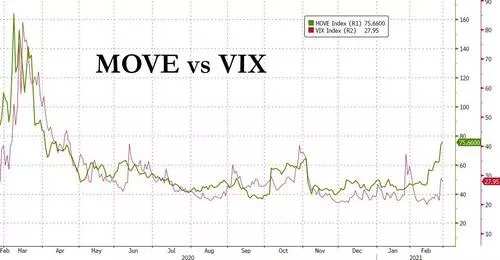

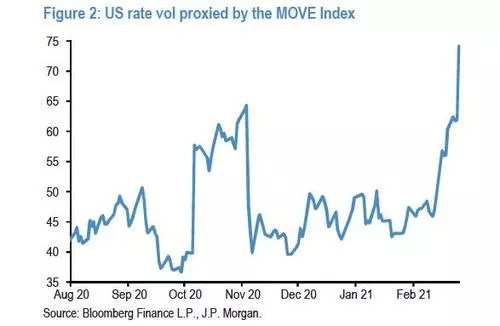

1、利率市场波动率需要从目前的高水平下降,关注MOVE index;

2、债券市场需要恢复平稳,横向震荡并且收益率需要回吐最新涨幅的一部分,尤其是5年期美债。

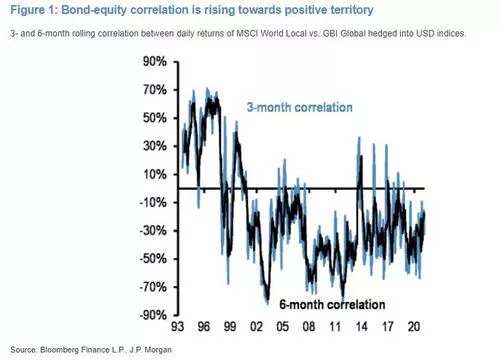

最近一周美债和股票的相关性变大,引起了诸如风险平价基金和平衡配置型共同基金之类的多资产投资者降低风险的行为。

平衡配置型共同基金(股债60/40),在美国资产管理规模有1.5万亿,全球有7万亿规模。目前平衡配置型共同基金看上去比风险平价基金更脆弱,因为在1月份减低风险后,这些平衡配置型共同基金增加了股票的仓位降低了债券的仓位,达到了到二月份的最高水平。而在1月份降低风险后,2月份风险平价基金的杠杆率一直低于平均水平。

本周随着债券波动率的上升,全球债券价格暴跌,收益率飙升,周四由于灾难性的7年期美债一级发行引发了整个市场对债券的抛售,十年期美债收益率一度飙升至1.6%上方。

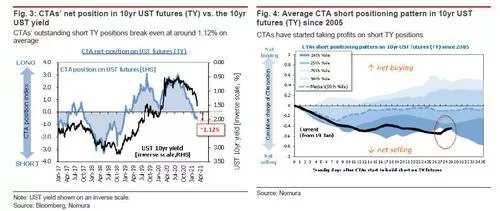

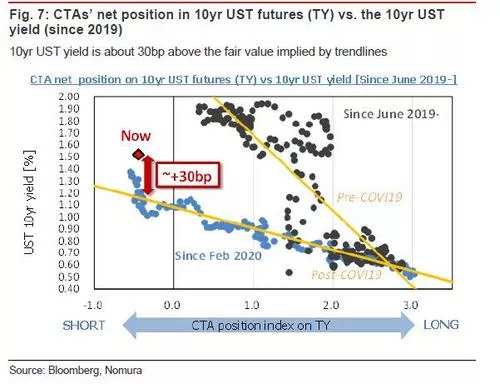

此前野村的Masanari Takada指出,如果10年期美债突破1.20%,将触发CTA清算和做空,10年美债收益率会被推升至1.50%附近。1.5%是一个关键的止损位,突破该位置会导致利率进一步上行,同时引发更广泛的股票抛售。本周四10年美债测试了1.6%的位置,美股全线下跌尤其是科技股和成长股遭到剧烈抛售。

现在每个人都在问的问题是,债券市场什么时候会平稳下来?Nomura 的Takada指出,最坏的时期已经过去,首先,10年期美债可能回落至1.2%-1.3%均值区间,均值回归会促使CTA空头回补获利了结;

其次,他对投资者情绪的衡量没有迹象表明投资者对经济基本面下滑的预期有所改变;

第三,CTA和风险平价基金杠杆率不高,大规模去杠杆的风险似乎很小。

当前我们需要关注的是,股市/风险资产重新恢复上升趋势需要什么条件?

JPM‘s Panigirtzoglou指出:

1、利率市场波动率需要从目前的高水平下降,关注MOVE index;

2、债券市场需要恢复平稳,横向震荡并且收益率需要回吐最新涨幅的一部分,尤其是5年期美债。

既然要恢复正常状态必须存在两个关键条件,那么下一个问题是‘如何实现这些条件’?

1、美联储以与2020年3月类似的方式提高其债券购买速度。

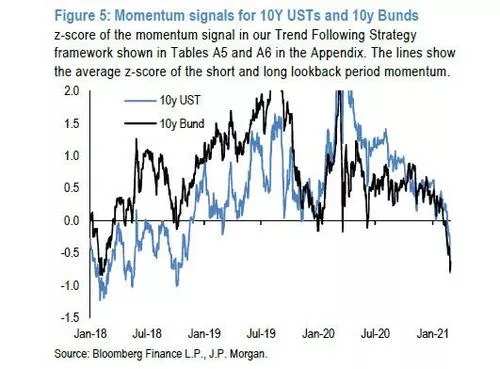

2、CTA和其他动量交易触及超卖水平,短期似乎已经达到了CTAs的均值回归或获利信号。2月25日,10年期美债抛售使得其收益率略高于1.5%,这表明该行的10年期美国美债动量信号达到-1.7标准偏差的极端看跌区域,甚至低于其2018年初的低点-1.5标准偏差。

3、货币对冲后的日本和欧元区的投资者介入购买美债。最近的TSY抛售显示,货币对冲后的美国国债收益率的吸引力上升,特别是对日本投资者而言,但在当前的UST波动水平下,实现这种流动的可能性很低,因为这些投资者尤其是银行避免高水平的利率波动。

4、最后,平衡配置共同基金和/或养老基金的再平衡将有助于债券市场稳定和债券收益率下降。摩根大通(JPM)表示,与外国资金流入不同,在本季度,这些资金流入债券市场的概率很高,尽管时间难以预测但是很有可能发生。潜在的风险之一:如果这些基金再平衡,资金会从股市流出。

编辑/Jeffy

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国