来源:万得资讯

全球10年期利率因经济走强预期而攀升,令科技股等股票市场中估值较高的领域承压,利率升高会降低这些行业未来现金流的价值。不过,金融板块历来在这种环境下表现出色,给股市投资者带来一线希望。

据媒体报道,20世纪90年代初经济从衰退中复苏之后、2003年互联网泡沫破裂期间以及会计丑闻消退之后,金融板块股价都录得了强劲上涨。即使是在银行沦为全球金融危机震中之后,金融股也引领了股市自2009年3月低点的回升。

当前这轮全球银行股的反弹始于去年11月,当时新冠疫苗利好消息为全球经济在今年晚些时候全面重新开放铺平了道路。在此之前,银行业经历了颇为艰难的12年——监管趋严,资本要求提高,数轮成本削减,还有天价罚单以及对不计其数过失的惩罚。期间,金融行业还遭受长期负利率和超低利率的困扰,这挤压了他们通过存款形式有效借入资金并以更高的长期利率放贷所获得的利润。

如今情况正在好转。从长远来看,金融股有望从更大规模的整合和成本效率改善中受益,同时,席卷金融业的数字革命也将令该板块获益。短期而言,银行业受益于全球经济复苏,复苏提振了贷款需求并推升利率,从而提高了贷款利润。

瑞银集团美洲股票主管David Lefkowitz表示:“利率对金融股的相对表现至关重要。”他说,有一种合理的观点认为,未来12至18个月,美国10年期利率将高于1.5%。

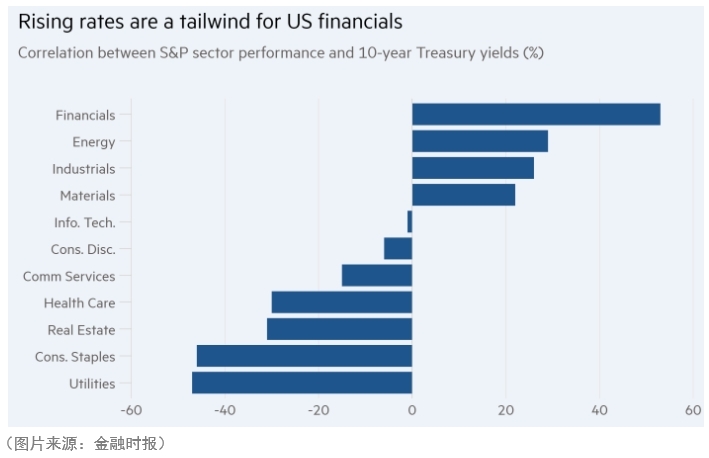

瑞银研究发现,过去10年,金融股53%的股价表现受到10年期利率变动的影响,使其成为对债券市场反应最灵敏一类股票。

作为市场重要定价参考的10年期美国国债收益率过去一周上涨11.5个基点,2月上涨36.9个基点,创2016年11月以来最大月度涨幅。美债收益率急剧走升引发美股自纪录高位附近回调,上周标普500指数跌0.2%,道琼斯指数跌1.2%,以科技股为主导的纳斯达克指数跌4.7%创去年10月以来最大单周跌幅。

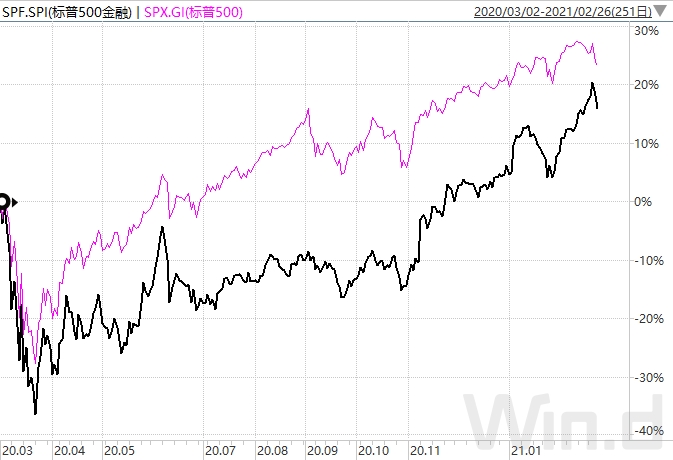

另据媒体报道称,尽管最近债券收益率跳涨,但银行股相对而言依然便宜。过去12个月,MSCI全球指数上涨了24%,而全球银行股指数的涨幅为10%。在美国,标普500指数上扬22%,金融股上涨了15%。就估值而言,标普500指数成分股未来12个月预期市盈率为22.1倍,相比之下,金融股的为14.6倍,是该指数中估值最便宜的主要板块。

富国银行资深银行分析师Mike Mayo说:“追涨交易还有很大的空间。” 再加上经济增长走强的前景、股票回购、技术进步帮助降低成本以及信贷基本面改善,Mayo认为,银行股未来两年的表现将超越标普500指数。

与1990年以来的前几次经济衰退相比,新冠疫情引发的经济衰退并没有让银行暴露在不良贷款的漩涡中。Mayo称,美国各银行去年积累了大量贷款损失拨备,很有可能每3美元拨备中有2美元未被使用,这些资金最终被释放。

瑞银的Lefkowitz称:“经济改善和小企业贷款增长强劲将提升银行的盈利能力。过去10年,营收增长乏力一直是银行面临的问题,放贷方面出现实质性变化将产生重大影响。”

考虑到市场消化2021年股市反弹的速度,投资者可能会在今年底之前开始削减金融股敞口。如果经济过热对央行的宽松货币政策立场构成挑战,这种情况将更有可能发生。

不过,有理由认为未来几年投资银行股的理由将变得更具说服力。随着传统银行适应数字化程度更高的经济,寻求扩大规模,行业整合浪潮即将到来。

摩根士丹利财富管理公司首席投资官Lisa Shalett认为,美国银行业者最终将成为当前商业周期的大赢家。Shalett说,未来三年,为满足网络安全、技术和非接触式支付的需求,银行需要规模化,美国大型银行将收购金融科技业务,并改变其模式。

因此,银行业者的基本面前景将更加光明,它们可能会吸收从近期股市热点领域流出的资金。回想2013年美联储“减码恐慌”,当时债市抛售导致10年期利率上升一倍至3%,美国金融股则表现亮眼,上涨了三分之一。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国