投资研报

【硬核研报】全球稀土看中国,中国稀土看包头!这家公司占尽天时、地利,却一直被看做低估值钢铁股,券商高呼稀土储量市值还有8倍空间!

【硬核研报】化工产品迎史诗级上涨!纺织品“味精“周涨幅超20%,成为最大赢家?利润已达1万/吨,这家产能全球第一的龙头业绩将要暴增

【硬核研报】疯狂的纸浆涨价潮停不下来,涨势有望延续至2021年第四季度,浆系造纸盈利上升通道已打开(名单)

【硬核研报】面膜市占率超40%,全球第四大化妆品制造龙头市值竟不足百亿!券商高喊公司双主业价值被低估四成,轻医美产品也即将放量

文/新浪财经上市公司研究院 黄朋

自卡兰尼克2009年创建世界上第一个C2C搜索引擎,成立线上打车公司Uber以来,网约车就一直蚕食出租车的市场份额。理论上来说,四轮出行的市场空间有多大,网约车的市场空间就有多大。

2012年快的、滴滴先后成立,并获得多轮融资。2014年5月滴滴上线滴滴专车,7月快的上线一号专车。经历2013-2014两年的补贴大战后,2015年2月两者宣布合并,公司更名为滴滴出行。2016年8月滴滴收购Uber中国,至此,滴滴成功垄断了中国网约车市场。

在滴滴公司当前的业务版图中,主要有网约车业务、定制网约车租赁业务、金融服务业务和单车租赁业务等,新浪财经逐一剖析后发现:

1、网约车业务:10年抽成4615亿元。

2、定制网约车租赁:3年回本,100万辆收租4127亿。

3、金融业务:利润规模媲美一家A股上市银行。

4、单车租赁:12个月回本,每辆车赚2240元,每年利润64亿。

市场消息称,滴滴的网约车业务2020年实现约10亿美元的净利润后,计划于今年下半年进行IPO,其市值可能达到1000亿美元。

如果滴滴成功IPO,你会买吗?

一、网约车业务:10年抽成4615亿元

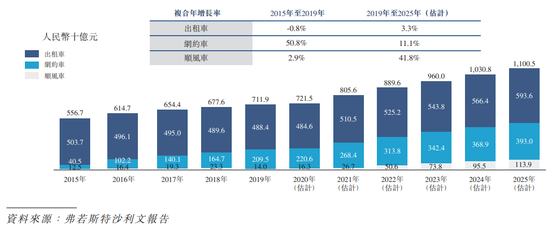

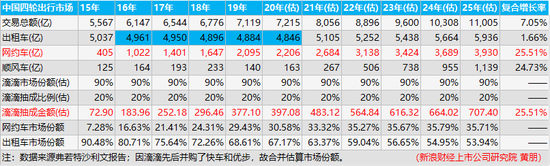

根据弗若斯特沙利文报告,2019年中国四轮出行市场的交易总额为7119亿元,其中网约车市场2095亿元,市场份额为29.43%。

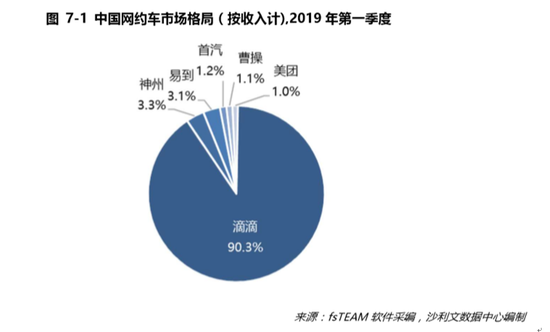

沙利文数据中心的数据显示,2019年第一季度,滴滴公司在网约车的市场份额为90.3%。如果按照90%的市场份额和20%抽成比例估算,2015-2025年,滴滴在网约车市场的抽成总额将达到4615.38亿元。

具体来看,2015-2019年抽成1182.6亿元,占比25.62%;2020-2025年抽成3432.78亿元,占比74.38%。越到后期,滴滴的抽成金额越多,呈现指数级的增长,10年的复合增长率高达25.51%。

但硬币的另一面则是出租车市场的不断萎靡,市占率从2015年的90.48%将至2025年的53.94%。2016-2020年期间,出租车市场的规模甚至低于2015年的5037亿元,不足5000亿元,网约车对出租车市场的挤占效应非常明显。

二、定制网约车租赁:3年回本,100万辆收租4127亿

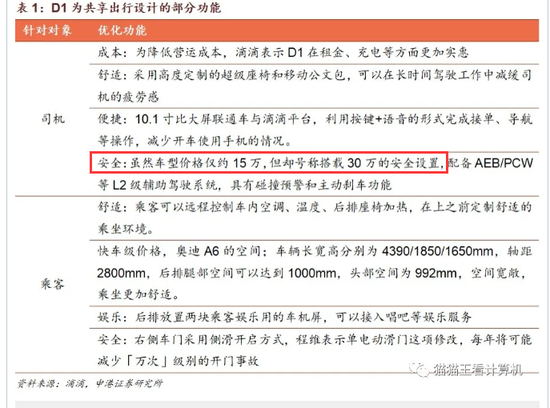

当前,滴滴的定制网约车D1并不对外发售,司机只能向滴滴平台进行租赁。有两种方案,半年租每月租金4399元,一年租每月租金4299元,在租车时还需缴纳1万元押金。

定制网约车D1的造价为15万元,每月租金按照4299元计算,一年收租 51588元,不到3年即可收回车辆成本。如果按照定制网约车8年的使用寿命计算,每辆车在使用期内给滴滴公司带来的现金流是41.2704万元。

根据滴滴官方的预计,2025年,定制网约车D3将会普及到100万台。那么100万辆定制网约车在使用期内,累计给滴滴公司带来的租赁现金流总额将达到4127.04亿元,去掉定制网约车的制造成本1500亿元后,给滴滴公司带来的毛利将达到2627.04亿元。

尽管外界无从知晓滴滴与比亚迪合作的细节,但可以肯定的是,滴滴公司大概率处于强势地位,因为滴滴公司与新能源汽车公司是一对多的关系,滴滴公司有充分的选择权,而比亚迪则是被选择的乙方。

三、金融业务:利润规模媲美A股上市银行

2016年,滴滴设立金融事业部,一年后斥资3亿元收购北京一九付支付科技有限公司,间接获得支付牌照;2018年4月,滴滴自营消费信贷产品“滴水贷”上线;2019年初,滴滴出行APP上线“金融服务”频道,业务涵盖借钱、理财、大病互助、百万医疗、车险、分期购车等产品;2020年12月初,滴滴推出“滴滴月付”。

滴滴坐拥5.5亿用户,金融展业的基本盘足够大,相比其他没有基本盘做支撑的网贷平台(拍拍贷/人人贷/PPmoney等),滴滴金融的获客成本更低,应用频次也会更高。更重要的是,滴滴公司对部分借贷客户(滴滴司机)有极强的掌控能力。

我们知道,客户的还贷能力取决于客户的资产净值以及未来所能产生的现金流。传统银行、支付宝(借呗)、微信(微粒贷借钱)、京东金融(金条借款)等为代表的借贷平台,或多或少都有一些当铺思维,区别在于抵押品是房子车子等有形资产,还是社交关系等“无形资产”,但这些平台都无法对客户的现金流进行掌控。

但滴滴放贷的牛逼之处在于,滴滴能够直接对部分贷款客户(滴滴司机)的现金流进行掌控,比如贷款滴滴司机的派单优先权、真实月收入流水明细数据、真实的工作状态和绩效指标(客户评价/投诉/罚款等)、对司机未来现金流的预判等,这种控制能力足以吊打全世界任何一家金融机构。腾讯阿里也会自愧不如,因为它们同样无法掌控贷款客户(滴滴司机)的收入流水。

因为这种细致到每笔交易流水的掌控能力,如果滴滴公司向滴滴司机发放贷款,那么坏账率大概率会非常之低。

2020年1月19日,滴滴程维在北京的民营企业家迎春座谈会上表示:过去一年,在滴滴平台获得收入的网约车司机人数达到1166万人,其中51.5%是进城务工人员。也就是说,这1166万滴滴司机都是滴滴金融的优质客户。

那么,滴滴金融的贷款利率是多少呢?

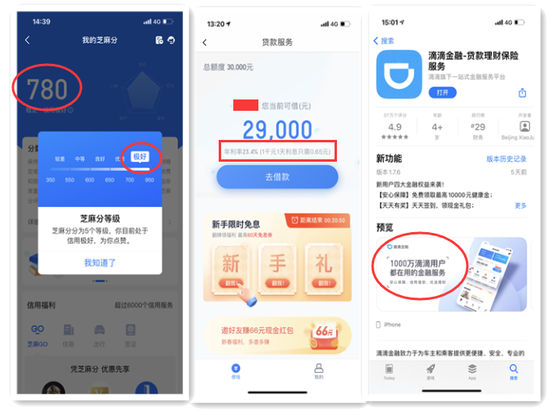

根据滴滴金融APP官方的介绍,贷款的最低日利率为0.02%,即年化利率7.3%,但是能获得这个利率的大概率是极少数。芝麻信用分780分(信用极好)的用户,在滴滴金融贷款利率为年化23.4%。由此可见,绝大部分客户在滴滴金融的贷款利率大概率会超过23.4%。

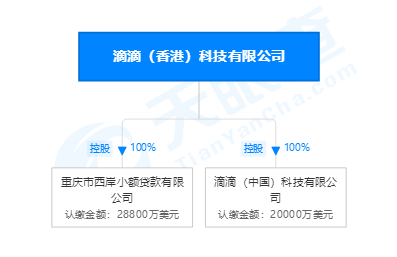

从2月7日的实测结果来看,滴滴金融的放贷主体为重庆市西岸小额贷款有限公司,该公司为滴滴(香港)科技有限公司的全资子公司。

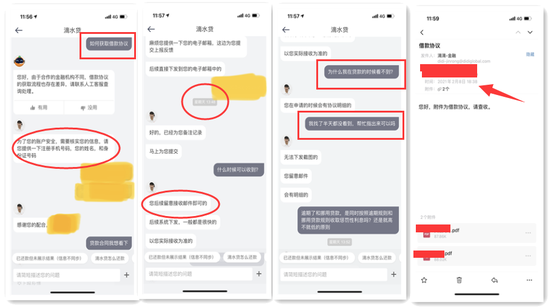

值得注意的是,滴滴金融在申请贷款时无法查阅贷款合同,只能主动向客服索取,客服验证身份后(姓名+身份证号+手机号),提供邮箱地址,客服再向合作方申请发送贷款合同,电话回访后,客户才会收到贷款合同。整个过程即便是经过数次加急处理,客户收到的时间也是在28小时之后,即2月7日13点48分申请,2月8日18点38分收到。

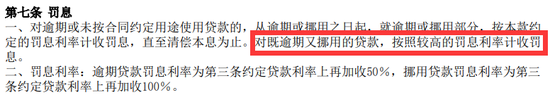

根据贷款合同第七条的规定:逾期贷款罚息利率为第三条约定贷款利率上再加收50%(即35.1%),挪用贷款罚息利率为第三条约定贷款利率上再加收100%(即46.8%)。对既逾期又挪用的贷款,按照较高的罚息利率计收罚息。

2020年4月7日,在新浪黑猫投诉平台发布了一份关于滴滴金融的贷款投诉,编号为“17349356910”,所涉及的贷款年利率高达35.64%(日利率为0.099%)。

根据滴滴金融与客户所签署的《个人消费借款合同》4.1条的规定:“本笔贷款年利率为35.64%,按日计息。乙方发生逾期的,从逾期之日起,甲方有权对逾期贷款本金按照合同约定的利率加收50%计收逾期罚息。乙方未按约定的用途使用贷款的,甲方有权对挪用贷款金额按本合同约定的利率加收100%计收挪用贷款罚息。”

根据该合同的规定,贷款基础年利率为35.64%;

如果逾期,对不起,逾期本金加收50%的罚息,即35.64%*150%=53.46%;

如果挪用贷款,对不起,挪用贷款金额加收100%的罚息,即35.64%*200%=71.28%。

为什么贷款利率刚好比24%和36%低一点点?这很可能是滴滴参考监管红线而设置的。

2020年11月17日,一篇题为《独家揭秘:滴滴金融做了5年,为何在贷余额不到200亿?》的文章称:

“我们本来订立的目标是,今年年底做到在贷余额220亿。结果到现在为止,还不到200亿。”滴滴金融内部人士林志强对一本财经表示。

今年6月,滴滴金融任命了新的事业部总经理卓越。

在此之前,他是滴滴的财务和经营管理副总裁,也是滴滴总裁柳青在高盛时期的同事。

“Allen(卓越的英文名)比上一个领导强势很多,很快就结束了诸侯割据的局面,统一部门。他在公司也有实权,现在我们不用去跪求其他部门拿流量了。”林志强称。

新领导上任之后,滴滴金融在内部的话语权也有所提高。

而林志强去拿流量的时候,也不再需要哄骗其他部门。“现在都直接说,我们就是来做变现的,是为了上市冲估值的。”

注:文中受访者为化名。

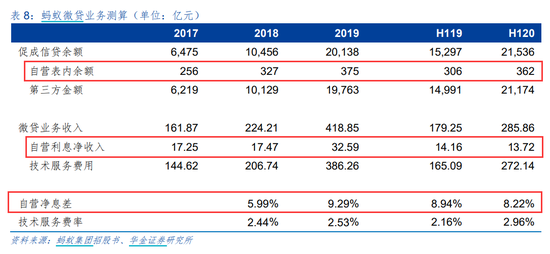

因为滴滴还未披露招股书,我们参考蚂蚁的数据进行估算。蚂蚁的招股书显示,截止2020年中期末,蚂蚁促成信贷余额21536亿元,其中消费贷17320亿元、小微经营贷4217亿元。2014、15年上线的花呗、借呗是蚂蚁开展消费贷业务的端口。

华金证券的研报显示,蚂蚁花呗和借呗的贷款日利率为万分之四左右(即年化利率14.6%)。基于收入和贷款余额和分项,华金证券估算,2017至2020年上半年,蚂蚁微贷板块自营净息差分别为6.73%、5.99%、9.29%和8.22%。

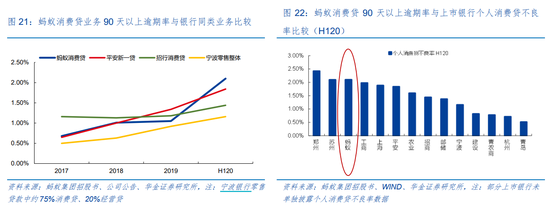

如果以芝麻信用780分(信用极好)的贷款利率(年化23.4%)为参考锚点,滴滴金融的贷款利率按照23.4%计算,参考蚂蚁自营贷款的运营成本6.38%(贷款利率14.6%-自营净息差8.22%),从理论上来说,滴滴金融的自营净息差8.22%-17.02%之间。参考蚂蚁2.1%的逾期率,由于滴滴金融还在做大贷款规模阶段,大量新增贷款会稀释逾期率,那么滴滴金融的账面逾期率可能会低于2.1%。

注:蚂蚁逾期率的计算扣除了已核销贷款,银行未扣除。同时,蚂蚁贷款规模一直在快速增长之中,新发贷款到产生不良有时间差,大量新增贷款加入分母会迅速稀释不良率。因此蚂蚁披露数据可能低于实际值。

2020年年底,滴滴金融的在贷余额如果按照200亿计算,且该贷款均为自营,那么滴滴的自营利息净收入将在16.44-34.04亿元之间,这意味着滴滴金融的利润规模足以媲美一家A股上市银行。

根据滴滴官方的介绍,“1000万滴滴用户都在用的金融服务”,200亿贷款对应人均2000元的贷款金额,与花呗用户约2000 元的平均余额相当,考虑到滴滴5.5亿的用户,滴滴的放贷规模还有很大的增长空间。

四、单车租赁:12个月回本,每辆车赚2240元,每年利润64亿

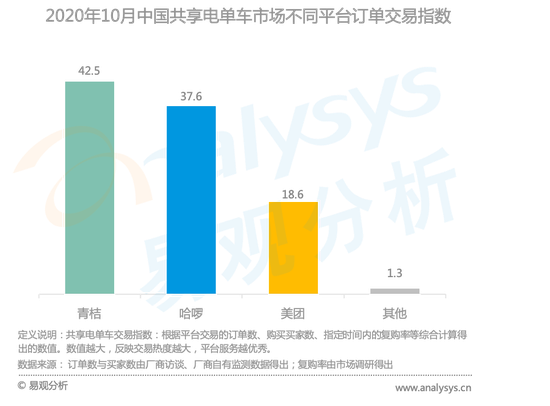

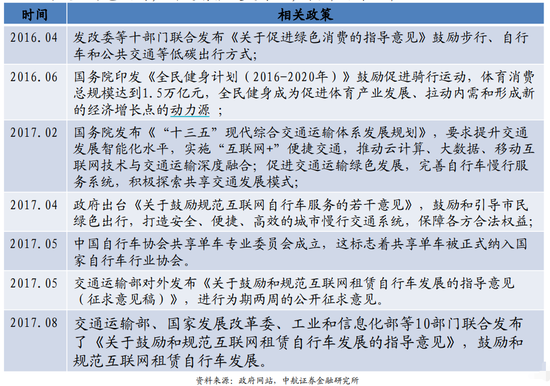

青桔单车并非是真正意义上的共享经济,其实质上是线上版的单车租赁业务。国内市场由青桔单车、哈啰出行与美团单车(原摩拜)三巨头统治。根据易观的估算,2020年,中国共享单车市场的交易规模约为218.27亿元。

根据交通运输部的数据,截至2019年8月底,我国互联网租赁自行车,即共享单车共1950万辆,覆盖全国360个城市,注册用户数超3亿人次,日均订单量则达到4700万辆。意味着每15.3846人共用1辆单车,平均每辆车每天被骑行了2.41次。

根据易观的数据,2020年10月,青桔、哈罗、美团、其他的交易指数分别为42.5、37.6、18.6、1.3,如果以此粗略折算交易规模,那么青桔2020年的交易规模大约为92.76475亿元(218.27亿*42.5%)。

2020年10月26日,根据界面新闻的报道,在10月23日,青桔单车全天总订单量达到2300万,而美团和哈啰当天订单总量分别为1700万单和1900万单。不过,这是一个动态单量数据。针对上述单量数据,青桔单车方面不予置评,哈啰出行则予以否认。

2300万的全天总订单量可能是高峰时数值,新浪财经按照9折估算日均的全天总订单量,结合平均每辆车每天被骑行2.41次,那么从理论上来说,2020年10月,青桔单车的单车总量大约为858.9212万辆(2300万*0.9/2.41次)。

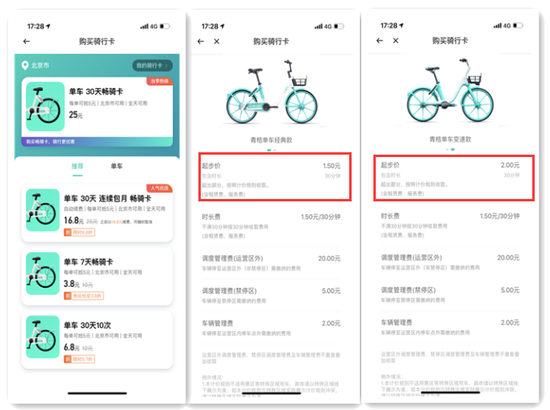

按此估算,这意味着青桔的每辆单车在2020年全年所带来的收入大约为1080.01元(92.76475亿/858.9212万)。按照2017年上海制定的3年强制报废标准,意味着一辆单车在使用期内能产生3240.04元的收入。

这个数据是不是很夸张?

可能并没有!

剔除雨雪等恶劣天气,一年按照270个可骑行日计算,每辆车每天产生4元的收入即可,而青桔单车的单次骑行的费用是30分钟1.5元(变速款为2元),考虑到每15.3846人共用1辆单车,所以平摊到每个骑单车的人身上的费用是0.26元,一年折合70.2元。要知道,青桔单车的月卡费用都是25元呢。

根据北京青年报在2017年3月对深圳、天津、苏州等地的业内人士的采访,当时每辆单车的制造成本在600元左右。

“一般的共享单车我们对外售价400元左右,其中利润并不高,这样下来一辆就要涨十几元。不过其实我们对老客户是没涨的。

目前符合上海标准的车辆,其最低成本价为400元,再加上锁的价格,最终一辆车的成本为600元左右。

摩拜方面透露的数据为,第一代摩拜的成本为3000元左右,第二代的成本500元左右,第三代成本未透露。”

来《共享单车成本价格普遍上涨 平台回应:车价没涨》

2017年8月28日,滴滴成立青桔单车入局单车租赁业务,带动了单车采购量的增加,制造单车的边际成本也会降低。同时,随着行业三巨头格局形成和稳固,单车制造的定价权会逐渐向三巨头倾斜,单车制造商会越来越没有议价权。所以综合来看,单车制造的综合成本会越来越低。加上单车投放后的运营维护等综合成本,如果按照每辆车1000元的总成本计算,12个月不到即可收回全部成本,每辆车可以带来2240.04元的利润。

根据估算结果,青桔单车的单车总量大约为858.9212万辆(2300万*0.9/2.41次),那么滴滴的固定资产(单车)采购成本和车辆运营维护成本大约为85.89亿元。

结合每辆车2240.04元的利润,滴滴的858.9212万辆单车在3年的使用期内,能带来192.4亿元的利润,折合每年64.13亿元。

青桔出行早期的成本主要是巨量采购单车所导致的固定资产支出,以及市场推广所产生的费用。但随着三寡头完成了对两轮出行市场的统治,青桔单车也从早期的免费骑行到如今的多种计费方式(涨价/按次按时收费/月卡/季卡等),青桔单车的财务状况也将逐步改善。

滴滴的单车租赁业务与网约车业务一样,也会受到各级政府政策的影响,这就需要各个玩家得到各地政府的认可,在这个过程中就会产生相关的公关费用。

2月5日,IFR援引不具名知情人士称,哈啰出行在研究今年在美国通过IPO融资5亿-10亿美元的计划。毫无疑问,这对青桔而言又是一剂强心剂。

五、下半年IPO,估值超1000亿美元?

理论上,所有的资产价格,都应该等于它的未来的现金流折现到今天的现值,也就是经典的现金流量贴现(DCF)模型。

更严苛一点,还可用自由现金流折现法对企业进行估值。自由现金流量(FCFF)是指公司所产生的在满足了再投资需要之后剩余的现金流量,这部分现金流量是在不影响公司持续发展的前提下可以“自由”分配给公司全部资本提供者(包括债权人和股东)的最大现金额。

如果滴滴能够继续保持当前的经营状态,那么滴滴将会产生很可观的现金流,其中包括:

1、网约车业务:2015-2025年累计抽成4615亿。

2、定制网约车租赁:3年回本,100万辆收租4127亿。

3、金融业务:利润规模媲美A股上市银行。

4、单车租赁:12个月回本,每辆车赚2240元,每年利润64亿。

值得一提的是,滴滴从2016年组建自动驾驶技术研发部门,并于2019年8月将自动驾驶部门升级为独立公司,公开资料显示,上海滴滴沃芽科技有限公司为滴滴自动驾驶业务的运营主体,累计融资额超过了8亿美元。

2030年,如果滴滴真的去掉了驾驶舱,完全实现了自动驾驶,那么滴滴公司的财务数据将会更加靓丽和耀眼。届时,滴滴公司有可能会统治整个四轮出行市场。但是,盯上这个霸主之位的不止是程维,还有美团的王兴和百度的李彦宏等,美团打车会对滴滴的基本盘形成冲击,而自动驾驶则会对整个网约车市场的业态形成毁灭性的打击。这意味着谁能率先实现完全自动驾驶(L5级),谁就能统治整个四轮出行市场,如果滴滴无法在自动驾驶领域取得一席之地,那么它可能会输掉所有。

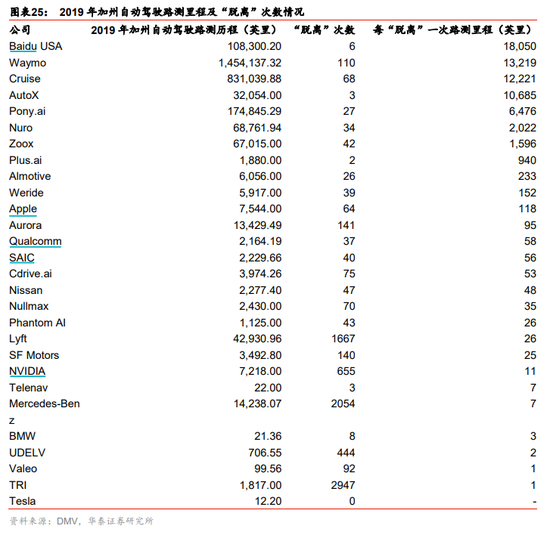

根据华泰证券2020年4月24日的研报:“简单从加州路测数据来看,我们认为中国的百度、小马智行、Auto X、Plus Ai 自动驾驶水平居于世界第一梯队,谷歌的Waymo和通用的Cruise自动驾驶技术世界领先。”这意味滴滴要从自动驾驶赛道中脱颖而出并不容易。

1月4日,据晚点LatePost报道,滴滴计划于2021年上市,上市选择地或将选择香港,目标估值约为 600-800 亿美元(折合人民币约3866-5155亿),目前正与包括高盛、摩根大通在内的投行接洽。

2月3日,据The Information报道,知情人士称,在网约车业务于2020年实现约10亿美元的净利润后,滴滴出行计划于今年下半年进行IPO。一些银行家表示,滴滴出行在公开市场的市值可能达到1000亿美元,为之前获得的420亿美元估值的两倍多。

如果滴滴成功IPO,你会买吗?

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国