投资研报

【碳中和动态分析】光伏全线下跌原因找到了!风电、光伏项目开发规则变化全解读 2020年中国风电整机市场集中度有所下降

【新能源汽车动见】两只千亿白马龙头为何领跌板块?一文看懂镍价大跌背后的逻辑

【食品饮料α掘金】蒙牛大举增持,“奶酪第一股”利润预增186%-290%

【硬核研报】只会迟到,从不缺席!军工板块迎来重要窗口期!机构高喊向上空间巨大,百花齐放局面即将再现,多条主线布局真成长个股(名单)

美国国债投资者行为图谱

来源:证券市场周刊蓝刊

巨额财政负担和长期的低利率环境,打破了美国国债市场此前的供需平衡,投资者行为也相应发生变化。

本刊特约作者 李思琪/文

为应对疫情冲击,2020年美国采取了超常规的财政货币政策。美国国会先后通过了5轮财政刺激法案,联邦政府赤字激增,美国国债发行规模大幅攀升;美联储下调基准利率150BPs,重返零利率时代。巨额财政负担和长期的低利率环境,打破了美国国债市场此前的供需平衡,投资者行为也相应发生变化。

美国国债投资者结构及疫情影响

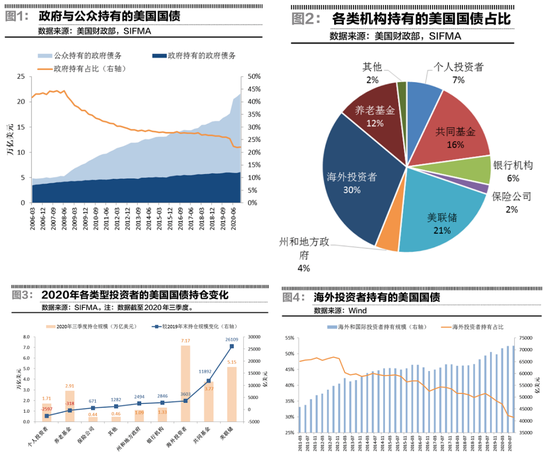

按投资者属性划分,美国国债可分为政府持有(IntragovernmentalHoldings)和公众持有(Debt Held by the Public)。美国财政部数据显示,2020年末美国国债余额为27.7万亿美元,同比增长,19.6%,占GDP的132%,同比上行25个百分点。其中,公众持有规模为21.6万亿美元,占比78%,剩余约6万亿美元由美国政府机构持有。

政府机构的国债需求稳定,受市场利率影响不大,因此本文将分析重点聚焦在公众持有部分,包括货币当局、银行、养老基金、保险公司、共同基金、州和当地政府、海外和国际投资者及其他。

美国证券业及金融市场协会(SIFMA)数据显示,截至2020年三季度,公众持有的美国国债余额为24万亿美元,其中海外投资者持有7.2万亿美元,占比30%;美国国内投资者持有16.8万亿美元,占比70%。在美国国内投资者中,美联储、共同基金和养老基金的持仓体量较大,占比分别为21%、16%和12%。

2020年,美联储实施了大规模QE,截至三季度末,美联储累计增持2.6万亿美元国债至5.15万亿美元,较2019年末增长103%。宽松的货币环境推动美债收益率大幅下行,美国10年期国债收益率水平由2019年末的1.92%降至2020年末的0.93%,期间最低触及0.52%。

低利率环境下,海外投资者与美国本土金融机构依然大举涌入国债市场。其中,共同基金、海外投资者和商业银行分别较2019年末增持1.2万美元亿、3600亿美元和2800亿美元,而个人投资者和养老基金则分别减持了2597亿美元、318亿美元。

美国国债投资者行为分析

低利率环境下,美国国债的投资需求仍然强劲,主要原因在于不同类型的投资者行为特征存在差异。不同类型的投资者具有不同的资金久期、收益要求和风险偏好,杠杆水平和资产配置策略存在差异,对利率变动的敏感程度也不尽相同。对于配置型资金,如养老基金、个人投资者和海外投资者,追求稳定的票息收入,偏好长期限品种,倾向于在利率上行阶段加大配置。而以共同基金、银行为代表的交易型机构,策略灵活、换手率高、使用杠杆,对利率波动的敏感性强,以配置中短久期品种为主,倾向于在利率下行的窗口期加仓买入,从波段操作中赚取回报。

过去10年中,海外投资者一直是美国国债的配置主力,但其持有规模占公众持有规模的比重持续下滑。去年三季度末,海外投资者的持有占比较2019年末下降5个百分点至30%,为2004年以来最低。较其他类型的投资者而言,海外投资者的配置力度有所减弱,主要原因是次贷危机后美国长期保持低利率环境,美国国债的绝对收益水平下降,而美国股市、企业债等风险资产表现良好,分流了部分投资资金。

不过,海外投资者的长期增持趋势并未改变。随着欧元区和日本等经济体的负利率程度加深,美国国债在安全性、流动性、投资收益等方面的相对优势突出。受美联储降息影响,2020年美国国债收益率大幅下行,但与其他发达国家和地区相比仍处在较高水平。同时,美元指数走弱削减了海外投资者的外汇对冲成本。2020年末,欧元对冲后的美国10年期国债回报率为0.09%,比德国10年期国债收益率高66BPs;日元对冲后的美国10年期国债回报率为0.42%,较日本10年期国债收益率高40BPs。

2020年,美国财政部通过多轮救助计划向美国居民发放了大量现金,美国个人储蓄率由疫情前的约8%大幅提升至13.7%,同时美联储在实施QE过程中,从非银金融机构手中购买美国国债,导致银行存款大幅增加。2020年,美国银行体系准备金由2019年末的1.7万亿美元攀升至2020年三季度末的2.85万亿美元。美国财政部估算,纳入银行持有的1.2万亿美元高质量流动性资产(HQLA)后,美国银行业实际的LCR指标高达144%,表明银行体系的流动性过剩。

在银行存款快速攀升的同时,贷款规模却出现萎缩。2020年美国大型银行的贷款季度环比增速连续下滑,三、四季度甚至降为负值。商业银行存贷款余额差距不断扩大,说明对经济前景的悲观预期压抑了企业的投资生产活动,大规模的救助资金直接转化为私人部门储蓄,并未流入实体经济,刺激社会总需求增长。

相比之下,银行持有的债券资产规模稳步上升。2020年末,商业银行持有的国债与机构债规模较2019年末增加了7580亿美元至3.75万亿美元。疫情冲击导致市场风险偏好降低,银行放贷意愿不足,而国债不仅提供了安全稳定的收益,还能满足流动性监管要求,因此商业银行加大了对美国国债的增持力度。

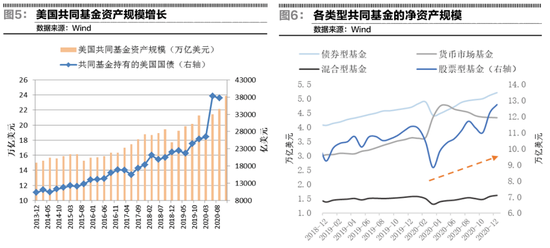

共同基金在联邦债务融资中扮演了重要角色。2015年以来,美国市场共同基金迅速扩容,一定程度上推动了共同基金增持美国国债。其中,货币市场基金是短期国库券(T-bill)的持有主力,市场占比高达40%。债券型基金对中长期限国债需求较高,而股票型和混合型基金在配置权益类资产的同时,通常也持有一定比例的无风险资产进行风险对冲,持有国债在分散投资组合风险、降低组合波动率等方面发挥了重要作用。

2020年,美联储的一系列宽松举措将资产价格推向历史高位。2020年彭博巴克莱美国国债指数的全年回报率达到7.9%,同期美国债券型基金的净资产规模扩大了5000亿美元。标普500指数和纳斯达克指数的全年回报率分别达到16.3%和43%,美国股票型和混合型基金的净资产规模也分别扩大了1.35万亿美元、400亿美元。银行体系的准备金过剩催生了大量的流动资产管理需求,带动货币市场基金规模增长。共同基金的资产规模加速扩张,推升了美国国债的配置需求。

后期投资者行为预判

2021年以来,美国国债中长期收益率快速上行。年初美国10年期国债收益率突破1%,并于2月16日触及1.3%,创2020年2月27日以来最高点。由于美联储货币政策维持宽松,短端收益率相对平稳,收益率曲线形态持续陡峭化,(10-2)年期限利差已扩大至近118BPs,创2017年3月以来新高。

综合而言,受拜登的新救助方案推动,2021年美国国债净发行规模大概率会超出市场预期,同时在既定的购债计划安排下,美联储的持有占比趋降,叠加通胀预期回升等因素推动美国国债收益率上行,其他类型投资者的行为出现分化。

根据美国财政部、一级交易商和美国国会预算办公室(CBO)的预测,2021万亿财年,财政部国债净发行量将在1.66万亿-2.65万亿美元之间,较2020财年大幅减少。但以上预测均未包括拜登政府主导的1.9万亿美元救助法案。在“民主党横扫”(Blue Sweep)的政治格局下,更有利于新一轮疫情纾困法案的推行。若财政刺激如期落地,2021财年美国国债净发行量将高于各机构的预测结果。

美联储持有国债规模与其资产购买计划密切相关。美联储1月FOMC会议宣布将维持当前的购债规模不变,即每月购买800亿美元国债和400亿美元MBS。据此,2021年美联储将增持9600亿美元国债,增持规模较2020年的2.3万亿美元大幅下滑,可能导致美联储的持有占比回落。

除美联储以外,其他类型的投资者配置行为均明显受到美国国债收益率变化的影响。2021年,美国经济加快复苏、财政刺激增大国债供给、通胀预期升温等因素将共同推动美国国债长端收益率震荡上行,养老基金、个人投资者、海外投资者等配置型资金有望加大美国国债的配置力度。

商业银行对美国国债的需求强劲。如表2所示,财政部预测2021年银行体系的超额准备金将继续增加2.1万亿美元,流动性过剩的局面进一步加剧。而在美国经济复苏初期,企业信用资质缓慢修复,贷款增速难有明显起色,对投资债券的资金分流有限;另一方面,企业债的信用利差处在历史低位,利差保护空间不足,投资风险较高,因此国债仍然是银行资产配置的首选。财政部预测,2021-2022年,美国银行业将累计增持1.8万亿美元国债。

共同基金的投资类型多样化,因此其投资行为与利率环境的关系更为复杂。美联储通过QE投放的流动性以及银行体系的超额准备金,将为共同基金特别是货币市场基金提供大规模的增量资金,支撑短期国库券的配置需求。同时,在利率上行阶段,投资企业债特别是高收益债的资金有望回流至相对低风险的品种,如国债、市政债、机构债等。不过,美国国债收益率回升可能带来股票市场估值调整压力,对权益类基金的资产配置形成约束。预计共同基金的增持力度将较2020年边际减弱。

(作者为中国建设银行金融市场部研究员,本文仅代表作者个人观点,与所在单位无关)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国