炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:美债“危机”扩散!新兴市场惊现资金外流,释放什么信号?日均流出19亿,股债汇市场压力来了

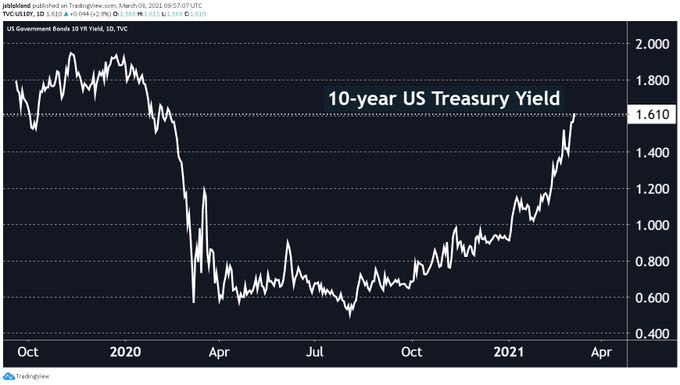

近日,全球金融基准10年期美国国债收益率突破1.6%。

自今年1月6日美国民主党拿下参议院以来,基准10年期美国国债收益率收报1.5661%,上涨约65个基点,30年期美国国债收益率收报2.2974%,上涨幅度也为65个基点。而美元指数则上涨了2.55%。

反观新兴市场,股债汇都面临资金外流压力。国际金融研究所的统计显示,2月份流入股票和债券的资金从去年11月份创纪录的1074亿美元(约合7008亿元人民币)降至312亿美元。而到3月份第一周,每日资金流出约2.9亿美元(约合19亿元人民币),这是自去年10月份新兴市场以来首次出现单日资金流出。

截至上周末,MSCI新兴市场股票综合指数(以美元计价)较不到一个月前的高点已下跌7%,摩根大通全球EMBI指数追踪的新兴市场债券价格也较去年底下跌了近4%。而彭博巴克莱新兴市场货币指数已下跌2.7%。

这一全球金融市场波浪变化的背后,有着美国国债市场的巨大推动。随着美国1.9万亿美元刺激计划的推出,美国市场流动性进入超级宽松阶段,市场分析师提醒要密切关注通胀预期的变化情况。

美元阶段性走强,美元指数年内上涨2.55%

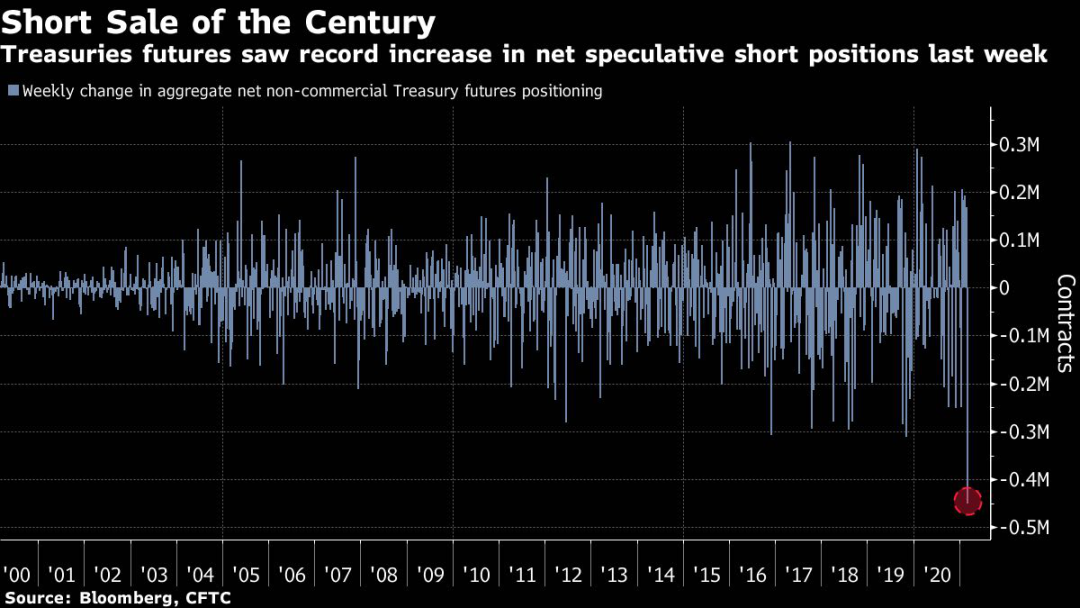

根据美国商品期货交易委员会(CFTC)最新数据,上周,美国国债期货收益率曲线中非商业(包括专业基金以及投机交易者)净持仓量变化的总体指标创下最大纪录的降幅。这一变化相当于450亿美元的基准美国国债净空头头寸。

2月底,美国财政部发行620亿美元7年期国债需求惨淡,中标收益率1.195%,大幅超过发行前收益率4.4个基点,投标倍数也创下纪录最低,严重偏离市场预期,使得在前期就已不看好后市的市场参与者更加悲观,成为引爆无序抛售的最后一根稻草。

看空债券最为显著的后果是:国债收益率大幅上升,从而导致金融环境普遍收紧,而这也是美联储在指导政策时所关注的一个关键指标。

3月5日,一度涨至1.625%,达到2020年2月以来的最高水平。自今年1月6日民主党拿下参议院以来,美国国债长端名义收益率(Nominal Yield)大幅上升。截至3月5日,相比去年年底,基准10年期美国国债收益率收报1.5661%,上涨约65个基点,30年期美国国债收益率收报2.2974%,上涨幅度也为65个基点。而美元指数则进入2021年之后,上涨了2.55%。

中国银行全球市场部交易员李桢认为, 1.6%是关键点位,若1.6%能够站稳,有望进一步奔向1.8%和2.0%,否则可能回落;若中长期限美国国债收益率上涨速度过快影响金融稳定,美联储可能出手抑制长期国债收益率过快上涨。

本轮“凸性对冲”需求主要来自抵押贷款银行,因为他们必须对冲其贷款资产。根据美国银行的估计,以10年期国债等值计算,存在超过600亿美元的凸性对冲需求。该规模虽小于历史规模,但其大小仍相当于新冠疫情后的大规模10年期美国国债标售单次供给量的3倍,因此入市时可能加速美国国债收益率上行,助力收益率在关键点位实现实质性的突破和得到巩固。

新兴市场压力凸显,股债汇都面临资金外流压力

美国利率飙升对新兴市场资产造成压力。上周,新兴市场的国际资金出现净流出,为去年10月以来的首次。

国际金融研究所(Institute of International Finance)跟踪了30个新兴经济体的每日资产数据,其发送的每日跨境资金流动报告显示,1月份新兴市场的资金流入总额为200亿美元;2月份每日资金流入约3.25亿美元;而过去一周,每日资金流出约2.9亿美元,这是自去年10月份新兴市场以来首次出现单日资金流出。

据国际金融研究所,上周末,新兴市场股市的国际资金开始净流出,本周,债市的国际资金出现净流出。此外,数据还显示,2月份流入股票和债券的资金从11月份创纪录的1074亿美元降至312亿美元。

截至上周末,MSCI新兴市场股票综合指数(以美元计价)较不到一个月前的高点已下跌7%,摩根大通全球EMBI指数追踪的新兴市场债券价格也较去年底下跌了近4%。

同样在汇率市场上,2020年3月份之后,彭博巴克莱新兴市场货币指数上涨14%,到今年1月初创下历史新高。而1月上旬之后,该指数已下跌2.7%。显然,一旦美国国债收益率持续走高下去,新兴市场压力将进一步显现。

3月8日,摩根士丹利在两周内第二次下调新兴市场外汇和债券评级,预计新兴市场外汇指数将下跌4%至5%。

巴克莱的新兴市场信贷研究主管科尔贝(Andreas Kolbe)称,“新兴市场股票基金继续吸引资金流入,反映出市场对新兴市场的风险情绪总体上保持不变”,但全球投资者将更审慎地挑选新兴市场目标资产,比如由于更广泛的全球债务抛售潮,企业债的表现尤其糟糕。他还在上周五给客户的一份报告中预计,“我们相信,在不久的将来,风险情绪将导致新兴市场的资金进一步外流。”

此外,非美元的避险货币也面临同样的问题。对冲基金增加了看跌日元的押注至一年来的最高水平。瑞穗证券首席外汇策略师山本雅文表示,美国收益率还有更大的上升空间,因此美元兑日元最快可能在3月底达到110。

平安证券钟正生宏观团队认为,近期美元阶段性走强的逻辑愈发充分。

第一,随着1.9万亿美元财政刺激即将落地、疫情改善与疫苗推广加速等,美国经济复苏节奏正在加速,市场对美元的信心边际加强。

第二,随着美债收益率攀升、通胀预期走强,市场对于美联储政策提前收紧(加息)的预期有所加强。

第三,美欧经济与政策力度的差距仍在扩大,例如欧洲疫苗推广远落后于美国,且财政和货币刺激执行情况不如美国通畅。历史上,美欧之间的“经济差”扩大是美元指数走强的重要驱动力。

美国大规模刺激即将到来,实体借贷成本上升并不快

最新的数据显示,美国财政国库现金已经跌破1.4万亿美元,仍然充盈。显然,对于出台的美国1.9万亿美元刺激计划,只是把国库的钱撒出来,压力并不算太大。考虑到国库里的资金投放出来后,同时投放基础货币和存款,美国市场的流动性将会非常宽松。

另外,根据彭博经济研究,由于新冠疫情迫使人们留在家中远离消费场所,美国家庭额外增加了1.5万亿美元的储蓄且该数字还在增长。如果将储蓄全部花费出去,那么美国2021年的经济增速最高可达到9%,而不是当前预测的5.5%;相反,如果储蓄分毫未动,那么经济增速可能只有2.2%。

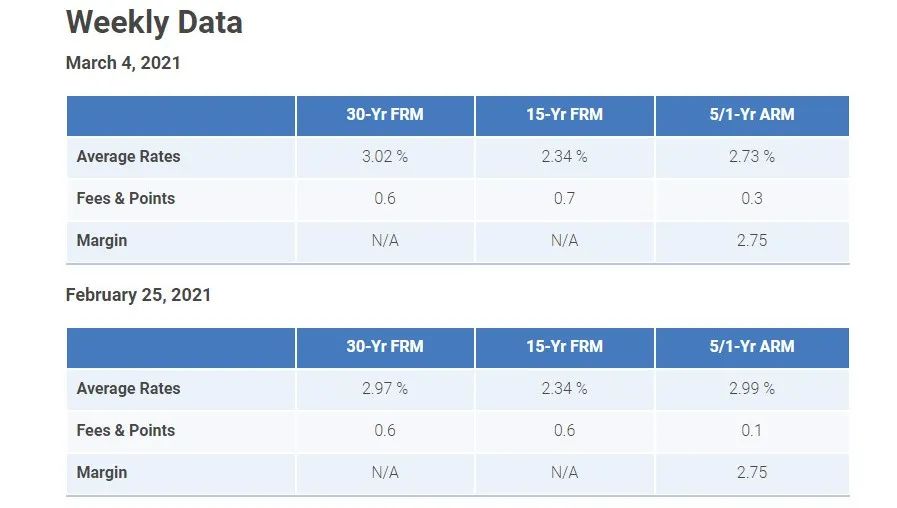

实际上,抛开美国国债长端名义收益率,美国实体经济利率仍然普遍处于较低水平。无论是事关个人融资成本的房贷利率,还是事关实体企业融资成本的企业债利率,并没有跟随美债实际利率快速上升。

3月4日,美国最新一期30年抵押贷款利率才刚刚突破3%的重要关口,仅为3.02%,仍低于疫情前3.7%的水平。

美国投资级企业债利率为2.18%,低于疫情前2.9%的水平。特别是,在今年截至3月5日,美国投资级信用债发行量达3062.15亿美元,去年美国同期投资级信用债发行量为2501.50亿美元, 同比增幅超过22%。在这种情况下,美国投资企业债利率为2.18%,仍然非常低。

更离谱的是,在美国垃圾债券市场上,违约概率最大的CCC级债券的平均收益率,在今年2月中旬创下历史新低7.17%,而3月5日仍然仅为7.27%。

美联储无意干涉收益率上涨,分析师提醒关注通胀预期变化

显然,从实体经济来看,印证着美联储主席鲍威尔的表态。上周四,鲍威尔表示,“金融状况高度宽松,考虑到经济需要达到的复苏程度,这种状况是适宜的”。美联储副主席Richard Clarida等多位美联储官员认为,美国国债收益率上升反映出美国经济增长前景和通胀预期改善,令人鼓舞,同意鲍威尔将收益率上升描述为对经济前景的一种“信心声明”的观点,暗示美联储不会对收益率上升做出回应。

中国建设银行金融市场部张涛团队认为,目前,全球通胀预期正处在向实际通胀兑现阶段,经济复苏势头也在刺激政策有增无减下继续强化(美国参众两院已通过了拜登1.9万亿的刺激计划,美联储主席鲍尔森更是表示三年内难有重大政策调整),加之基数效应的作用下,预计今年上半年市场交易的主线仍将是对“疫苗与群体免疫”和“经济的疫后复苏”定价的持续强化,相应今年1月中旬疫情拐点以来的各类资产走势也大概率延续下去。

至于进入三季度后,市场交易主线是延续,还是转换,则一方面要视疫苗进展、疫情形势和群体免疫程度,另一方面还要观察全球财政、货币政策组合取向的边际变化。但是需要格外警惕的是,一旦经济复苏势头不能顺利推进,而前期通胀预期和商品价格已持续上升一段时期,那么宏观经济运行面临的“滞涨”风险就将骤增,可以说这也是今年三季度乃至下半年,最需要市场关注的。

江海证券屈庆团队认为,现在需要关注海外通货膨胀预期的变化,从前期的铜到最近的油价,反弹较多。但是美元反弹也不少。我们认为阶段性通货膨胀预期已经到高位,市场对此也有反应,一旦美债利率持续反弹,可能反向压制通货膨胀预期,那么债券利率向下的空间可能被打开。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国