融信中国(03301.HK)董事局主席欧宗洪与春秋时期的晋文公有些相似,喜欢做一些不鸣则已一鸣惊人的事儿。

他不喜欢曝光,平日深居简出,网络上很难找到高质量的访谈片段。与他相关的信息,不过是20年前“欧氏三兄弟”古早的创业故事,以及一个只在媒体笔下传说,似有似无的闽系地产江湖,仅此而已。

就是这样一位好静的老板,不久前递出一则爆炸新闻:融信要卖掉位于虹桥世界中心的上海总部办公楼股权,奔向没那么核心地段的融信·上坤中心。算上2016年2月从福州搬进虹桥万科中心,到2018年再次乔迁虹桥核心商务区,这已经是第三次搬家了。

都说“狡兔三窟”,可是不出事儿,谁愿意搬家舟车劳顿?或许是“维稳”大局,融信很快发布了2020年业绩早报:合约销售额达到1551.73亿元,建筑面积725万平方米,轻松完成既定目标。

既然这么稳,为什么要卖总部呢?放弃全上海数得上的高端办公区位优势,兑换大把的钞票,欧宗洪难道是为了享受金钱傍身的快感?

全球最著名的“财迷”,写在巴尔扎克的小说里,名字叫欧也妮·葛朗台。都知道他腰缠万贯,富可敌国,不过终日居住在阴暗破败的老房子里。

那么问题来了:如果欧宗洪学习的是欧也妮,那么融信是否成了那栋老房子?

地王之王

房企招拍挂活动中,掌声普遍会在落锤时响起,可是2016年8月17日,传统有了改变。

为了拍下上海静安中兴社区地块,仁恒集团举牌100亿元,全国地王价格就此被刷新。作为竞争对手,中梁控股(02772.HK)、融创中国(01918.HK)、旭辉控股集团(0884.HK)、万科A(000002.SZ)的代表纷纷起立鼓掌示意,这势在必得的魄力实在吓人。

当然,故事的结果是,经过400多轮报价,该地块有了下家——融信以110.1亿元总价、139.3%的溢价率、14.3万元/平方米的楼板价,成了新的地王。

大佬们突然意识到时代变了。翻看融信的过往,其实并不算辉煌:2016年年初,欧宗洪才将融信的总部迁至上海;同期在港交所挂牌上市,结果只获得2.7%认购;相比动辄千亿规模的房企大佬,当时融信年销售额不过200亿元。

然而就是这样一家企业,漂亮地射出一支冷箭,让所有人都受伤了。

“公司拿地的价格并不高。”回顾那次抢地王的经历,欧宗洪十分平静,毕竟拿大钱抢好地的事儿,融信早已谙熟。虽然港交所IPO并不算成功,但欧宗洪并不气馁,随即发行两笔合计35亿元的公司债,接连夺取上海、杭州、福州等众多热门地块。

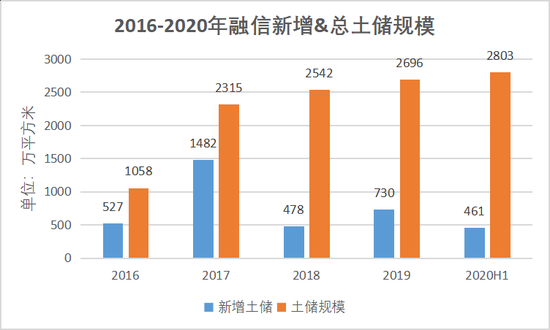

乘上海地王之势,融信继续开疆拓土,2017年总共购置78个项目,总建筑面积1481.53万平方米。要知道,2016年时融信总土储也不过1060万平方米,如此快速膨胀的速度,才是新时代的地王风采。

王侯将相宁有种乎?活在这个时代需要勇气,只要敢借钱敢花钱,布局全国发展也不是难事。公开信息显示,融信资源广泛分布于长三角、海峡西岸、大湾区、京津冀等九个城市群,杭州、南京、福州、上海等地价居高的城市,其合约销售额占比已经达到65.64%。

这些寸土寸金的区域,融信都没落下,因此其平均合约售价稳定处于整个行业的领先位置。公开数据显示,在众多房企2020年平均合约售价刚破万时,融信从2018年开始就没让该数据下滑至20000元/平方米之下。

结合亿翰智库的数据,2017年地产行业TOP100房企平均存货周转率为0.35,融信以0.4的效率开发项目,维持着高周转战略不放松。从融信身上,可以看到坚持“高杠杆+高周转”,激进扩张风格房企的风采。

不同点在于,欧宗洪眼中的猎物十分明确:同样是高周转策略,融信要赚的是有钱人的钱,用一套“高举高打”的战略占领目标市场。

姑且不论结果,融信至少做到了声势浩荡。

不赚钱的高端生意

谁在赚有钱人的钱?LV、法拉利、茅台,还要多一个融信?这是一件多么光彩照人的事儿。可其中要承受多大压力,只有欧宗洪自己知道。

福建比不了上海,毕竟这里有更为丰富的融资渠道,银行与金融机构对资金压力的敏感度更强。只要房企下定决心花钱,总会有海量的资金满足需求。

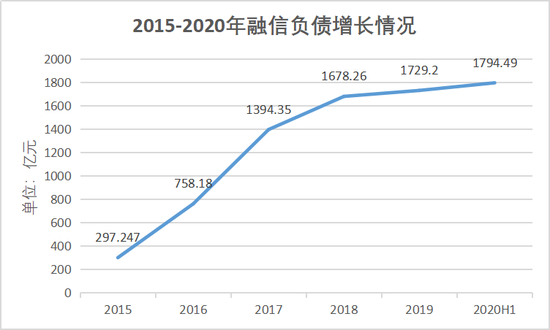

刚来上海那几年,是融信花钱意愿最为迫切的一段时间。为了尽快成长为独当一面的巨头,欧宗洪在全国各地热门区域吃掉不少地块,同时吹大了公司的负债额度。财报数据显示,融信2015年的负债还不足300亿元,两年后直奔1500亿元而去。

人们总会有误解:认为房企负债高了,风险就来了,其实这话并不全对。环顾龙头房企——碧桂园(02007.HK)、保利地产(600048.SH)、龙湖集团(0960.HK)们,哪个不是债务轻松大几千亿?最终还是歌照唱舞照跳。

背债不可怕,可怕的是背了债,却成不了碧桂园、保利和龙湖。

眼下,千亿规模的融信,已经背上近2000亿元的债务,成长却不理想。克而瑞数据显示,经过2017年的快速成长,融信的新增土储规模与土储总量,再没有出现快速增长;在2018年销售面积触及峰值后,同样失去了增速。

无论利润空间有多高,还是需要量的支撑,只有“高杠杆”,没有“高周转”的成长撑不了多久。“双高”模式的关键,就是牺牲利润,换取规模。一旦天平失衡,资金投入换不来规模增长,规模一直吹不大,就到了考验资本耐性的时候。

无数事实证明,资本的耐性最经不起考验。

欧宗洪的解决办法,是继续增加筹码。2020年3月和4月,融信按5.9%年利率,分别发行12.9亿元及11.06亿元的资产支撑证券(ABS);6-7月间,又以6.75%-7.35%不等的利息水平,发行6.1亿美元债券。

第三方统计数据显示,2020年国内房地产开发企业发行境内信用债票面利率平均值为4.91%;同期发行美元债时,时代中国与碧桂园的成本各只有6.0%与5.4%。大家借来的钱,相比融信要低不少。

“以地事秦,犹抱薪救火,薪不尽,火不灭”。大概1000年前,苏洵在《六国论》中讨论过天下大统的根本原因:身处乱世,谁都想活下去;可以去打拼,却不能拿命当赌注。

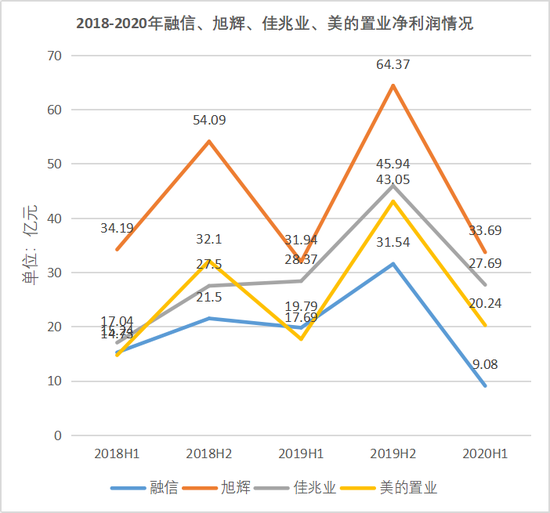

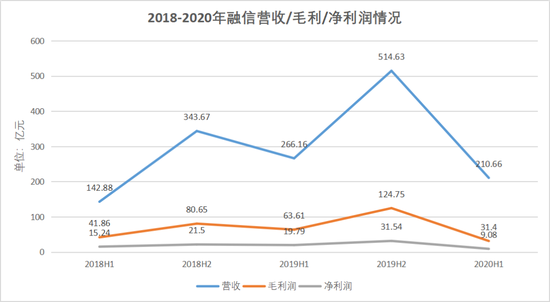

既然不能实现规模增长,就不能继续烧钱求存,成本实在太高。与融信营收规模接近的旭辉、佳兆业集团(01638.HK)、美的置业(03990.HK),净利润都远高于融信。在融信的游戏中,“薪”太容易烧烬。从欧宗洪的举措来看,他还是想继续冒险。

一家生产高端产品的公司,产品定价不断走高,利润却不断下滑的时候,又能给资本呈现怎样的希望呢?

冒险家没有明天?

进入2021年,转折还是发生了。

融信中国发布公告预计,截至2020年12月31日止,其年度拥有人应占溢利将同比下滑20%-30%。1月4日刚公布实现1500亿元年度目标的利好,一个月后(2月25日)就给了当头闷棍。

刚刚挣扎向上的公司股价,再度下沉,始终盘不出谷底。或许在投资者心中,融信利润下滑已经不是罕事,都有了心理准备。投资者只想听听官方的表态,融信的游戏还要不要继续跟。

“现在外部环境仍比较复杂,融信中国未来三年内还是要追求有质量发展,有信心每年保证10%-12%左右的增长。”谈及未来畅想,融信中国总裁余丽娟如是说。飞驰风险太高,融信开始求稳了。

如此表态,显然有悖于以往欧宗洪的性格。2020年借了不少钱,2021年后连续发行成本为7.1%的3亿美元优先债,以及成本为6.5%的13.18亿美元公司债。这显然是要大干一场的架势,突然间变成求稳,有些难以接受。

不过以目前的行业趋势,还是冷静一点好。

2020年8月,酝酿多年的房企“三条红线”政策出炉。虽然融信仅以73.8%踩中剔除预收款后资产负债率一条“红线”(净负债率91%,现金短债比1.7),但通过经营带来的净利润不断下滑,证明融信通过自身造血能力降线的空间有限。

堵上资金的枪眼,还是要靠借款,拆东墙补西墙,这显然不符合监管部门的要求。

到了2021,22座重点城市土地执行发布公告与出让土地“两集中”的传言喧嚣尘上。若传言成真,房企要到一个水池里抢资源。地产行业转型发展时段,所有人都知道一二线城市是最理想的避风港,都开始抢生意的时候,融信的日子还能过得潇洒吗?

中指研究院数据显示,在巨大的竞争压力驱使下,2020年房企购地成本出现大幅度提升,重点关注一二线城市地块的旭辉平均拿地成本达到7612元/平方米,增幅达到56.5%。

相同属性的融信,2020年上半年的拿地成本已经达到8550元/平方米,后续成本压力继续加大不可避免。

卖房子赚不到很多的钱,还要拿更多的钱投入拿地,欧宗洪面对的就是这样一盘残局。如此被动的局面,还是以慢发展避风险为妙。稳住现有土储容量,以备饥年心不慌;钱包尽量塞满,应对不时之需,两手准备也算精明之举。

回顾欧宗洪已经卖掉的融信总部,一个时代过去了,其实就是这么简单。

结语

看着现在的融信,多少会让人添上几分唏嘘。

毕竟是做过全国地王的“冒险王”,欧宗洪的胆量与勇气已是万中无一。借着“高杠杆+高周转”模式快速成长,融信曾经骑在火牛背上。在那个“撑死胆大的,饿死胆小的”竞速时代,辉煌写在每一个融信人的脸上。

然而如此急速成长终不是长久之计,不能指望产业的发展,永远停留在过山车轨道的顶端。行业进入转型的档口,“排雷”成了行业主旋律,房企终究要靠利润,靠独自发展的能力独霸一方,融信也不例外。

到重新开始的时候了。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国