原标题:美债动荡是美股的末日吗?高盛:没依据 来源:金十数据

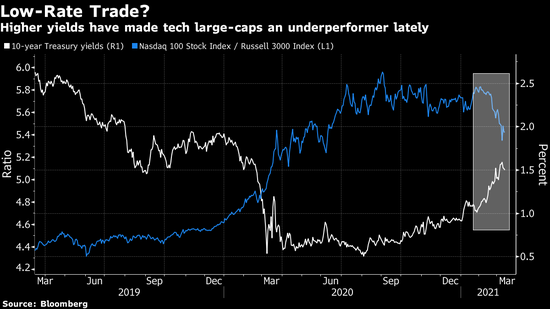

先别担心美国国债收益率会推倒股市的摇钱树。随着纳斯达克100指数从暴跌中反弹,有充分理由认为,科技股能抵挡住美国债市掀起的冲击。

美债收益率飙升意味着股市要大跌?高盛:没依据!

德意志银行和高盛的研究均显示,这个全球最大股票板块与美国国债即便是有关联,这种关联也并不牢固。量化巨头AQR Capital Management发现,几乎没有证据表明美债收益率可以驱动超大盘股相对于小盘股的估值高低。

换言之,尽管最近美国国债下跌连累了大型科技股,但这并不意味着债券走势对于搭上了5G、自动化等长期趋势的科技板块而言就是天然的敌人。

管理约540亿美元资产的Mediolanum International Funds股票主管Terry Ewing表示:

“许多科技公司将在很多年里继续受益于热门题材,这些题材将带来巨大的盈利增长。一些投资组合经理以实现平衡为任务,对他们而言,面临的两难处境是,成长型股票估值回撤风险很大,但事实上它们的股价已经下降到一个更具吸引力的水平。”

在上月美国国债收益率曲线趋陡过程中,科技股市值蒸发1.5万亿美元,而诸如银行、石油钻探和大宗商品生产商等被视为对久期风险较不敏感的价值股则大涨。

怎么解释“板块轮动”?

金十本周早些时候的报道指出,美债收益率的飙升也加速了美股的轮换。 但有分析师指出,从量化角度来看,有几种方法可以解释上月出现的轮动,未必和美债收益率有直接联系。

得益于强劲的长期利润增长预期,科技公司常被称为成长型股票,与之形成对比的是,价值型股票因业务风险较高而以较低的估值进行交易。

当利率下降时,经济增长通常处于低迷状态。这就让诸如Netflix Inc.之类的公司看起来更安全,因为它是得益于流媒体的流行趋势,而不是跟随经济周期的起伏。相应的,与石油需求相关的埃克森美孚等公司看起来就风险更高。

这正是危机后货币宽松时代的估值呈现方式——Netflix的长期利润以较低利率贴现,这让它在低利率时期变得更贵。

现在,随着美债收益率上升,相反的力量正在发挥作用。因为收益率上升,埃克森美孚这样的廉价股票短期现金流更具吸引力。景顺的量化投资组合经理Georg Elsaesser表示:

“经济迟早会有可观的增长,如果这不利于诸如价值股之类的高风险因子,我会非常惊讶的。”

资料来源:高盛

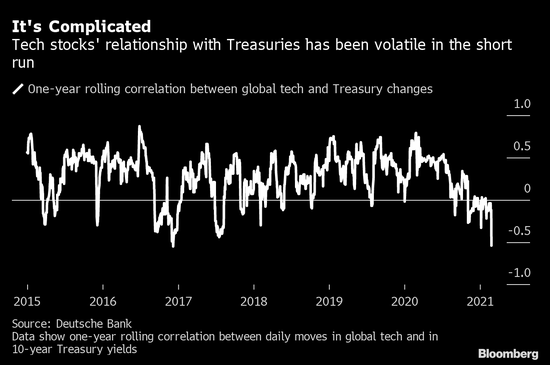

然而,这种关系并非一成不变。

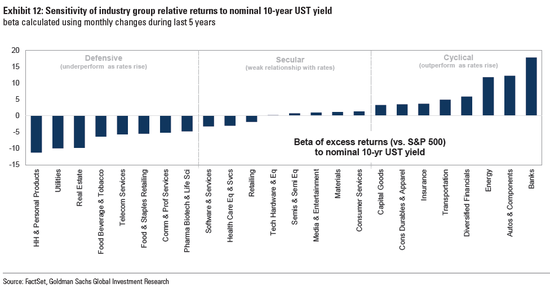

高盛策略师在上月一份报告中写道,利率变化仅能解释成长股相对于价值股自2018年以来19%的回报。相比之下,利率变化解释了周期性相对于防御性板块54%的回报。

换句话说,推动科技股走势的似乎是行业趋势而非债券趋势。

与之类似的是,德意志银行量化指标显示,债券与科技股之间的beta系数自2015年来为零。相比之下,金融和能源板块与债券收益率的正相关系数最高,公用事业和房地产板块与收益率的负相关性最高。

德意志银行量化策略师Andreas Farmakas表示,这展示了科技股与美国国债缺乏直接而持续的联系。实际上,这些股票过去常常随收益率上升,因为收益率上升被视作经济强劲信号,而这可能有利于企业盈利。

当然,并不是说没有理由担心近期出现的联动。Farmakas表示:

“鉴于科技、超买的新冠题材和股票指数之间呈现的联系,相关性发生了变化。”

换句话说,债券是在最近化友为敌的。这一切都在表明,一旦最初围绕再通胀题材的狂热降温,就没理由担心债券收益率上升意味着科技股末日来临。实际上,Ewing预计未来数月将有一些抄底机会。他说:

“从今年下半年到明年的某个时候,投资者应该开始考虑转向更高质量的股票,而不是跟复苏周期相关的股票。”

沃顿金融教授:即使收益率走高,今年股市仍有上升空间

沃顿商学院金融教授杰里米-西格尔(Jeremy Siegel)也认同这个观点,他周四表示,即使面对债券收益率上升和通胀担忧,股市仍将上涨。

西格尔称,1.9万亿美元的抗疫救助计划是“更多的燃料”:

“最终美联储将采取紧缩政策,而紧缩政策将给股市施加压力。

但是当我看到刺激措施来临时,我可以看到今年股价再上涨10%、12%,然后美联储就会更加担忧,到2022年、2023年使之企稳。但这些小小的担忧将被经济实力和企业收益的增长所盖过。”

道琼斯工业平均指数周三收于纪录高位32297点,如果再上涨10%,该指数将达到约35530点。标普500指数周三收于3898.81点,上涨10%将接近4290点。

不过,西格尔认为投资者仍将优先选择股票而不是债券,尤其是那些从经济重新开放中受益的周期性股票。他相信周期性股票将在未来6到12个月内跑赢科技股:

“假设债券收益率达到2.5%或3%,如果在通胀达到4%、5%(我确实认为会发生这种情况)的环境中,这对于寻求收益的投资者来说仍然完全没有吸引力。请记住,股票仍然是真实资产。他们是真实资本、真实想法、版权、知识产权等的所有权。他们将在通胀环境中保持自己的价值……股息随通胀而上升。

如果债券收益率上升,你将遭受双重打击。你对债券的购买力较低,债券价格下跌,因此我们今天无法利用一年后3%的债券收益率。实际上,与股票相比,债券市场更加糟糕,这就是为什么我认为资金将继续流入股市。”

美国国债市场似乎对本周大量增加的债券供应应付自如,其中包括周四的30年期国债拍卖,以及Verizon Communications Inc.发行的30年和40年期债券。在国债期货市场的大额交易推动下,市场对国债发行结果做出了积极反应。

尽管20年期和30年期美国国债收益率当天走高,但较短期限债券的收益率变化不大,较前周还出现了下跌。市场的表现暂时缓解了对供应暴增将打压债券价格的担忧。

BMO Capital Markets策略师Ben Jeffery表示,市场对国债拍卖反应热烈,需求强劲。财政部续发的240亿美元国债中标收益率为2.295%,仅比发行前交易(美东时间下午1点时)收益率高出0.5个基点。

下周长债供应还将增加,周二将续发240亿美元20年期国债,摩根大通策略师在3月10日发布的报告中写道,20年期和7年期债券一直更容易受到供应扩容的影响。

随着本周债券拍卖的尘埃落定,交易员们将有更多精力关注美联储3月16-17日的利率决议。尽管美联储表示目前货币政策适当,但欧洲央行周四有关加速购债的决定令本月的美联储会议变得更耐人寻味。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国