原标题:达里奥最新长文:除了现金,债券也是垃圾

众所周知,桥水基金创始人达里奥一直以来的观点是:“现金是垃圾”,他认为随着央行的印钞规模达到前所未有的水平,投资者需要舍弃现金,这是他在2018年达沃斯大会上所发表的观点:

“如果你持有现金,你会觉得自己很愚蠢。”

但这个观点至今备受质疑,因为在他提出观点以来这段时间里至少有两次出现被打脸(2018年初和2020年初),当时美股、美债遭到抛售,现金意外成为最佳的资产。

如今,这位亿万富翁的观点有所变化,他在最新文章指出:不仅是现金,就连债券——或者就此而言任何以美元计价的资产,可能也都不是好的选择。

下面是他文章的核心观点:

1.“从经济元素上看,投资债券(以及其他大多数金融资产)已经不明智了,与其投资债券获得低于通胀率的收益,为何不买等于或高于通胀率的东西?”

2.“以大幅加税和禁止资本流动为特征的新环境可能到来,我相信现金现在甚至未来都将继续是垃圾,因此合理的做法是借入现金、购买回报率更高的非债务性资产。如今政府债务规模膨胀,同时许多资产都处于‘泡沫状态’,在此情况下,建议建立非债务和非美元资产的‘多元化’投资组合。

3.“成熟发达储备货币国家的资产将赶不上亚洲新兴市场的表现。”

下面金十节选这篇文章的重点内容进行编译。

01 买入债券的行为变得“愚蠢”

如今,债券市场的收益率已经低得离谱,作为世界储备货币的美元,以其计价的债券实际收益率是负数,是有史以来最低的,当然现金的实际收益率甚至更糟。

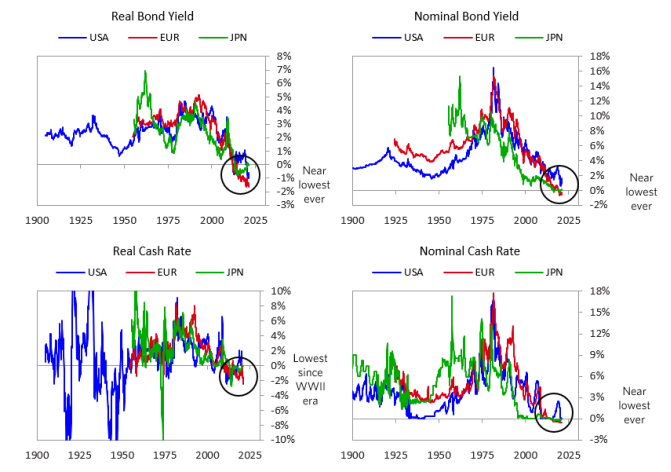

尽管当前的债券收益率水平没有跌到像1930-1945年和1915-1920年期间那样的负值水平,而美债名义收益率也脱离几周前的最低水平,但这些极低的收益率依然无法满足债券持有人的资金需求。例如,养老基金、保险公司、主权财富基金和储蓄账户无法通过这些投资来满足其财务需求。同时,尽管存在一定的多元化收益空间,但由于低利率的局限性,美债价格已接近其上限,这使得做空债券成为相对低风险的选择。下面的图表可以追溯到1900年,显示了美国、欧洲和日本的实际债券收益率、名义债券收益率以及名义/实际现金利率的走势。由图可知,无论是实际利率还是名义利率,当前都处于一个世纪低位。

因此,投资债券的行为十分“愚蠢”,其他大多数金融资产也是这样。想一想,投资的目的是将钱存入财富储备中,以便日后可以转化为购买力。但是,现在我们看看这笔债券交易:如果今天我给出100美元的本金,我必须等多少年才能拿回100美元,甚至在此基础上获取收益呢?

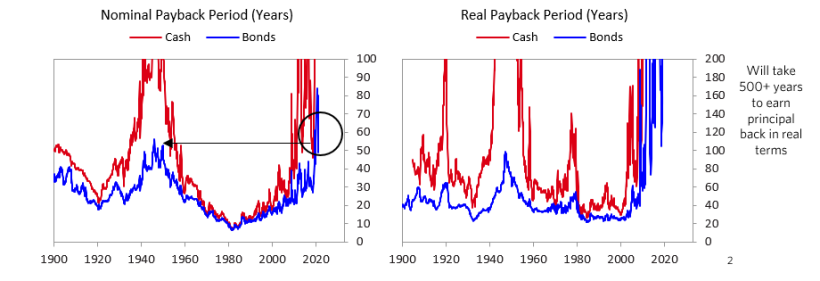

根据我的计算,若分别投资在美国、欧洲和日本的债券中,投资者必须分别要等待大约42年、450年、150年才能收回本金,这还没有考虑到通胀。

下图展示了持有现金和美债下用名义和实际价值计算的投资回收期(payback period)。如图所示,当前的情况下的回收周期竟达到数百年,这显然是荒谬的。

这么看来,与其购买债券获得比通胀率更低的收益,倒不如购买收益率跑赢通膨胀的东西。

02 债务膨胀的时代,哪些投资最有价值?

目前我们处于一个债务爆发的时代,一方面,债券(以及其他金融资产,尤其是美国债券)被大幅增持;另一方面各国政府,尤其是美国,正在生产大量的债务和其他债务资产。

以美债为例,美债持仓遍布全球,占到全球央行、主权财富基金和国际投资者债券头寸的三分之一以上。

从历史经验看,过度借贷和过度负债,导致某国的货币地位受到威胁的例子多不胜数。在一个典型的周期里,新兴市场货币和资产通常会跑赢。现在投资者的目光正在从美国债券转向中国债券,国际投资者对于中国债券的持有量正在快速增长。

目前债市的供应情况是堪忧的,这使得美债和现金,以及美元、欧元、日元这三种主要储备货币面临危险,在债券的新需求明显少于供应时候尤其如此。这种情况下,债券收益率继续上升,央行将不得不印制大量资金来购买可偿还的债务资产,但自由市场的买家也未必会购买,这种情况是不利于美元和其他主要货币的。

当然,这往往意味着长期债务周期中的最后一个,同时也是最具破坏性阶段的开始。这时请观察美联储行动,也就是留意一下,当长期利率带动利率上行以及经济强劲的时候,央行是否会增加债券购买量,如果有这方面行动会表明:他们正出现供需方面的问题。

我知道这一切听起来对你来说都是疯狂的。数十年来政府实施刺激措施的问题在于,这些刺激措施会以不断增加的债务为代价。随着未偿还金额的增加,风险也随之增加,当累积到一定程度时,问题就会出现。

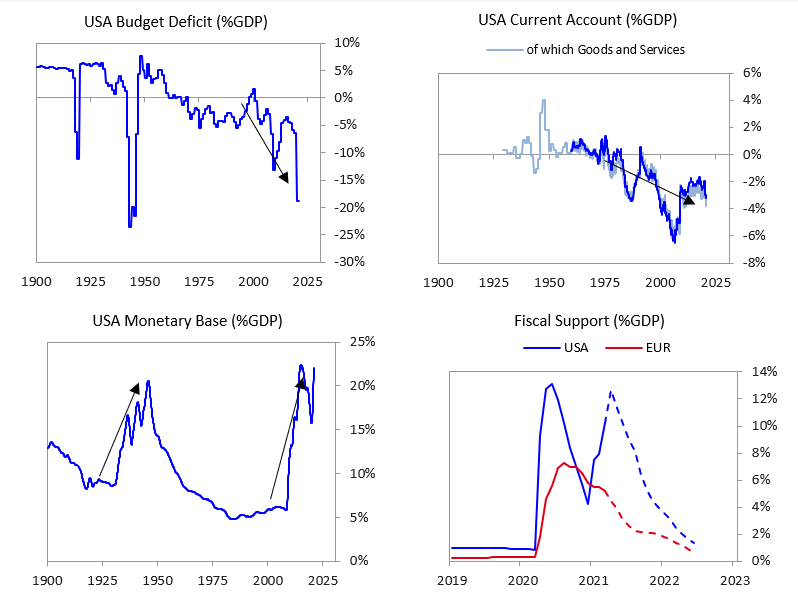

下图显示了美国政府预算赤字、美国经常账户赤字和美联储债务货币化的长期情况,目前赤字规模已经接近二战水平。它还显示了一点:美国的财政赤字与世界其他国家相比更大。尽管2020年和2021年确实是异常的年份,导致巨额赤字的出现,但这些赤字可能会一直保持在高位,直到大到不能再大为止。

在过去的几百年中,我在市场和经济研究中多次见证了这种情况的融合之下导致的变化,而我本人也在1970-80年间经历了这种动态变化。

由于利率下行空间有限,债券价格接近上限,这使得做空债券的风险相对较低。

从我的角度来看,虽然我想做空债券,因为其基本面最糟糕,但我认为央行作用下现金还会继续贬值,而且我认为决策者最终可能不得不阻止现金或其他财富资产流向美国之外的其他国家/地区。

在这个大债务周期后期,按照我上面所描述的,我相信现金现在甚至未来都将继续是垃圾,因此合理的做法是借入现金、购买回报率更高的非债务性资产。如今政府债务规模膨胀,同时许多资产都处于“泡沫状态”,在此情况下,建议建立非美元资产的“多元化”投资组合。

03 关注加税和资本管制的可能性

我还认为,应该注意税收变化和资本管制的可能性。

相信税制的变化也将推动资本流向的转变,并且这些变动将影响市场行情。政府向市场和经济注入的现金太多了,从历史和逻辑的角度来看,决策者没钱了就会加税,他们不会希望这些资本从债务性资产转移到财富资产和其它税仓,因此他们很可能禁止资金流到其它资产(例如黄金、比特币等)或其他地区,这些方面的税收变化可能比预期更惊人。

出于这些原因,我认为非债务资产和非美元资产的多元化投资组合,将比现金头寸和以美元计价的传统股票/债券组合更为可取。我也相信,成熟发达储备货币国家的资产将赶不上亚洲新兴市场的表现。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国