原标题:【东吴宏观陶川】史上最长大宗商品繁荣是如何炼成的? 来源:川阅全球宏观

摘要

【史上最长大宗商品繁荣是如何炼成的?】由于全球央行的大放水,当前这轮大宗商品上涨更多受流动性的驱动。因此迄今为止更类似2009-2011年。然而,随着全球疫苗接种的普及,其上涨的动能正在由流动性向经济基本面转换。

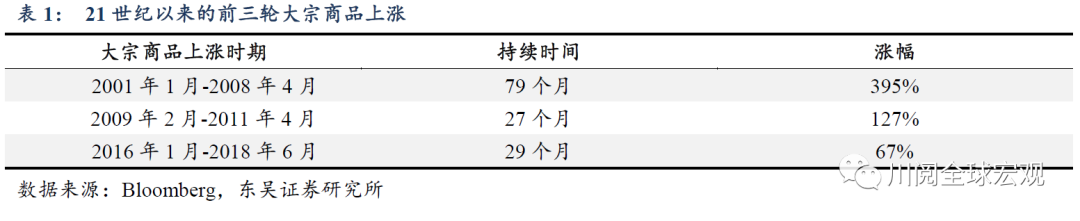

在21世纪以来的几轮大宗商品上涨中,2001-2008年的上涨是持续最长、涨幅最大的一轮。回顾这段历史,有如下三个现象令人印象深刻:

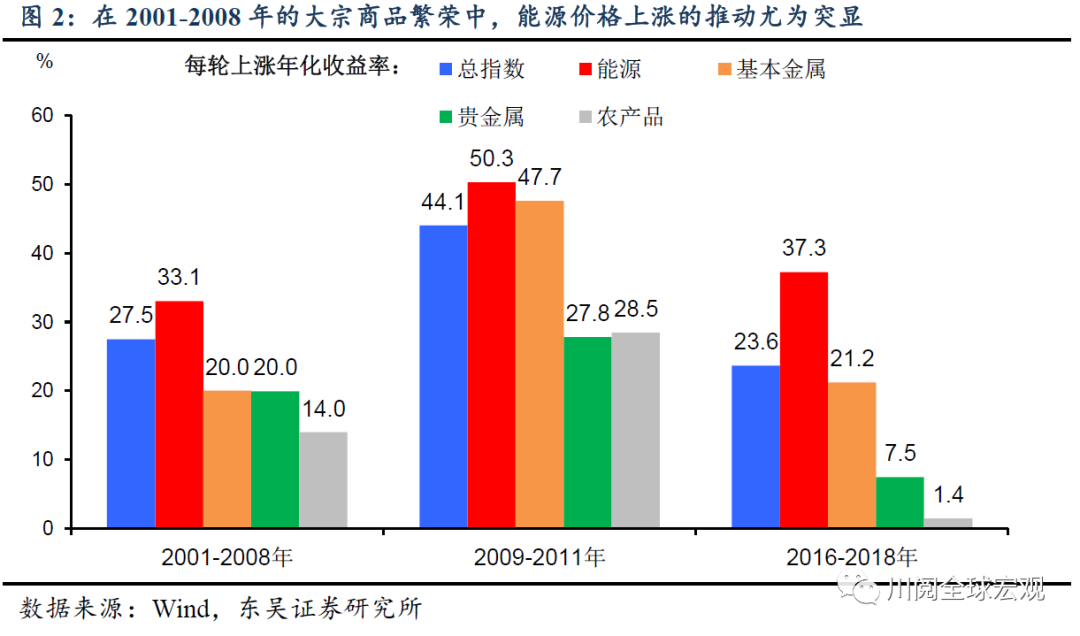

一是从年化收益来看,这轮上涨主要靠能源带动。如图2所示,这轮上涨期间,标普GSCI商品指数的年化收益为27.5%,不及2009-2011年期间的44.1%。但从结构上看,能源类商品33.1%的年化收益表现亮眼,基本金属和农产品在年化收益上均不及2009-2011年的一半。

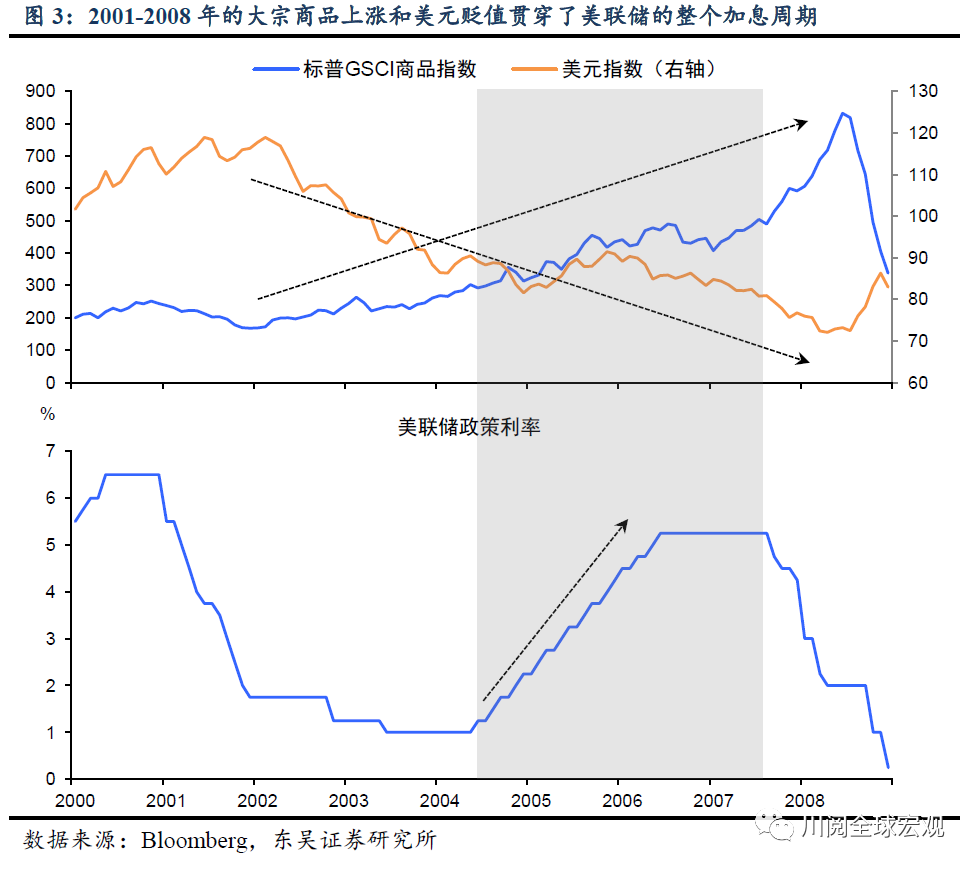

二是这轮上涨处于美元的贬值周期,并且贯穿了美联储的加息周期。美元指数在2002-2008年期间贬值了39%,无疑是此轮大宗商品上涨的一大推手。有趣的是,美联储加息周期并无碍这轮美元贬值和大宗商品的上涨。美联储于2004年-2006年加息了17次,将政策利率提高了425bp,但整个过程中大宗商品的上涨并未停歇(图3),这与2016-2018年那轮大宗商品上涨在美联储加息后半程出现颓势形成鲜明对比。

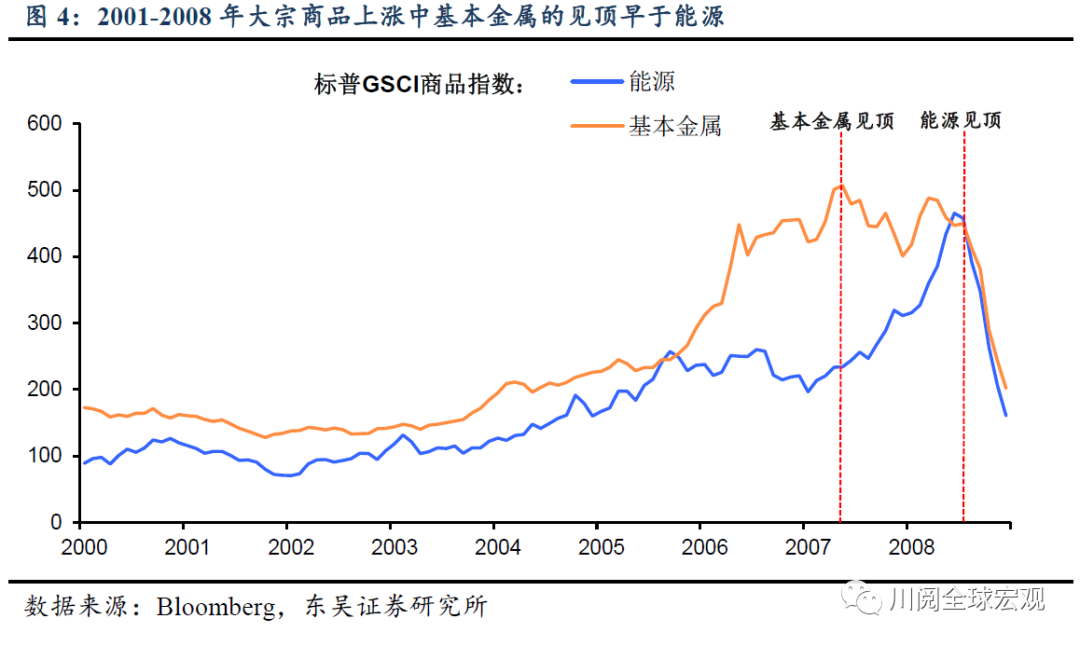

三是基本金属在这轮上涨中的见顶早于能源。如图4所示,基本金属的上涨在2007年5月见顶后陷入震荡状态,期间回调了20%;而能源的上涨则一致持续到2008年的6月,比基本金属晚了一年。这也印证了上述能源在这轮上涨中的主导地位。

上述三个现象的产生,都可以从全球经济的基本面中寻找答案:

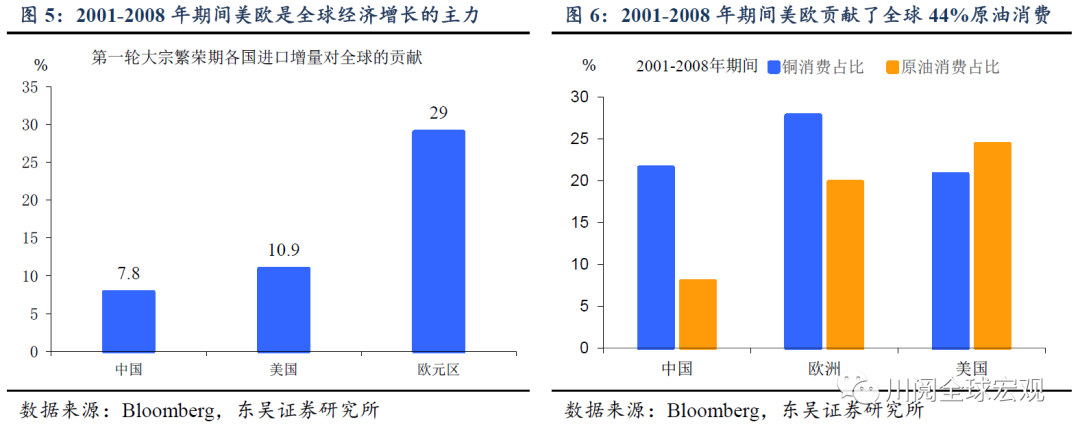

首先,2001-2008年间拉动全球经济增长的主力军是欧美而非中国。虽然中国的工业化进程是这一时期的亮点,但中国的经济体量刚赶上德国,对全球经济增长的贡献远不及美欧(图5)。而从全球大宗消费结构来看,美欧各自对原油的需求远超中国,对铜的需求与则中国相当(图6)。因此,不难理解期间能源类商品引领了此轮大宗的上涨。

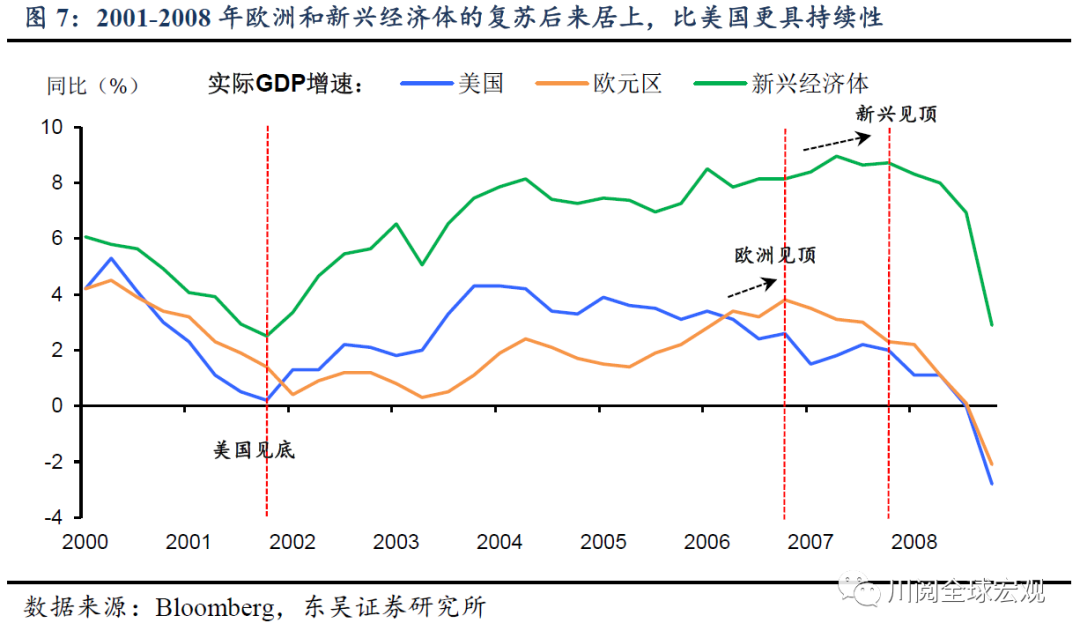

其次,欧洲和新兴经济体复苏的后来居上,是这轮大宗商品无惧美联储加息的关键。如图所示,美国GDP增速在2001年的见底开启了这轮大宗商品的涨势,虽然到2006年已经开始回落,但欧元区和新兴经济体的复苏仍在加速,尤其是新兴经济体,在欧元区的复苏于2007年见顶后又强势复苏了一年(图7)。鉴于美国经济复苏的光芒被这两大经济体所掩盖,美元的贬值周期可以和美联储加息周期并行不悖。

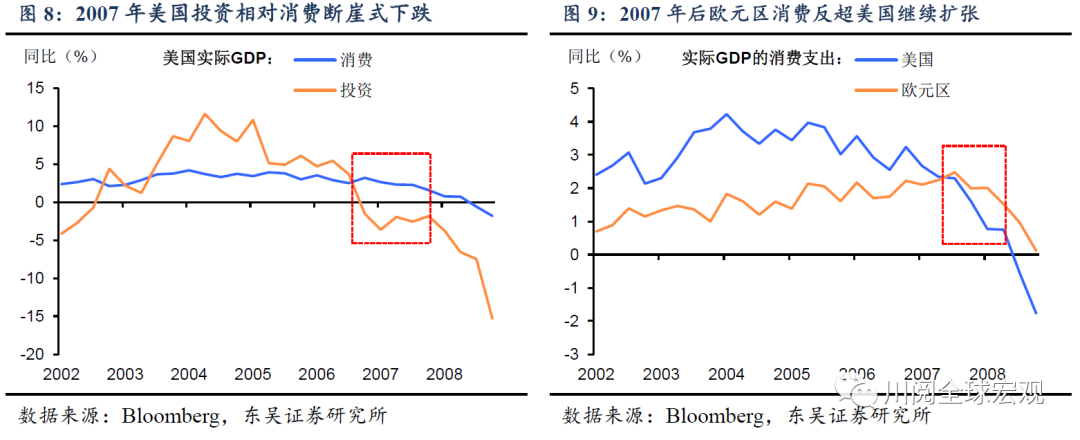

至于为何这轮基本金属上涨的见顶早于能源?我们认为主要是美国投资的提前熄火,如图所8示,由于次贷危机开始浮出水面,美国私人投资从2007年开始深陷负增长,考虑到当时美国在全球的经济体量,这无疑拖累了全球基本金属的需求。相比之下,美国的消费在2007年仍然稳步扩张,虽然其增速在2008年显著放缓,但欧洲消费扩张的后来居上继续全球的原油需求形成支撑(图9)。

由此可见,经济基本面而非流动性主导,是2001-2008年大宗商品繁荣最为显著的特点。正是这种由美国-欧洲-新兴市场的复苏共振,使得这一轮大宗商品上涨的持续性令随后几轮都无法企及。那么,这一历史经验对我们考察当前的这轮大宗商品上涨有何借鉴?

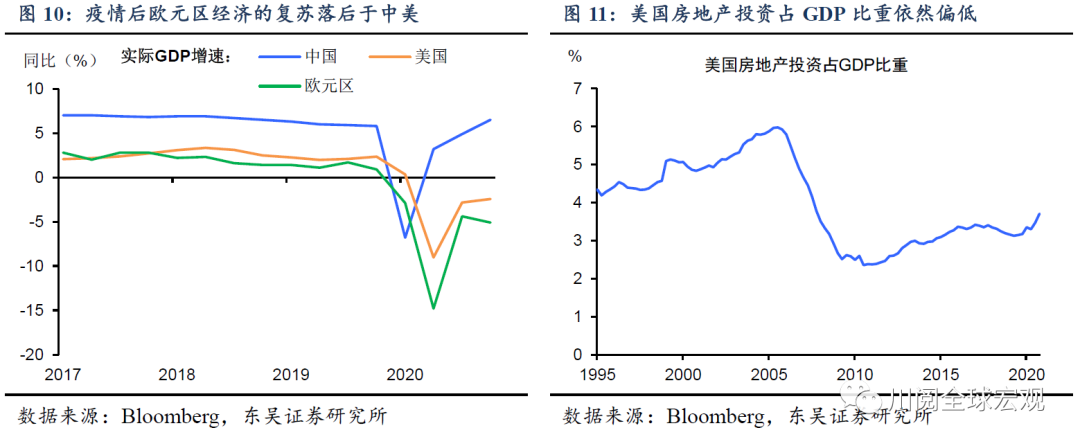

由于全球央行的大放水,当前这轮大宗商品上涨更多受流动性的驱动。因此迄今为止更类似2009-2011年。然而,随着全球疫苗接种的普及,其上涨的动能正在由流动性向经济基本面转换。我们认为后者是决定其持续性的关键,因此,未来须关注:1)在中美相继复苏之后,欧洲和其他新兴经济能否后来居上;2)美国的资本开支周期能否跟随消费的复苏;3)以美国为代表的海外房地产繁荣能够持续多久?

风险提示:美国财政刺激规模超预期,全球疫苗接种进度放缓

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国