原标题:美债收益率触及这个关键点位,或引发美联储干预

本文精编自方正证券《美债收益率的下一个关键点位美债收益率可能在触及1.8%时引发美联储干预》

美债收益率可能在触及1.8%时引发美联储干预

虽然美国经济持续复苏,并有望在年中实现群体免疫后进一步加快,但年内尚无法实现充分就业。鲍威尔和耶伦均认为当前实际失业率接近10%(在修正劳工统计局分类错误以及劳动参与率下降的影响之后)

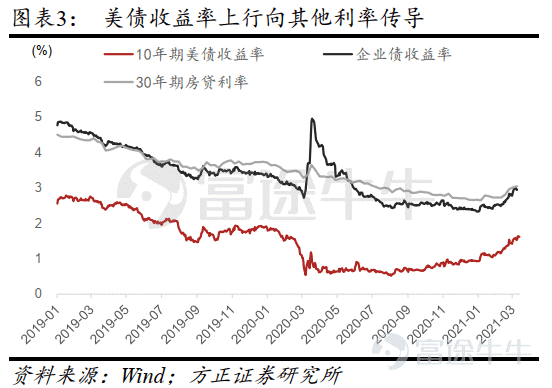

疫情前的1.8%显然高于当前经济K型复苏所对应的自然利率,将导致融资条件偏紧。若长端利率快速上行并进一步向房贷和企业债利率传导,美联储将不得不进行干预,以避免对经济复苏造成负面冲击。

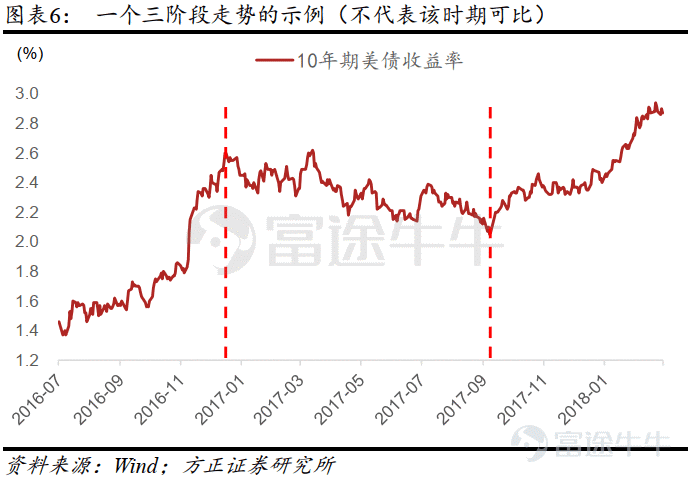

美债收益率未来走势的三个可能阶段

阶段一,由当前的1.6%持续上行至1.8%的关键点位。疫情好转、疫苗接种加快、经济平稳修复进一步推升美债收益率。

阶段二,触发美联储干预后回落或在1.8%附近震荡。美联储可能在美债收益率触及1.8%时实施扭转操作,卖短买长将提高短端利率,压低长端利率,降低期限利差。

阶段三,干预退出后向经济充分修复的2.2%潜在水平收敛。待经济恢复较为充分,美联储将退出干预,美债收益率重回基本面定价,实际利率向疫情前的0%回归,名义利率向对应的2.2%靠拢。后续美联储考虑缩减QE的消息将加大上行斜率。无论从基本面还是政策面来看,未来美债收益率走势将依赖于充分就业的实现情况。预计美国最早将于2022年实现充分就业,因此2.2%的美债收益率大概率在明年才能见到。今年美债收益率的上限或在1.8%。

美联储将采取什么形式进行干预?

市场预期美联储干预的形式主要有 4 种,延长商业银行补充杠杆率(SLR)放松政策、扭转操作、扩大购债规模和收益率曲线控制。

1)扩大购债规模和收益率曲线控制的可能性很低

这两者的优点是见效快,扩大购债规模以‘量’的方式压低利率曲线,收益率曲线控制则直接以‘价’的方式将长端利率水平稳定在目标水平。但缺点是带有很强的宽松意味,一是在经济复苏背景下没有进一步宽松的必要;二是容易引发市场预期混乱。

2)扭转操作和延长SLR放松政策是更优选择

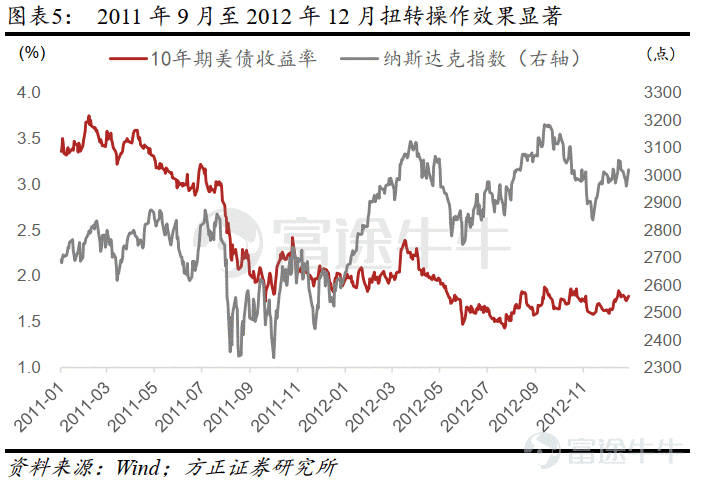

扭转操作则是在不改变当前购债速度的情况下,卖出短债以买进更多长债。在当前背景下能实现吸收短端过剩流动性并压低长端利率的双重目标。扭转操作曾在2011年9月至2012年12月成功实施。

延长SLR放松政策更多是防止美债收益率进一步上行。若SLR放松政策3月底到期未续,商业银行在面临巨大的资本金缺口时,只能抛售美债或减少信贷,威胁经济金融稳定。

$恒生指数(800000.HK)$$标普500指数(.SPX.US)$$纳斯达克综合指数(.IXIC.US)$

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国