热点栏目

热点栏目原标题:铜:期价震荡整理 静待消费旺季来临 来源:文华财经

征稿(作者:中国国际期货 欧阳玉萍)--在宏观面与基本面的共振下,前期沪铜主力合约期价突破7万关口,但随着上方压力的不断积聚,铜价在3月回落后步入区间震荡格局。预计短期沪铜将延续调整行情,但中长期上涨格局未变。

全球经济渐暖

从国内的经济表现来看,中国经济仍处于稳步复苏中。2月财新中国制造业PMI(采购经理指数)录得50.9,较1月略有回落,仍连续第10个月位于扩张区间。随着季节性影响因素削弱,3月步入产销旺季后,市场需求回暖,有望推动3月PMI指数回升。目前我国的通胀水平尚处低位,货币政策也逐渐回归常态,预计央行操作仍将维持中性,节奏以稳为主。

得益于额外的财政刺激措施和经济的部分重新开放,2021年美国经济开局强劲。目前美国经济数据持续好转,Markit制造业 PMI 仍在高位,但就业方面仍有隐忧。美国Markit制造业PMI的2月初值为58.5,从2007年5月有数据记录以来的历史新高回落,主要由于供应短缺导致交货时间创2007年有数据以来的历史最长。近期美联储频频表态在美国经济增长前景明显好转、美国就业市场大幅改善之前,不会收紧现有的宽松货币政策措施。这意味着美联储的货币宽松预计还将持续较长时间,上半年大概率不会有明显改变。这对美元贬值、通胀预期等有利,对铜价也有利多效应。

全球铜精矿仍维持偏紧格局

矿业是秘鲁经济的引擎,该行业出口占秘鲁总出口的60%。去年遭遇了新冠疫情的冲击,秘鲁对各矿山实施严格的限制措施,使得秘鲁铜矿产量2020年大幅下滑至215万吨。步入2021年后,秘鲁采矿业1月份生产下滑8.49%。近期铜矿生产也受到了诸多因素的干扰。3月8日以来,嘉能可旗下秘鲁Antapaccay矿业公司因社区纠纷暂停运营,并对LasBambas、Constancia运输造成阻碍。此外,Antofagasta旗下智利Los Pelambers铜矿面临罢工威胁,巴新Ok Tedi铜金矿爆发疫情。由于Minas Justa铜矿项目将于今年4月或5月开工,有望助推秘鲁铜矿产量今年创下250万吨的新高。

智利作为最大的铜矿生产国,智利矿山铜产量占世界的1/4。智利1月铜总产量同比小幅下降0.7%,一季度铜矿生产恢复进度偏慢,智利国家铜业公司预计2021年铜产量为164.5万吨。

在经历了2015-2016年的小幅过剩后,近两年全球铜精矿市场已进入短缺格局。2020年全球以44万吨的铜矿短缺量创下此轮短缺峰值,目前全球铜矿供应已从新冠疫情的影响中逐步恢复。不过由于今年上半年全球铜矿增量有限,紧张格局缓解程度预计有限。预计2021年全球铜精矿短缺量逐步收窄至35万吨。

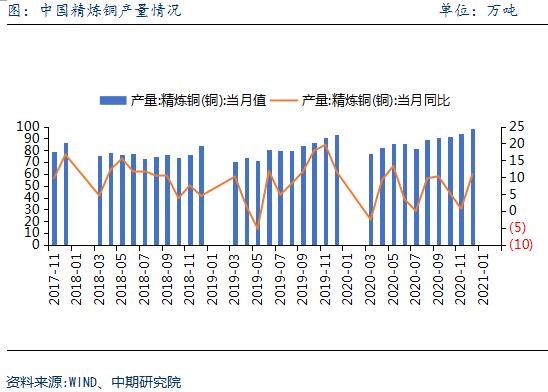

精炼铜产量保持稳定

从2月份国内炼厂排产计划来看,年初排产量虽普遍不高,但2月国内炼厂基本无检修。中国1-2月精炼铜(电解铜)产量为163万吨,较去年同期相比增加12.3%。虽然近期西南、华中、华东等地硫酸价格保持向好,但智利港口发运缓解并未扭转TC的下跌趋势,因此冶炼厂面临的生产压力仍在不断加大,部分冶炼厂不得不减少投料。而从精炼铜的消费来看,目前铜加工企业订单逐渐回温,但精废价差偏高对精铜消费有一定挤压作用,预计铜累库周期较往年将有所延长。

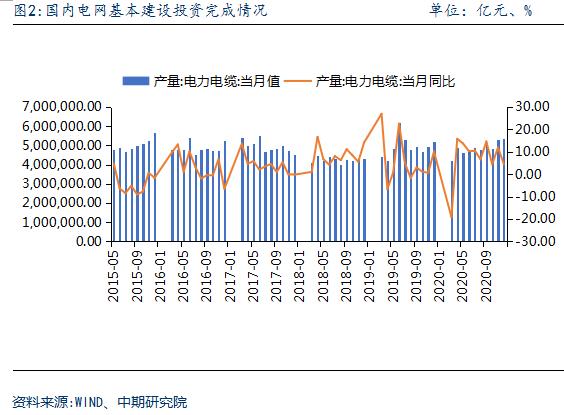

电网投资将保持稳健

我国电网建设已高歌猛进十多年,目前已组网完毕,电网投资已从高速增长转入高质量发展阶段。去年3季度国家电网交货量的同比、环比均大幅下滑。去年4季度,国网订单小幅回暖,但增速不明显;2020年电网投资累计完成4699亿元,同比下降6.2%。在去年1-2月低基数的效应下,预计2021年1-2月电网投资增长幅度将较为明显。同时,随着中国开启“碳达峰、碳中和”征程,相关政策部署将密集出台。碳中和减排途径包括两方面,即调整能源结构、提升能源效率。这意味着风电、光伏清洁能源将得到大力发展,同时新能源汽车替代传统燃油汽车将是大势所趋。

汽车销量迎来开门红

汽车行业从去年二季度开启了复苏周期,景气度不断回升,汽车消费信心也逐步恢复至正常水平。2020年汽车产销2517.1万辆和2526.8万辆,同比分别下降2.1%和1.9%。中国汽车销量继续蝉联全球第一。步入2021年后,2月我国汽车产销分别为150.3万辆和145.5万辆,环比分别下降37.1%和41.9%,同比分别增长4.2倍和3.6倍。这已是我国汽车产销连续第10个月同比正增长; 这一方面是在去年2月疫情的影响下,产销基数水平较低,去年2月仅为30万辆;另一方面是目前市场需求仍在不断的恢复中。同时,1-2月汽车产销分别完成389万辆和395.8万辆,同比分别增长88.9%和76.2%; 在汽车消费政策不断出台的背景下,预计今年我国汽车销量有望迎来增长。中汽协预计2021年汽车销量有望超过2600万辆,同比增长4%。

沪铜短期将震荡整理

宏观面,海外宏观政策刺激持续和新冠疫苗大规模铺开接种,共同推动欧美经济增长强劲,在全球保持充裕流动性背景下,通胀预期抬头。基本面上,供给端,近期来自矿端扰动虽弱化,但难有效缓解短期供应紧张局势。需求端,在即将到来的旺季去库给铜价带来利好同时,国内新能源汽车和光伏发电在碳中和背景下也有望迎来重要发展阶段。总体而言,预计沪铜短期将延续震荡行情,继续消化盘面压力。主力合约下方支撑位64000,待调整行情结束后,沪铜中长期运行重心将继续上移。

作者简介:欧阳玉萍,毕业于华南师范大学,经济学硕士。担任中期研究院高级研究员,主要从事白糖、铜品种研究。曾担任中央电视台财经频道(CCTV2)《交易时间》栏目期货高级评论员,参与解读和点评期货市场走势及大宗商品市场价格变化对经济的影响。在期货日报、证券时报等财经媒体上发表过数篇专题文章。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国