原标题:突发!炒房者要哭了,广东严查!购房“首付”须是家庭自有资金

导读:“审查之严格史无前例!”

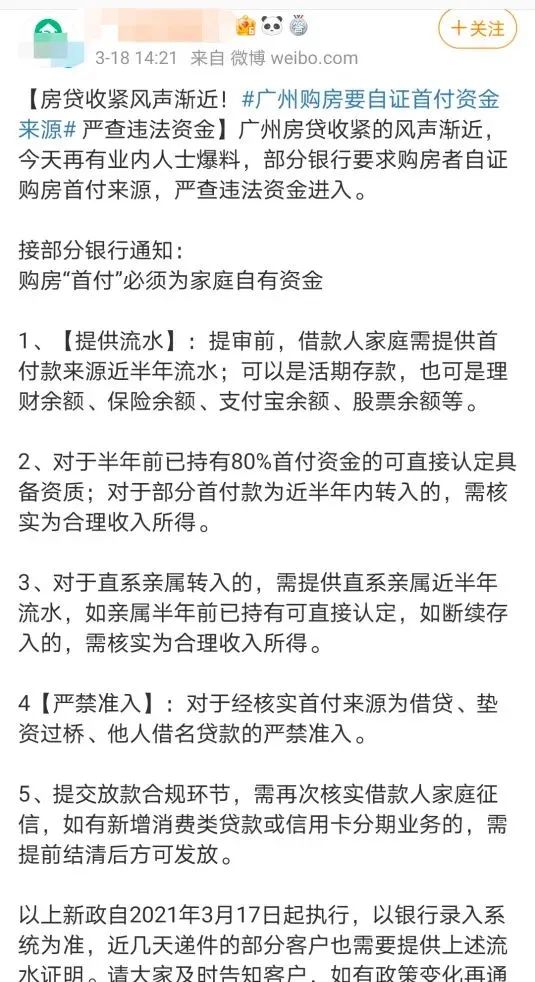

为严防经营贷、消费贷等信贷资金违规流入楼市,广东各家银行正严查首付款来源,购房“首付”必须为家庭自有资金,若经核实首付来源为借贷、垫资过桥、他人借名贷款的严禁准入。

3月19日,再有消息称,广州多家银行严查购房首付来源,必须为家庭自有资金。

广东各家银行如何查?

哪些首付款来源会被银行拒之门外?

Q:哪些银行在严查?

A:所有!

16家受访银行一致表示,近期加大了对首付款来源的审核。

如广州农商银行表示,近期,该行下发多份通知文件要求经营机构强化贷款审核管理和贷款资金流向管理。

中行广东省分行表示,该行进一步细化了首期款审核要求,要求业务人员强化对首付款真实性审查,严防违规资金流入房地产。

Q:怎么查?

A:流水+走访

究竟怎么严查?记者发现,通过审核流水、面谈、走访等手段进行交叉验证,成为各家银行审核首付款来源的主要办法。

工行广州分行相关负责人表示,在贷款调查过程中,对借款人提供的贷款申请前的账户流水,重点调查是否存在融资机构、中介机构借款。

邮储银行广东省分行表示,该行通过实地调查等方式掌握借款人首付款的真实情况,防止开发商降低首付比例或垫付首付款等“假首付”行为,严查合作机构通过提供首付贷等加大购房杠杆、变相突破银行住房信贷政策的情况。同时,强化资金监控和贷款管理,将转账凭证和银行流水等作为首付款支付依据,多方面交叉验证,并使用交易当事人的同名银行账户。此外,还通过贷款调查采取审核申请材料、与借款人面谈、电话调查、实地调查、查询有关信息系统等方式进行,确保借款人收入能力和首付款来源的真实性、合规性。

记者留意到,部分银行会重点对存在首付款来源问题的购房者进行重点审核。

比如,中行广东省分行表示,征信上如显示短期内有办理消费/经营贷款的,则须重点关注,进一步通过调阅档案、面谈、走访等方式,核实对应贷款的真实性用途。

华夏银行广州分行表示,对征信报告显示存在信用卡大额分期、消费类贷款、经营性贷款且在授信申报前1年内发放的,逐一进行调查。

广发银行广州分行表示,通过查看客户征信,如发现近半年存在超过一定金额的个人非按揭贷款出账或信用卡刷卡记录,需先行结清;通过查看首付款支付账户的资金交易信息,如首付款来源于他行转入,须了解转入资金的来源渠道。

图/图虫

Q:哪些首付款来源影响房贷办理?

A:民间借贷、经营贷、消费贷尚未结清者

什么样的首付款来源有可能会影响房贷审批呢?记者发现,若借款来源中有民间借贷等则会被明确严谨准入。

如中行广东省分行、农行广东省分行均表示,对于经核实首付款来源为民间借贷、垫资过桥或其他贷款资金的严禁准入。建行广东省分行表示,一旦查实确属通过个人贷款或经营贷款等银行融资方式用于缴纳和筹集首付款的,或者通过房地产中介公司、互联网平台、小贷公司等非银行渠道筹集首付款的,拒绝发放个人住房贷款。

部分银行对于存在新发放、且未结清的经营贷、消费贷借款人进行重点审查。

广州农商行表示,短期内申请过个人经营贷款和消费贷款的客户影响房贷审批。同时,该行还通过征信报告和面谈调查客户个人经营贷款、消费贷款办理情况,若疑似贷款资金用于首付款的,影响房贷审批。

中信银行广州分行表示,该行对于首付款来源非购房人通过合法取得的自有资金支付的,将不予准入;借款人向该行申请按揭贷款前6个月内没有新发放且未结清的经营贷及消费贷,如有,借款人需提供首付款资金来源证明材料,否则,不予准入。

浦发银行广州分行表示,严禁同时在该行申请消费贷款、经营性贷款及按揭贷款。

平安银行广州分行针对新申请的房贷按揭客户,本人及其配偶名下近3个月内若有信用保证类贷款,对于用途不明的,要求其在按揭贷款审批前结清;对于抵押类贷款申请客户,谨慎审查借款主体征信报告。比如是否存在3个月内新发生按揭贷款记录、重点核实申请抵押贷款用途,不得用于购房。

还有银行表示,征信存在问题、或存在异常流水也会导致贷款审批被拒绝。

例如,广东华兴银行表示,该行不受理征信记录有污点、收入不合理、流水异常以及首付资金有存疑的贷款业务申请。

广东购房“首付”须是家庭自有资金

图/图虫

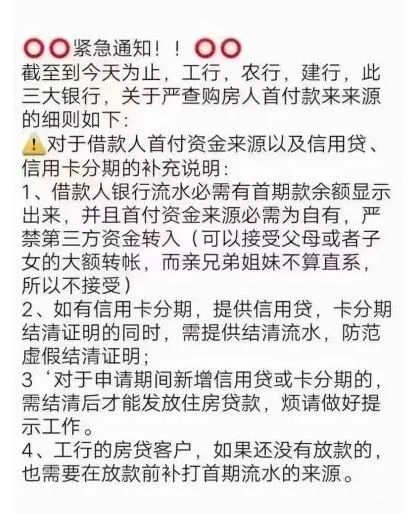

据南方日报报道,从广州多家按揭贷款中介获悉,目前广州的按揭贷款中介已接到多家银行通知,自3月17日开始进一步严查首付款来源,购房“首付”必须为家庭自有资金,若经核实首付来源为借贷、垫资过桥、他人借名贷款的严禁准入。

半年内转入的资金需核实为合理收入所得。

记者从广州多家按揭中介获悉,近期银行对购房者的首付款来源审核提出了更多明确的要求。“审查之严格史无前例。”一家按揭贷款中介负责人告诉记者,目前银行主要从5方面进一步严查首付款来源。具体包括:

1、提供首付款流水。提审前,借款人家庭需提供首付款来源近半年流水;可以是活期存款,也可是理财余额、保险余额、支付宝余额、股票余额等。

2、对于半年前已持有80%首付资金的可直接认定具备资质;对于部分首付款为近半年内转入的,需核实为合理收入所得。

3、对于直系亲属转入的,需提供直系亲属近半年流水;若亲属半年前已持有可直接认定;若断续存入的,需核实为合理收入所得。

4、对于经核实首付来源为借贷、垫资过桥、他人借名贷款的严禁准入。

5、提交放款合规环节,需再次核实借款人家庭征信,如有新增消费类贷款或信用卡分期业务的,需提前结清后方可发放。

“银行要求这个政策从3月17日开始执行,以银行录入系统为准。”上述按揭贷款中介负责人透露,此前递件的客户也被通知要求补足材料。

“以前买房,只需要提供近半年的工资流水,然后提供首付款凭证即可,也就是流水和转账的银行卡可以不同的。如今,为了避免客户将其他银行的贷款资金用作首付款,除了提供首付款凭证,还需要提供首付款所在银行近半年的流水,以查看首付款资金来源。”有银行人士称。

名下有经营贷消费贷或影响房贷审批

当前,金融监管部门对银行经营贷进行史上最严的大面积排查,从源头上避免经营贷资金变相流入楼市。

记者从多家银行证实,目前广州各家银行严查首付款来源力度之大前所未有。

工行广州分行表示,该行根据上级行及监管部门的管理要求,增强个贷业务风险管控责任意识,强化内部操作管理,认真核实借款人首付款来源,在受理贷款申请时,加强对贷款用途的调查,防止贷款资金被挪用于购房,确保个人信贷资金有序合规发放。

工行广州分行核查首付款来源的具体举措包括:加强个人住房贷款首付款来源审核,防范个人消费贷款、个人经营贷款、大额信用卡透支等各类融资挪用于购房;在贷款调查过程中,对借款人提供的贷款申请前的账户流水,重点调查是否存在融资机构、中介机构借款。

浦发银行广州分行表示,除开发商出具的收据或发票外,该行还要求客户提供银行支付凭证以及银行流水,佐证首付资金来源为其个人或家庭的自由资金。同时,该行还关注客户是否近期获得过消费贷款、经营性贷款,将首付款的支付时间与上述贷款的发放时间匹配,以防首付款来源于他行贷款。最后,严禁同时在该行申请消费贷款、经营性贷款及按揭贷款。

兴业银行广州分行表示,该行主要通过核查转账记录等多种手段判断借款人首付款的真实性,不受理借款人首付款缴交前在本行存在个人消费贷款、个人经营贷款发放记录的及首付资金有来自中介等渠道嫌疑的个人住房贷款申请。

招商银行广州分行表示,该行一直严格核查首付款流水,要求首付款来源清晰,必须为购房人自有资金,提供其资金的来源渠道。如严查首付贷、对于通过中介公司、小贷公司等融资方式筹集首付的客户,不得准入;对流水中突然出现用于首付款的资金,需调查资金来源,严格审核首付款支付凭证、流水的真实性。

小贷公司加强管理:不得提供“过桥贷”“尾款贷”“赎楼贷”等

除了银行渠道,有可能被炒房客盯上的小贷行业也进一步加强管理。记者从广东省小额贷款公司协会获悉,近日该协会将下发通知,要求小贷公司对违规流向楼市的信贷资金进行自查。

“目前省内没有发现有小贷公司贷款产品违规流入房市。”广东省小额贷款公司协会常务副秘书长徐北表示,小贷公司贷款利率高、额度小,并不适合首付贷。

徐北表示,近期广东小贷协会也发出通知要求小贷公司不得为购房人或卖房人提供“首付贷”“过桥贷”“尾款贷”“赎楼贷”等购房融资或场外配资金融产品。

同时,广东小贷协会切实加强贷款用途监测,要求借款人严格按照合同约定用途使用贷款资金,不得将贷款挪用于融资购房。

附:16家银行首付款来源审核办法

农行广东省分行:

借款人需提供首付款划转凭证及近半年流水,核实其首付款的真实性及合理性,对于经核实首付款来源为民间借贷、垫资过桥或其他贷款资金的严禁准入。

建行广东省分行:

一旦查实确属通过个人贷款或经营贷款等银行融资方式用于缴纳和筹集首付款的,或者通过房地产中介公司、互联网平台、小贷公司等非银行渠道筹集首付款的,拒绝发放个人住房贷款,切实防范发生个人住房贷款首付款来源不合规和个人消费经营资金违规流入房地产领域等问题,购房贷款优先支持满足居民家庭首套合理自住和组合公积金贷款客户需求,保障住房贷款投向健康有序。

中行广东省分行:

严格执行监管部门关于严防贷款资金违规流入房地产的工作要求,及时向辖内机构业务人员传达监管要求,进一步细化了首期款审核要求,要求业务人员强化对首付款真实性审查,严防违规资金流入房地产。

目前,该行采取了以下措施加强首付款审查:一是面见购房客户,面谈核实首付款的真实来源;二是审查客户提供的收入证明、银行流水等材料,辅助判断首付款金额与客户家庭经济能力是否匹配;三是审查支付凭证,判断首付款是否真实支付;四是对客户在申请房贷时,征信上如显示短期内有办理消费/经营贷款的,须重点关注,进一步通过调阅档案、面谈、走访等方式,核实对应贷款的真实性用途。

当首付款来源为借贷、垫资过桥、他人借名贷款等情形时,则不予审批通过。

工行广州分行:

加强个人住房贷款首付款来源审核,防范个人消费贷款、个人经营贷款、大额信用卡透支等各类融资挪用于购房;在贷款调查过程中,对借款人提供的贷款申请前的账户流水,重点调查是否存在融资机构、中介机构借款。

邮储银行广东省分行:

一直严格执行监管部门和上级行的管理要求,加强首付款审查核实:

一是通过实地调查等方式掌握借款人首付款的真实情况,防止开发商降低首付比例或垫付首付款等“假首付”行为,严查合作机构通过提供首付贷等加大购房杠杆、变相突破银行住房信贷政策的情况。

二是强化资金监控和贷款管理,将转账凭证和银行流水等作为首付款支付依据,多方面交叉验证,并使用交易当事人的同名银行账户。

三是贷款调查采取审核申请材料、与借款人面谈、电话调查、实地调查、查询有关信息系统等方式进行,确保借款人收入能力和首付款来源的真实性、合规性。

广东华兴银行:

该行拟通过核查转账记录、现场调查等手段核实借款人收入的合理性、资金来源的真实性,不受理征信记录有污点、收入不合理、流水异常以及首付资金有存疑的贷款业务申请。

广发银行广州分行:

在开展按揭贷款业务过程中,该行严格审核借款人首付款资金来源。贷前通过查看首付款凭证和转账流水,确保购房“首付款”必须为家庭自有资金;通过查看客户征信,如发现近半年存在超过一定金额的个人非按揭贷款出账或信用卡刷卡记录,需先行结清;通过查看首付款支付账户的资金交易信息,如首付款来源于他行转入,须了解转入资金的来源渠道。贷后通过查看征信变化情况进行监测。

华夏银行广州分行:

按照“了解你的客户原则”,完善调查手段,对借款人首付款来源进行调查,提供首付款来源最近半年的流水,首付款须来源于借款人自有资金;对来源于借款人直系亲属的资金,可酌情纳入借款人家庭自有资金范畴(提供直系亲属最近半年流水)。对征信报告显示存在信用卡大额分期、消费类贷款、经营性贷款且在授信申报前1年内发放的,逐一进行调查,对不能说明合理用途的业务,须结清以上贷款。对三个月内被其他金融机构以“贷款审批”查询超过三次(含)的业务,需调查实际情况并在调查报告中说明。

浦发银行广州分行:

除开发商出具的收据或发票外,该行还要求客户提供银行支付凭证以及银行流水,佐证首付资金来源为其个人或家庭的自由资金。同时,该行还关注客户是否近期获得过消费贷款、经营性贷款,将首付款的支付时间与上述贷款的发放时间匹配,以防首付款来源于他行贷款。最后,严禁同时在该行申请消费贷款、经营性贷款及按揭贷款。

兴业银行广州分行:

主要通过核查转账记录等多种手段判断借款人首付款的真实性,不受理借款人首付款缴交前在本行存在个人消费贷款、个人经营贷款发放记录的及首付资金有来自中介等渠道嫌疑的个人住房贷款申请。

招商银行广州分行:

一直严格核查首付款流水,要求首付款来源清晰,必须为购房人自有资金,提供其资金的来源渠道。如严查首付贷、对于通过中介公司、小贷公司等融资方式筹集首付的客户,不得准入;对流水中突然出现用于首付款的资金,需调查资金来源,严格审核首付款支付凭证、流水的真实性。

民生银行广州分行:

1、凡经核实首付款来源为经营性贷款、个人消费贷或信用卡透支分期的,一律不予审批或放款。

2、借款人在申请时需提供本人签署的首付款来源为家庭自有合法资金的承诺函,如客户违反的,该行有权不予审批、放款或宣布贷款提前到期。

3、客户近3个月内有经营贷或消费贷贷款支用的,需结清贷款方可审批或放款。

4、如申请时首付款未全部支付完毕的,借款人必须提供本人、配偶或其他直系亲属名下有足额的首付款金融资产证明该行才受理。

平安银行广州分行:

1、针对新申请的房贷按揭客户,本人及其配偶名下近3个月内若有信用保证类贷款,对于用途不明的,要求其在按揭贷款审批前结清。

对于抵押类贷款申请客户,谨慎审查借款主体征信报告。比如是否存在3个月内新发生按揭贷款记录、重点核实申请抵押贷款用途,不得用于购房。

对于贷款用途存疑的,须要求客户经理补充调查借款人融资需求背景,调查其真实借款原因及用途合理性、合规性。

2、按揭贷款的首期款来源须为自有,首期款须由本人及直系亲属划转至卖方账户,并提供相应划款单据。

中信银行广州分行:

1、提供首付款证明材料。提审前,借款人需提供首付款为本人支付的相关佐证材料。

2、对于客户提供的收入证明材料能印证收入为合法且稳定,并能覆盖首付资金的,可认定具备资质。

3、对于经核实首付来源为借贷、垫资过桥、他人借名贷款的严禁准入。

4、在各环节上,该行均严格执行以上对首付款的核查要求。

该行对于首付款来源非购房人通过合法取得的自有资金支付的,将不予准入;借款人向该行申请按揭贷款前6个月内没有新发放且未结清的经营贷及消费贷,如有,借款人需提供首付款资金来源证明材料,否则,不予准入。

广州农商银行:

严格按照相关业务政策要求及产品制度要求,对首付款进行严格的溯源调查,并多次下发多份通知文件要求经营机构强化贷款审核管理和贷款资金流向管理。具体措施如下:

1、严格限制短期内申请过个人经营贷款和消费贷款的客户申请个人按揭贷款。

2、对首付款进行严格的溯源调查,原则上要求提供首付款来源6个月的银行流水。同时结合征信报告和面谈调查客户个人经营贷款、消费贷款办理情况,并要求客户签署《购房首付款来源承诺书》。

3、放款前重新核查借款人家庭征信状况,如有新增经营贷、消费贷或大额信用卡,将要求提供资金流向证明。

以下情况有可能影响房贷审批:

1、短期内申请过个人经营贷款和消费贷款的客户影响房贷审批。

2、结合征信报告和面谈调查客户个人经营贷款、消费贷款办理情况,疑似贷款资金用于首付款的,影响房贷审批。

3、首付款来源与信贷、垫资过桥或无法说明为客户合理收入的情况。

光大银行广州分行:

对购房首付款执行“穿透”调查,结合近半年流水的日均余额、账户资金往来情况判断首付款资金来源是否合规,如发现可疑情况则需进一步提供有效依据佐证资金来源,严格禁止套用借贷资金作为购房首付款的行为。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国