投资研报

【券商荐股精选】洼地即将被市场发现,这一板块估值修复空间广阔,潜在涨幅47%(附股)

【碳中和动态分析】南方电网发布服务碳中和工作方案;三家上市公司中标碳中和大单

【新能源汽车每日动见】动力电池配套出现结构性变化!新车公示,磷酸铁锂独占纯电、换电车型,透露什么信号?关注背后成因和投资机会

【硬核研报】“碳中和”不可或缺的环节,环卫装备迎新一轮扩张期!新能源替代趋势下,手握280亿大单的环卫白马即将起飞

浙商梁凤洁/邱冠华‖二季度策略:信用渐收,银行特优

来源:大话金融

作者:梁凤洁 / 邱冠华

报告导读

二季度起信用温和收紧信号将明朗,银行以价补量,“相对美”凸显,首推兴业/平安/南京。

投资要点

Q2起信用温和收紧

判断2021年信贷增量与2020年持平。

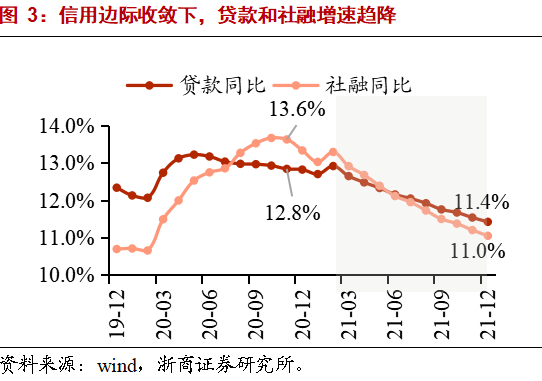

2021年1-2月信贷合计新增4.94万亿,同比多增6900多亿元,增量超预期。但我们认为信贷多增不可持续,3月起信贷增速将持续回落至年底。

①从总量来看,考虑宏观杠杆率稳定,我们预测2021年信贷增量将与2020年持平,约19.6万亿,对应贷款增速11.4%,增速相较2020年12.8%的增速回落1.4pc。

②从节奏上看,年初为信贷投放高峰且需求旺盛,从3月起信贷多增的态势将会扭转,每个月新增投放量可能持平或略低于去年同期。需密切关注3月信贷和社融数据对信用收敛预期的印证。

银行可实现以价补量

预计2021年银行的议价能力将会提升。由于信贷需求旺盛而信贷资源有限,银行相较实体的议价能力提升。这在新发放贷款利率上得到印证,自20Q4以来新发放贷款利率拐点并向上。随着额度持续紧张,贷款利率回升趋势将延续。

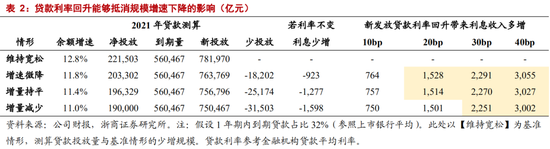

贷款利率的回升将抵消规模增速的放缓。市场担心信贷少增对利息收入形成负面影响,我们测算得到,银行完全可以实现以价补量。

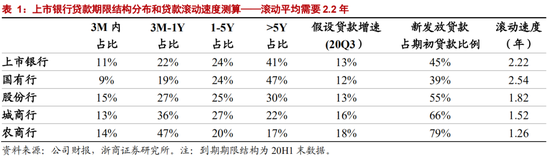

①规模的影响:我们预计2021年新增贷款额度与2020年持平(19.6万亿),相较持续宽松的基准情形(信贷新增22.2万亿,增速持平于12.8%)少增贷款2.5万亿,对应利息收入少增1277亿元。

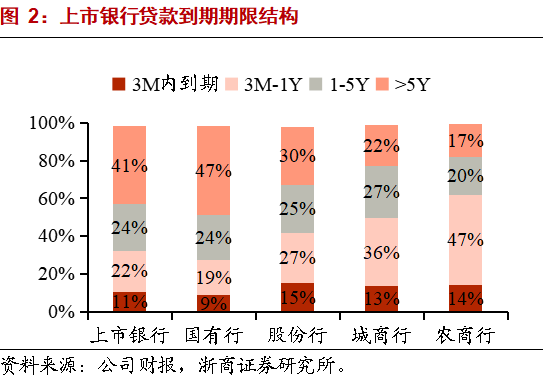

②利率的影响:我们预计2021年新发放贷款利率回升20-30bp。新投放贷款(新投放=净投放+本年到期量)约为75.7万亿,若2021年新发放贷款利率回升20bp,则可带来利息收入多增1514亿元,完全可以抵消规模少增带来的负面影响。

【注:考虑2020年绝大部分对公贷款、部分按揭贷款已经重定价,假设存量贷款利率即为2020年新发放贷款利率】

重点推荐银行板块

2021年银行股将成为投资胜负手。大概率既有绝对收益,也有相对收益。

(1)绝对收益的角度:宏观经济改善,不良刚刚做实,基本面逐季向好。

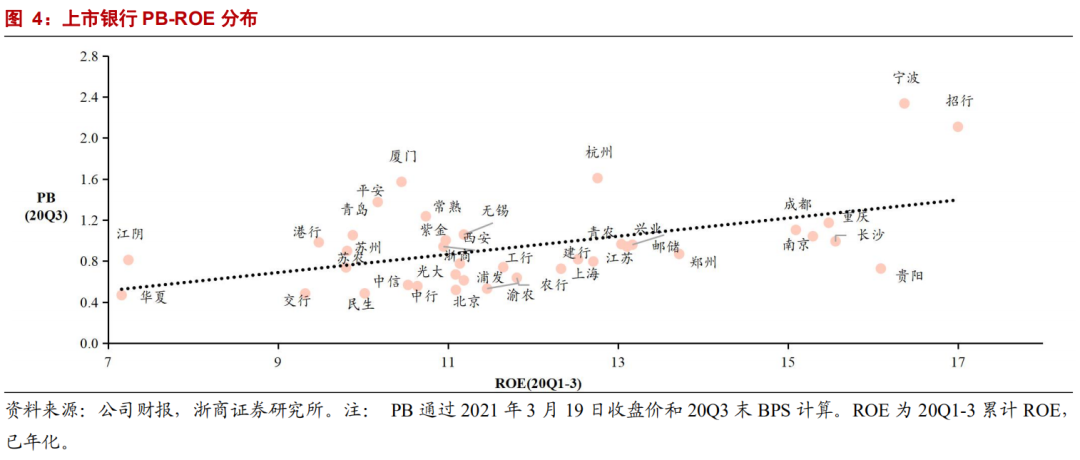

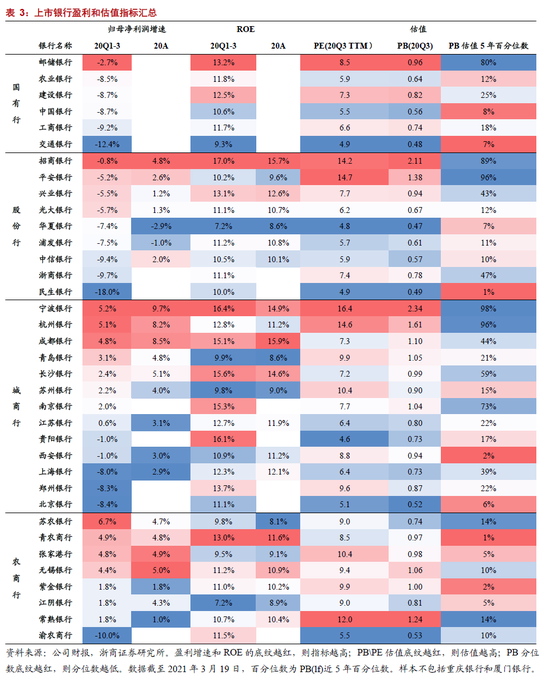

(2)相对收益的角度:从策略的角度,信用收敛印证使得股票市场杀估值概率增大,市场风险偏好下降,银行相对占优。①银行基本面相较其他板块优势上升,因为议价能力回升。②银行估值优势凸显,wind银行指数最新PB(lf)仅为0.78x,5年分位数19%;PE(TTM)为7.0x,为所有行业中最低。

围绕财富管理,重点推荐LV组合。首推兴业银行/平安银行/南京银行。

①出厂价LV:兴业银行/平安银行;

②打折价LV:南京银行/长沙银行;

③半成品LV:浦发银行/光大银行。

同时关注国有银行的β补涨机会。

风险提示

宏观经济失速,不良大幅爆发。

报告正文

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国