原标题 【国君食品】贵州茅台:符合预期,行稳致远—2020年半年报点评

来源 猛哥看商业

核心结论

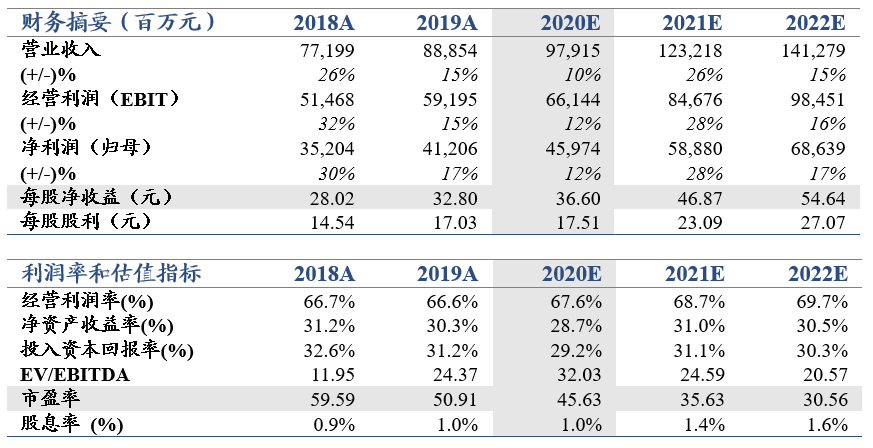

投资建议:业绩符合预期,经营指标体现稳定性与确定性,难以逾越的品牌优势构建持续发展基础。维持2020-2022年EPS 36.60、46.87、54.64元,目标价至2109元,对应2021年45X PE,建议增持!

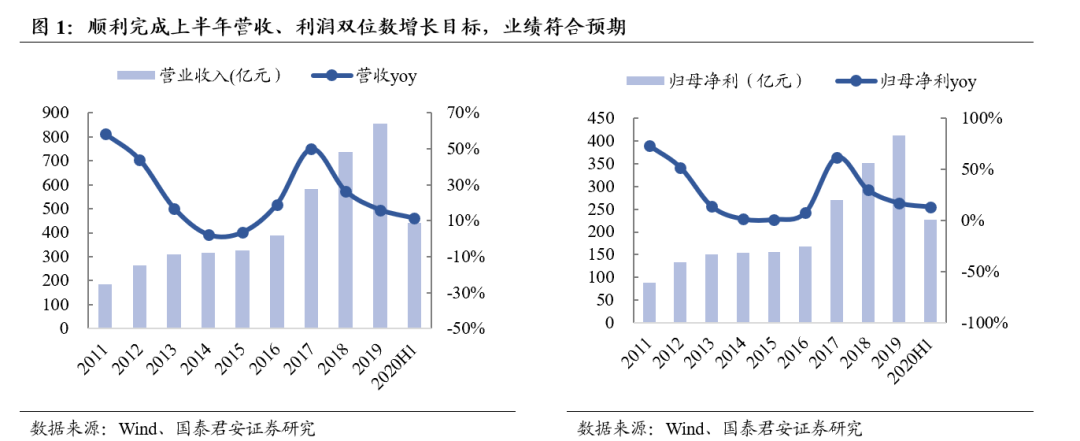

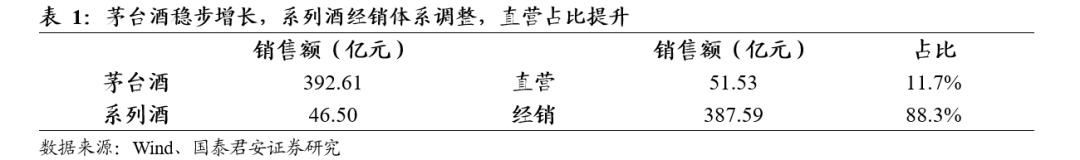

顺利完成双位数增长目标,直营占比提升,渠道继续优化。2020H1营业总收入456.34亿元、同比+10.8%(含利息收入16.8亿),营收439.53亿元、同比+11.31%,归母净利226.02亿元、同比+13.29%,其中Q2收入203.36亿元、同比+8.79%,归母净利95.08亿元、同比+8.92%。茅台酒Q2收入170亿元、同比+11%,预计Q2发货7300吨左右,实现时间过半、销量过半;系列酒Q2收入24.8亿元,同比略降2%,系列酒经销体系仍在进行优化调整;分渠道看,直营销售占比提升至11.7%,渠道体系调整有序推进。

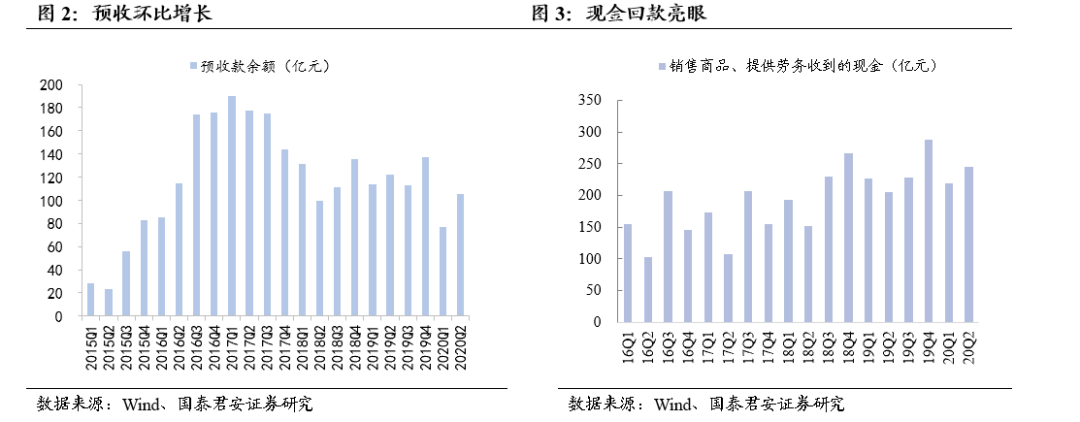

预收环比增加,现金回款亮眼,销售费用率下降。Q2末预收款105.72亿元,环比上升28.6亿,预计主要系6月提前打款政策以及非标加快回款所致。高基数下Q2销售收现同比19.5%至245.8亿元。销售费用率同比-2.28pct,主要系运输费核算口径以及系列酒投入减少。

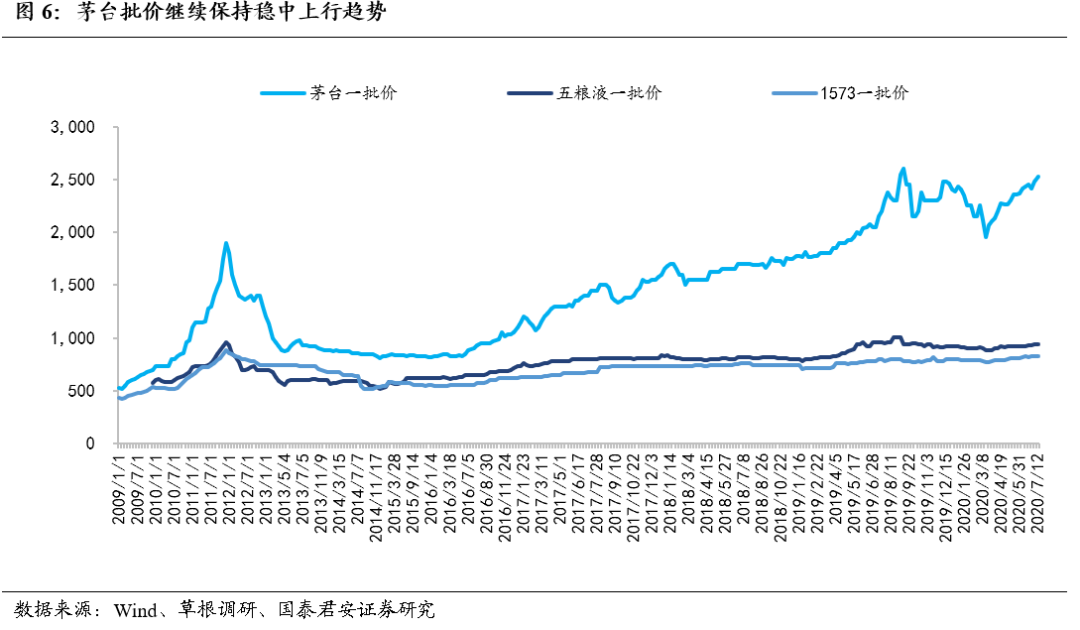

韧性充足,批价坚挺。茅台批价接近2550元,部分地区已突破,价格保持稳中上行趋势,渠道库存很低,当前渠道主要为7月配额,根据草根调研预计8月配额近日发货,下半年中秋旺季有望继续引领发展。

风险提示:宏观经济不确定性加大、社会舆论增加等。

顺利完成上半年双位数增长目标。2020H1营业总收入456.34亿元、同比+10.8%(包含利息收入16.8亿),营收439.53亿元、同比+11.31%,归母净利226.02亿元、同比+13.29%,其中Q2收入203.36亿元、同比+8.79%,归母净利95.08亿元、同比+8.92%。

直营占比提升,渠道继续优化。茅台酒上半年392.6亿元、同比+13%,其中Q2收入170亿元、同比+11%,根据草根调研预计Q2发货7300吨左右,实现时间过半、销量过半;系列酒上半年46.5亿元,Q2收入24.8亿元,同比略降2%,系列酒经销体系仍在进行优化调整,上半年系列酒经销商数量减少293家、增加1家。分渠道看,直营销售占比提升至11.7%,Q2直营渠道投放力度加大,6月18日新增22家直销渠道,对应的是Q2有34家飞天茅台经销商取消,渠道体系调整有序推进。

预收环比增加,现金回款亮眼。Q2末预收款105.72亿元,环比上升28.6亿,预计主要系6月提前打款政策以及非标加快回款所致。现金流方面,Q2销售收现245.8亿元,同比+19.5%,高基数下现金回款依然保持双位数增长,经营性现金103.2亿元,同比-55%,主要系客户存款和同业存放款项净增加额减少,与经营活动相关性低。

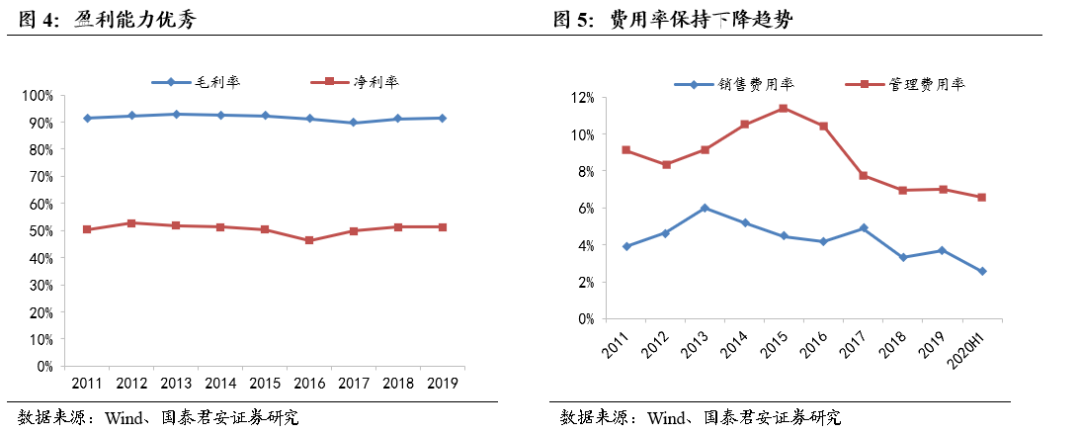

销售费用下降,盈利能力突出。毛利率91.46%,同比-0.41pct,预计主要系运输费用纳入营业成本核算影响。税金及附加率15.52%,同比+3pct,销售费用率2.55%,同比-2.28pct,其中Q1、Q2销售费用分别为6.6、5亿元,预计主要由于运输费核算口径以及系列酒投入减少有关。最终净利率54%,同比+0.76pct,盈利能力突出。

韧性充足,批价坚挺。从行业整体来看,高端动销恢复节奏领先明显,茅台近期批价接近2550元,部分地区已突破,价格继续保持稳中上行趋势,渠道库存很低,当前渠道主要为7月配额,根据草根调研预计8月配额近日发货,展望下半年,中秋旺季有望继续引领发展。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国