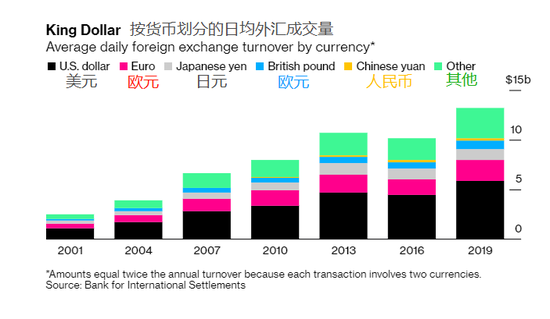

自布雷顿森林会议以来,美元确立了在国际体系中主导货币的地位。但当市场对美元的绝对信任有所松动时,似乎是一个回顾美元主要竞争对手的好时机。

首先是黄金。黄金作为全球储备货币的吸引力在于它消除了政府无限印钞而引发恶性通胀的风险,其开采的困难和昂贵使得内在价值非常稳定。而且黄金没有交易对手风险,它本身就具有价值。但是黄金的缺陷在于如果中央银行不能控制黄金供应量,他们就不能对总需求的变化作出反应,所以金本位制被认为是加剧通货紧缩和导致大萧条的罪魁祸首。

其次是日元。国际清算银行数据显示,日元占全球官方外汇储备的近6%。日本9.5万亿美元的主权债务市场规模也仅次于美国,而且该国的经常账户持续盈余,是世界上最大的储蓄池。不过,日本央行的大规模资产购买扭曲了市场,从全局上看,日本迅速老龄化和人口萎缩导致了经济放缓,即使是负利率也没有改变其通缩、高储蓄、低投资的趋势,反而削弱了日本资产的吸引力。

第三是特别提款权 (SDR)。特别提款权的吸引力在于它们是由IMF创建和支持的,其基础是一篮子货币。更广泛地使用SDR作为储备货币,将减少发展中经济体的外汇储备需求。但是特别提款权不能作为直接的交换媒介,而是需要各国将根据份额分配的SDR,卖给另一个国家或IMF才能获得实际货币。不过与大多数美元竞争对手不同,SDR建立初始就被明确设计为美元的替代品。

第四是欧元,也是美元的主要竞争对手。今天在所有外汇交易中,有三分之一使用欧元,仅次于美元。欧盟的经济规模约为13万亿美元,还拥有世界第三大主权债市场。作为一种被不同主权国家使用的货币,欧元是一种比美元更多边的交易媒介。但欧元的缺点是欧盟缺乏与欧洲央行货币权力相匹配的共同财政权,而其相对疲弱的经济表现也限制了欧元的吸引力。7月份欧盟通过7500亿复苏基金,这些共同债券有朝一日或许能与美债媲美,提振投资者对欧元的需求并使欧洲更加一体化。

第五是人民币。人民币升值的关键在于中国已经将自己转变为一个可以与美国匹敌的经济超级大国。中国决策者决心提高人民币的地位,并推动将人民币计价债券纳入包括彭博巴克莱指数在内的主要基准指数。2016年,人民币被纳入IMF的SDR货币篮子也是对人民币作为储备货币的官方认可。不过人民币的全球影响力仍然很小,人民币在全球外汇储备中仅占约2%,在外汇交易中仅占4%。但中国政府现在正积极开放金融市场,而且中国在本世纪头十年一跃成为全球最大的原材料消费国也显示出了其转型能力。

最后是包括比特币在内的新型加密货币。虽然它们因不稳定性和易被操纵性以及在非法交易中的使用而声名狼藉,但背后的技术以及它重新调整全球金融秩序的潜能已经获得了很多支持者。与黄金一样,加密货币也不是法定货币,因此不属于任何人的负债。同时,它还不需要物理存储,而加密提供了相对匿名性。不过比特币的波动性很大:2017年底,比特币飙升至近2万美元,但在大约一年后又暴跌至略高于3000美元,削弱了数字货币作为可靠价值存储手段的信心。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国