文/林春蕾 黄妙

疫情之下,中国内地电影院长达半年的时间处于全面停业状态,许多影院不堪现金流的重压而纷纷倒下。从1月23日春节档影片宣布撤档,到随后的情人节档和暑期档无法正常上映,电影行业错过了以往创造营收的高峰期,整体损失惨重。

2020年7月16日,国家电影局终于发布《关于在疫情防控常态化条件下有序推进电影院恢复开放的通知》,允许低风险地区在电影院各项防护措施有效实施的前提下,可于7月20日恢复营业。但是,通知发布之后,相关影视公司的股价反而先升后降,资本市场似乎对于电影院复工的消息表现地不是很乐观。

直至2020年8月2日,重磅电影《八佰》确定档期,资本市场再度躁动,隔天上市公司华谊兄弟、光线传媒纷纷涨停,横店影视大涨6.43%,万达电影上涨5.01%。投资者对电影板块的复苏预期再次升高。,

然而,我国电影行业长期以来面临的收入结构单一、优质内容稀缺、渠道竞争加剧、其他娱乐产品代替性增强等挑战,短期并没有改变,此次疫情能否加速行业变局,仍有待观察。

产业链低ROE状态难以短期改变

近十多年来,在国民经济持续增长的宏观背景下,我国文化消费综合指数呈现稳步上市趋势,而文娱产业的电影板块也在不断壮大。2019年,中国电影票总房收入为642.66亿元,在全球开放型市场中位于第三。从需求端来说,2019年中国院线观影人次达到17.27亿,同比增长0.6%,增速下降5.6%。从供给端来说,2019年中国电影院数量达到了12408家,同比增长14.52%,增速下降0.55%。由此可见,短期内,我国电影行业发展速度变缓,市场趋于饱和。

但是,长期来看,中国电影市场仍然拥有较大的上升空间。2019年中国人均观影次数为1.23次,仅为北美人均观影次数的35.96%、韩国的27.7%;人均票价为37.21元,为北美人均票价的57.4%、韩国的75%。根据中信证券研究所的测算,未来10年中国人均观影次数有望达到2-3次,人均票价将达到50-60元区间,电影市场票房规模达到1400-2520亿元,较当前提升118%-292.5%。

然而,过去2-3年,中国电影产业链上市公司的ROE普遍较低。比如上游的制作公司光线传媒、中游的发行公司中国电影,下游的院线及影院万达电影,这三家公司最近几年的ROE都为10%左右。电影行业看上去很火热,但是为什么电影产业链上的公司盈利能力并不强呢?有业内人士认为,主要原因有二:优秀IP资源供给不稳定问题、利润漏损问题。

首先,电影优秀IP资源供给不足。其背后的原因有两方面:第一,大量的金融资本进入导致投机现象泛滥,第二,中国电影人才流失、供应不足。过去几年,金融资本以前所未有的速度和强度进入电影行业,造成了行业过热的现象。各种建立在电影版权基础上的金融衍生产品应运而生,而这些现象的背后是投机、赚快钱的诉求,这与需要精耕内容的电影产业的发展是矛盾的。万达院线总裁曾茂军曾表示:“有的资本介入并不是希望通过电影本身赚钱,而是希望通过复杂的金融衍生品去挣金融背后的钱来补贴电影。”这无疑对电影内容造成显著的伤害。

电影行业人才的流失也对电影质量产生负面影响。根据脉脉数据研究院2017年的数据,文娱人才整体呈现出从传统公司向互联网流动的趋势。在调查中,人才流向前三的传统文娱公司有66%的人员选择了互联网公司。报告显示,人才流动的原因除了互联网薪资的普遍偏高,更在于互联网带给影视行业前所未有的生机和想象空间。在此次疫情之下,许多电影人更是被迫转型、寻找新的出路,短期内电影人才流失加剧。未来,传统电影行业是否能够留住人才,将会对院线电影的质量产生重要的影响。

然而观众的观影品味在不断提升,对好作品的诉求自然越来越强,导致电影头部效应增加。根据国家电影局数据显示,2019年中国共上映551部影片,TOP10的电影票房占了总票房的41.8%;相反,整个市场亏损的影片超过了60%。当年票房第一、卖出50.02亿元的《哪吒之魔童降世》是豆瓣年度评分最高的华语电影;另外,票房收入第二、三的电影在豆瓣评分也达到了8.5分和7.7分的高分。所以,现在的中国电影需要用更优质的作品才能吸引观众为电影票房买单。

除了优秀IP资源供给不稳定的问题之外,电影的盈利能力还受到利益漏损的影响。从成本来讲,演员片酬过高、房地产进入电影市场带来的银幕供过于求。根据2017《南华早报》的中国演员片酬排行榜,排名并列第一的成龙、周润发的平均电影片酬达到了8000万,第2到13名的演员平均片酬也达到了3000万。导演徐峥认为:“大家都在抢明星,而不是在内容上好好发挥,导致成本中演员的片酬超过了电影制作本身。”

此外,房地产企业如万达集团进军电影行业,很大程度上是将影院作为促进购物中心发展的引流工具。电影院花费了高额的建设、维护成本以及日常租金,而其本身的经营却并不能带来多少盈利,其存在的意义却是给商场的其他商业引流、进而带动商场和周边房地产的升值。这样的经营理念也造成了影院的不合理扩张、竞争加剧,造成了单银幕盈利能力下降。

在电影产业链上市公司普遍面临低ROE的背景下,近年来政策端和竞争端的变化更是对传统电影公司盈利能力产生进一步的冲击。一方面,在线购票平台票补政策的退出使得票房市场的泡沫破裂,另一方面,传统电影行业面临互联网放映渠道和新兴娱乐方式的激烈竞争。

2015年,各在线票务平台展开了激烈的价格战,给予了电影市场约40亿元-50亿元的票房补贴,约总票房的10%。“9.9元电影票”吸引了众多观众走进电影院,也点燃了下沉市场的观影热度,该年全国总票房增速达到了48.7%。2016年,票补总量下降为15亿元,全国票房增速也下降为3.7%。2018年,随着票务平台的竞争格局稳定,票补政策退出,观众观影热情下降,2016-2019年单荧幕产出持续下降。

除了票补政策的影响之外,其他观影方式给院线电影带来的冲击巨大。线上观影平台爱奇艺、腾讯视频、优酷视频加快自制内容的输出。根据《2019年网络电影行业报告》,全年网络电影上线达789部,超过了同年上映的院线电影数量。另外,新竞争者如短视频平台:快手、抖音也加入了电影赛道。今年大年初一,西瓜视频联合欢喜传媒免费播出《囧妈》,这一举动虽然获得了观众的好评,却遭到了电影业内人士的强烈不满。原因是《囧妈》的线上播出破坏了窗口期,使院线、影院的优势受到威胁。这一现象也显示出市场竞争中影院的劣势地位。

此外,传统电影行业不仅面临新兴渠道的竞争,还面临其他可替代性娱乐的竞争。短视频、直播、电子游戏等娱乐活动占据了人们更多的时间,电影产业面临的跨赛道竞争加强。Quest Mobile数据显示,2019年上半年,中国用户平均每天在移动互联网上的时间近6小时,其中短视频的使用时间超6成;另外,游戏直播、手机游戏MAU的月使用时长分别为8.6小时、20.3小时。在这样的娱乐环境中,抽出2-3小时去电影院变成了一件奢侈。

一位机构投资者向新浪财经表示,电影行业看似商业模式清晰,竞争格局稳定,但无论是行业的哪个环节,都看不出这是一门好生意。“拍电影依赖名演员,收入又受到各类新娱乐产业的冲击,行业的竞争格局太恶劣了”,该人士认为。

低估值电影板块是否值得抄底?

受疫情影响,2020第一季度和第二季度,电影产业链公司的营收和净利润进一步受挫,公司股价相应地大幅下跌。从今年年初到5月初,文化传媒板块整体跌幅12.1%。仅仅在1月底至2月初不到半个月的时间内,传统电影行业龙头万达影院股价从19.73元降至14.8元,回调幅度近25%。直至7月初,万达影院的股价也仅15.62元,远低于疫情前的股价水平。

那么,对于股价正处于历史低位的电影股,又是否值得抄底呢?

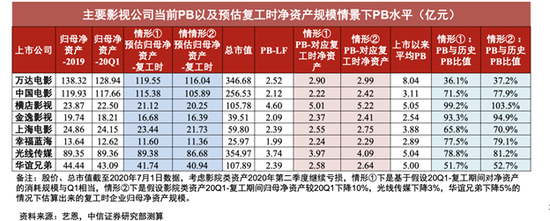

电影行业作为资产密集型行业,资产对公司经营影响较大,故将市净率PB值作为重要的估值指标。中信证券表示:“考虑疫情对净资产消耗的影响,当前主要影视资产估值依然处于低位。”根据测算,截至2020年7月1日,电影行业的主要上市公司,如:万达电影、光线传媒、中国电影等,其当前PB值均低于上市以来平均PB值。

其中,影院受到的冲击最大。以万达电影为例,当前PB值为2.52,而上市以来平均PB为8.04值。中信证券表示:“万达电影当前资产商誉风险大幅下降,资产质量显著提升,公司内容制作优势与影院渠道的龙头地位继续强化,估值水平有修复空间。”

另外,作为电影制片方和发行方的光线传媒,当前 PB值为3.74,上市以来平均PB值为5.04。有卖方研究员表示:“虽然电影行业受到疫情冲击,但是优质公司的长期逻辑并未改变。”光线传媒的动画电产业的护城河已经形成,同时公司现有10余部未播放影片已达到上映要求,其丰富储备的影片资源将使得盈利空间在疫情后逐步释放。

一位私募投资经理这样告诉新浪财经:“从中短期博弈的角度,当前电影板块是一个具有性价比,值得博弈的主题投资机会,盈亏比是十分合适的;从更长期的角度,也还是比较看好行业龙头公司,但如果将当前的估值与行业整体盈利能力相比,则目前很多公司仍不够便宜”。

后疫情时代新变局

疫情期间电影行业重新洗牌,大量中腰部影视公司注销、吊销。后疫情时代,行业格局会发生什么变化呢?

首先,影投公司集中度有望进一步提升。目前,中国的影院较为分散,2019年CR5影投公司票房市占率不足30%,CR15票房市占率也仅为42%。相比而言,美国电影市场的头部院线和影院的集中度更高,CR3市占率约50%。疫情之下,头部影投公司的强大的现金流、抗风险能力优势愈加明显,横向兼并的现象也会增强。万达电影就在今年4月公布了43.5亿元的定增计划,将30.45亿元用于新建影院项目的扩张。可见,后疫情时代,影院的集中度将进一步提升。

同时,互联网平台的观影模式将产生持续的影响。

一方面,互联网公司从平台向产业链上游扩张,深根电影内容端。比如,在疫情的催化下全球订阅人数近两亿的Netflix,从最初的平台成功向内容制作者转型。这也归功于近年来多位大师级导演纷纷由大荧幕转战Netflix,比如马丁·斯科塞斯、伍迪·艾伦、阿方索·卡隆等,帮助Netflix创作了诸如《爱尔兰人》《罗马》等优质影片。

另一方面,电影制作公司开始自建互联网平台,并通过其自身丰富而强大的电影内容构建核心竞争力。如,迪士尼在2019年收购21世纪福克斯后,推出了自己的流媒体平台Disney+,并联合旗下的Hulu、ESPN推出了联合会员制。在与其他流媒体的角逐中占,迪士尼的核心竞争力来源于强大的影片资源库和IP矩阵。其实,自2005年罗伯特.艾格出任迪士尼总裁以来,迪士尼将打造优质内容视为最重要的战略,先后收购了皮克斯、漫威、卢卡斯等,现拥有众多超级IP,如:钢铁侠、美队、金刚狼、万磁王、星球大战、神奇四侠等。Disney+的内容优势是新兴互联网公司望尘莫及的。

尽管像Netflix这样流媒体拥有了巨大的用户流量,其盈利水平却不及预期。影视作品的制作成本高、制作周期长、内容受欢迎的不确定性大,且行业内竞争激烈,这些因素都加大了流平台盈利的难度。

一位行业内人士告诉新浪财经,无论是院线电影还是网络电影,亦或者是游戏等其他替代娱乐方式,内容都是最关键最重要的。“得IP者得天下,这是这个行业的长期投资密码”,该人士简单概括到。

爱奇艺电影中心总经理宋佳则认为:“10-15部网络电影都不一定能抵得上一部《流浪地球》这样水平的院线大片带给平台的收益。” 在“内容为王”的时代,电影行业的发展需要减量提质,专注打造优质内容的电影,才能降低风险,实现长期、稳定的盈利。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国